בשנות השמונים פיתח הכלכלן הארי בראון מודל ייחודי ליישום השקעה סולידית בבורסה, המצטיינת בפשטותה, ביציבותה ובמידת הביטחון שהיא מקנה למשקיע. בראון טען כי תיק השקעות סולידי המחזיק באופן שווה בשווה במניות, במתכות יקרות, באג"ח ממשלתי נומינלי לטווח ארוך ובנכסים כספיים נזילים כגון מלווה קצר מועד (מק"מ), יהנה מביצועים טובים בכל סביבה כלכלית.

מטרת העל של האסטרטגיה היא לשמר את ערך כספו של המשקיע תוך השגת תשואות ריאליות חיוביות (אם כי מתונות) ושימור תנודתיות קטנה ככל האפשר.

מטרות נוספות כוללות מזעור עלויות נלוות הכרוכות בהשקעה בשוק ההון; צמצום הצורך בבקרה שוטפת של התיק; והגנה על רוב תיק ההשקעות מפני קריסה מוחלטת של הכלכלה המקומית.

תיק השקעות סולידי זה מבוסס על תשואה כוללת, כך שרווחיו מושתתים על שילוב בין רווחי הון, תקבולים מריבית וחלוקת דיבידנדים.

השקעה סולידית – הנחות יסוד

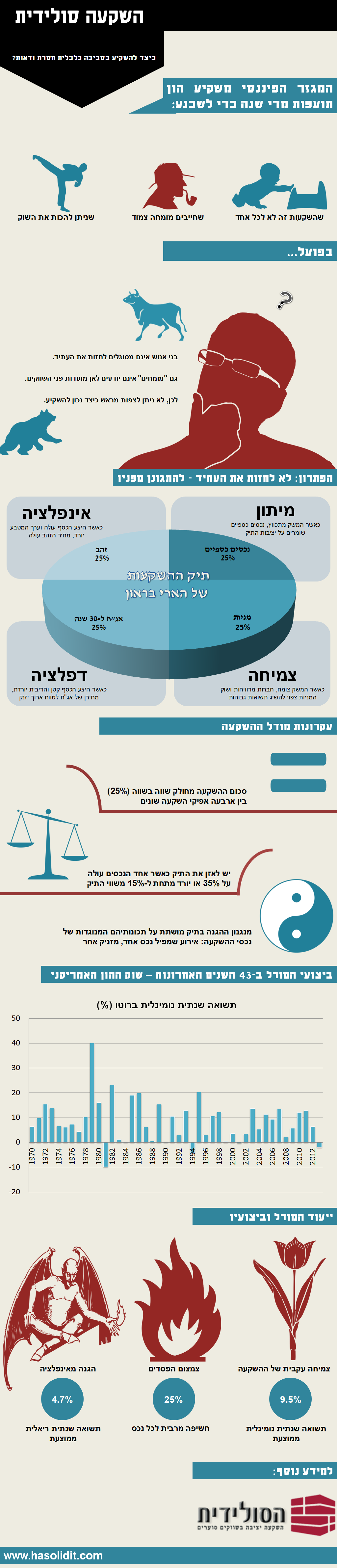

האסטרטגיה מניחה שהסביבה המקרו כלכלית נעה בכל נקודת זמן בין ארבעה מצבי יסוד: צמיחה, מיתון, אינפלציה ודפלציה. לעתים מצב יסוד אחד יהיה דומיננטי מהאחרים, ופעמים אחרות יהיה זה שילוב בין מספר מצבים, או שהמשק יימצא בתקופת מעבר ממצב אחד לאחר. בדרך כלל קל לזהות את מצב היסוד המקרו כלכלי בדיעבד, אולם קשה הרבה יותר לזהותו בהווה.

התיק מושתת על התפיסה כי לא ניתן לחזות את העתיד. כפועל יוצא, לא ניתן להעריך במדויק אילו אירועים כלכליים צפויים להתרחש. פילוסופיית ההשקעה של בראון ייחודית בכך שהיא מתעלמת ואינה מייחסת כל חשיבות באשר לניירות הערך, לסוגי הנכסים או לאירועים המקרו-כלכליים שיהיו במרכז הבמה הכלכלית בעתיד. במקום זה, התיק מחזיק בנכסים המסוגלים הן להרוויח מכל ארבעת מצבי היסוד והן להתגונן מפניהם בכל עת.

הרכב תיק ההשקעות

לפי האסטרטגיה, יש לפצל את ההון בתיק בין ארבע קבוצות נכסים. כל נכס מגיב למצב יסוד כלכלי מסוים; כאשר אותו מצב יסוד נעשה דומיננטי במשק, הנכס התואם יעלה בחדות בערכו הודות לכוחות השוק:

25 אחוזים מהתיק: השקעה במניות כגידור מפני צמיחה

צמיחה היא מצב בו הכלכלה מתרחבת, בתי עסק בדרך כלל מרוויחים ומחירי המניות שלהם על פי רוב עולים אף בשיעור גבוה יותר מקצב הצמיחה עצמה. הנכס המועדף להחזיק בו במצב זה הנו מוצר מדד מנייתי (קרן סל, קרן מחקה או תעודת סל) העוקב אחר ביצועיו של מדד המניות המקומי.

25 אחוזים מהתיק: השקעה בנכסים כספיים נזילים כגידור מפני מיתון

מיתון הוא מצב בו התמ"ג מתכווץ, האבטלה עולה והיצע הכסף בכלכלה קטן בפתאומיות. במצב יסוד כלכלי זה, ערכו של הכסף הנזיל עולה. רבים נדרשים למכור נכסים (נדל"ן, מלאי סחורה, דברי ערך, ניירות ערך) כדי להגדיל את מצאי הכסף שברשותם, ומי שמחזיק בכסף נזיל יכול לרכוש את הנכסים הללו במחירי ריצפה. בניגוד לשאר הנכסים בתיק, ערך הכסף אינו צפוי לעלות בחדות, וככזה הוא מהווה בעיקר מכשיר למיתון התנודתיות בתיק. את הכסף יש להחזיק במוצרי ההשקעה הבטוחים (במונחי סיכון אשראי) והנזילים ביותר שניתן – מלווה קצר מועד (מק"מ) של בנק ישראל הוא מכשיר ההשקעה היחיד הנהנה מתכונות אלה בשוק ההון הישראלי.

25 אחוזים מהתיק: השקעה בזהב כגידור מפני אינפלציה

אינפלציה מתרחשת כאשר היצע הכסף בשוק עולה על הביקוש לכסף. במצב זה ערך המטבע פוחת, המחירים עולים וכוח הקנייה נשחק. לעומתה, היפראינפלציה היא מצב בו המחירים עולים בחדות ובמהירות, בשיעור של 10% בשנה ויותר. זהב משמש משחר האנושות כיסוד אוצר ערך בעל תכונות המתאימות לשימוש כאמצעי חליפין אוניברסלי. כשהאינפלציה משתוללת, הביקוש לזהב עולה שכן רבים מנסים לרכוש נכסים קשיחים במקום להחזיק במטבע חלש. הדבר גורם לזינוק במחיר הזהב. השקעה בזהב מומלצת דרך קניית מטבעות זהב בוליון (במשקל אונקיית זהב אחת, השווה ל- 31.1034768 גרם זהב) ושמירתם הפיזית אצל המשקיע. חלופה לכך היא השקעה בקרנות סל (ETF) המתכסות בזהב פיזי.

25 אחוזים מהתיק: השקעה באג"ח מדינה נומינלי לטווח ארוך כגידור מפני דפלציה

דפלציה היא היפוכה של האינפלציה. במשק דפלציוני, היצע הכסף קטן מהביקוש לכסף, והמחירים נוטים לרדת. שער הריבית בתגובה צונח. כתוצאה מכך, אגרות חוב חדשות מונפקות בריבית נמוכה, מה שהופך אגרות חוב קיימות לאטרקטיביות משמעותית (הודות לתשואת אג"ח גבוהה יותר). ככל שמשך החיים הממוצע של האג"ח הקיימת ארוך יותר, כך היא מבוקשת יותר, ולכן האג"חים שיעלו בערכם בשיעור החד ביותר יהיו אג"חים לטווח ארוך, לתקופות של 25 עד 30 שנים. קניית אג"ח כרוכה בסיכונים, ולכן חשוב לקנות אג"ח מגוף שאינו חשוף לסיכון אשראי כמו חברה בע"מ. אג"ח ממשלתי הוא דוגמה טובה לכך.

לכשעצמם, מניות, זהב ואג"ח לטווח ארוך נחשבים לנכסים מסוכנים ותנודתיים במיוחד. מחיר השוק שלהם נע – לעתים בחדות – בתגובה לסביבה הכלכלית המשתנה. יחד עם זאת, כאשר משלבים את הנכסים יחדיו, תיק ההשקעות המתקבל נהנה מתנודתיות מופחתת, היות שהשינויים החדים במחירי הנכסים השונים מבטלים זה את זה.

קנה, החזק ואזן מחדש

העליות והירידות בשוק ההון יביאו לכך שלאורך זמן, ערכם של ארבעת המרכיבים השונים בתיק ההשקעות ישתנה ולא יהיה עוד פלח מוגדר בשווי 25 אחוזים. כדי שהתיק ירוויח לאורך זמן, יש לשמור על חשיפה קבועה ומשמעותית לכל אחד מארבעת הנכסים בכל רגע נתון. ואולם, שימור חשיפה של 25 אחוזים בכל נכס מחייבת מסחר על בסיס יומי, שתגרור כמובן ריבוי עמלות ואירועי מס. לפיכך, יש למצוא נקודת איזון.

יש ליישם מדיניות איזון קפדנית שבמסגרתה מוודאים כי שיעורו הכולל של כל אחד מהנכסים בתיק אינו עולה או יורד ב-10 אחוזים מהשיעור הרצוי. כך, מאחר ששיעורו הרצוי של כל אחד מהנכסים עומד על 25 אחוזים, יש להקפיד ששיעורו בפועל לא יעלה על 35 אחוזים ולא ירד מ-15 אחוזים מסך שווי התיק.

כאשר שיעורו של נכס מסוים בתיק עולה על 35 אחוזים, הרי ששיש למכור את חלקו כך שיעמוד שוב על 25 אחוזים מסך שווי התיק. ברווחים שהתקבלו מהעודף יש לרכוש נכסים שירדו מערכם כדי ששיעורם בתיק יחזור להיות 25 אחוזים.

מקום לספקולציה

הארי בראון הקדיש בפילוסופיה שלו מרכיב אופציונלי להשקעות ספקולטיביות. מדובר בנתח בתיק ההשקעות בו המשקיע יכול לפעול כראות עיניו, ובלבד שמדובר בכסף שהוא יכול להרשות לעצמו להפסיד ושאין בכוונתו להעביר כסף מהתיק הסולידי לתיק הספקולטיבי. בדרך כלל נשמר שיעור של 90 אחוזים (תיק סולידי) לעומת 10 אחוזים (תיק ספקולטיבי), אך הדבר תלוי בפרופיל הסיכון של המשקיע. מרכיב זה עשוי לשמש לקניית סל מניות נוספות (ובכך להטות את התיק לכיוון המנייתי); לקניית מניות דיבידנד נבחרות; לקניית כסף (סילבר), פלטינה ומתכות אחרות; לקניית קרנות נדלן (ריט); ועוד שימושים רבים ומגוונים.

יש להדגיש כי מדובר בנדבך אופציונלי ולא הכרחי ליישום האסטרטגיה.

סיכום

אף שהיא נראית פשוטה מאד, האסטרטגיה רחוקה מלהיות פשטנית. פילוח הנכסים לעיל משקף הבנה מעמיקה של ההיסטוריה הכלכלית והפיננסית בעת המודרנית. הבנה זו היא שמאפשרת לתיק ההשקעות הסולידי להשיא תשואות ריאליות מצוינות תחת תנאי שוק שונים ותוך שמירה על פיזור מיטבי.

המסר הבסיסי הוא שאין צורך באסטרטגיית השקעה מורכבת ומסובכת כדי להצליח בבורסה. למעשה, ההיפך הוא הנכון. אסטרטגיה פשוטה בדרך כלל תהנה מביצועים עדיפים לאורך זמן על פני אסטרטגיה מורכבת יותר. ההצלחה מושתתת על סיכון מופחת, ניהול אקטיבי אפסי, עלויות נמוכות יותר ורווחים גבוהים יותר (אפקט ריבית דריבית). האסטרטגיה של הארי בראון מצוינת הן במונחים של פשטות והן במונחים של יחס סיכון:תועלת.

הצטרפו אלי!

[…] עיקרי השיטה […]

[…] תמצית האסטרטגיה […]

[…] ולניתוח הפעילות בשווקים, כאשר בפועל ההיפך הוא הנכון. אסטרטגיית השקעה פשוטה תשיג בדרך כלל תשואה עדיפה לאורך זמן על פני אסטרטגיה […]

[…] תמצית האסטרטגיה […]

תל אביב 100, לא נותן כמעט כלום מעל לתל אביב 25, יש לשקול לפזר בין תל אביב 100 לתל אביב יתר. בעיקר למשקיעי טווח ארוך. תל אביב יתר, לא בהכרח להיצמד על ידי מכשירי המדד

שלום!

תודה רבה!

ברצוני לדעת מדוע התיק לא צלח ב81?

כמו כן האם את רואה את המצב היום בשוק כמתאים להשקעות מהסוג הזה?, אם אכן יפן תמחק את רוב החוק שלה (וארה"ב לא ממש נראית בדרך להחזיר את שלה גם כן…) האם דבר כזה ישפיע על האסטרטגיה?

בנוסף אפשר לדעת את התפריט שלך אני מאוד סקרן לדעת איך את אוכלת 500 שקל בחודש בלבד….

שוב תודה

שחר

אולי מישהו יוכל להסביר דבר בסיסי: מה הקשר המוכח בין זהב לבין אינפלציה – במדינת ישראל. לא בארה״ב (דולר) או אירופה (יורו) אלא בישראל – שקל. הרי אם תהיה אינפלציה בארץ, זה לא ישפיע בכלום על מחיר הזהב. לא בדולרים ולא בשקלים. הזהב הוא מטבע אלטרנטיבי למטבע העולמי – דולר. כשחוששים שהדולר יחלש או מכשל כולל במערכת המוניטרית בורחים לזהב. זה מאוד עקיף לגבי השקל ומדינת ישראל. מישהו חישב והראה שיש קשר בין אינפלציה בארץ למחיר הזהב?? לא מבין איזה קשר כזה יש ולמה שיהיה. מה שכן, אצלנו כשיש אינפלציה הולכים לדולר. אז בתיק של הארי בראון אתה מחזיק זהב,… קרא עוד »

סתם הנחה…

להפוך את הזהב לדולרים ואת הדולר לשקל?

נראה לי שאתה צודק..זהב במשק ישראלי יתן פשוט יציבות לתיק, אבל אין לו ערך שיגן באופן גבוהה מאינפלציה כמוש יש לו במשק האמריקאי. לכן זה דיי הורס את תיק בראון במשק הישראלי.

דורין מה את אומרת?

את יודעת כל האופטימיים צצים כשהריבית יורדת,והבורסה עולה!!!..כולם אופטימיים,כולם מאושרים!!!..אני רוצה לראות אותך מפרסמת כתבות כאלה,בסביבת ריבית עולה,ובורסה יורדת!!!…אז נראה את קור הרוח…של ההשקעה!..ממש?!?!?

נראה לי הוכיחה את עצמה יפה

המקמ כיום בסביבות ה1.5% אם את חיה על השקעות והריביות אני לא מבינה מה את עושה כשכל המדדים בשפל

[…] מכיוון שרוב האנשים מבזבזים את כל כישוריהם וזמנם – שניים מהנכסים היקרים ביותר שלהם – במקום העבודה, המשאב היחיד שיש להם בשפע הוא כסף. לכן הם נוטים לבזבז הרבה ממנו. כסף מועיל לשני דברים בלבד: קניית מוצרים והשקעות. אף מוצר לכשעצמו לא יעשה אתכם חכמים יותר, חזקים יותר או בני אדם טובים יותר, לכן ההיגיון היחיד הוא להשתמש בכסף כדי להשקיע. […]

כמה שאלות:

איזה תשואה שוטפת יש מזהב?

מדוע משנה לנו מהו מחיר אגרת החוב אם אנחנו מחזיקים אותה עד לפדיון?

איזה תשואה יש ממניות שלא מחלקות דיבידנד?

כשרוצים לקנות עוד אג"ח בין אם לאזן התיק או כי אג"ח הגיעו לפדיון, וכבר שנתיים התשואות מאוד נמוכות, איך האג"ח האלה יתנו תזרים שמתאים להוצאות השוטפות?

תודה,

שלום דורין

אשמח לדעת היכן בארץ ובעולם ( בעיקר צפון אמריקה ) ניתן לקנות סילבר פיזי בביטחה ולאחסן אותו?

תודה מראש

ירון

[…] שחסכתי מכסה למעלה מ-400 חודשי מחיה. רוב הכסף מושקע לפי המודל של הארי בראון, ואם לשפוט לפי ביצועי העבר, הכסף אמור […]

[…] המשקיע הישראלי, קל וחומר עבור אלה מאיתנו שמשקיעים לפי המודל של הארי בראון. המסחר בזהב בישראל אינו מוסדר, הבנקים […]

[…] בנפרד על כל אחד מאפיקי ההשקעה במסגרת הדיונים בנושא מודל ההשקעה של הארי בראון. יחד עם זאת, מצאתי לנכון לכתוב פוסט מרוכז הסוקר את כלל […]

שלום סולידית

עברתי להשקיע בשיטת הארי בראון לפני כשנה, ואין שמח ממני על הבלוג שלך … יש שני נושאים שמטרידים אותי. 1.התיק שלי חציו שיקלי וחציו דולארי (לפי המלצת הארי בראון). לא מצאתי חלופה שיקלית לזהב, מלבד זהב פיזי (כל תעודות הסל של המתכות היקרות צמודות לדולר) האם מצאת פיתרון לגידור מול אינפלציה שיקלית שאינה זהב פיזי?.2. ממליצים לבנות את תיק ההשקעות לאט (כשנתיים), מה עושים עם הכסף שחסכתי עד כה?מדובר בסכום די גדול ששמתי בפקם, אבל אני מרגיש שבשנתיים שנדרש לבנות את תיק ההשקעות אני מטפס על הקירות מהסטטיות של הכסף שמושקע כרגע במקמ עם תשואה זעומה. אשמח לדעתך.

כתבתי בטעות פקמ-התכוונתי למקמ

[…] פניו, מודל ההשקעות של הארי בראון פותר את הבעיה בכך שהוא מגדיר מראש איזה נתח מהתיק יש […]

גם בפוסט הזה וגם בפוסט אחר ("ביצועים היסטוריים של תיק ההשקעות הסולידי") הראית גרפים לגבי הביצועים של התיק של בראון. לא ברור לי ולכן הייתי מאוד שמח לדעת אילו הנחות מוצא יש בשרטוט של הגרפים (עם/בלי איזון התיק, בהפקדת סכום בהתחלה ומדידת ביצועי התיק או עם שקלול של הפקדות בגודל זהה בזמנים קבועים וכו')?

היי דורין ותודה….

רק על מנת לוודא, הכוונה במודל היא לאגח ממשלתי?

שלום דורין, קראתי חלק מהופסטים פה והבנתי בגדול את העקרון. בפועל כשאני בא לבצע את הריכישות עצמן אני קצת מבולבל ולא בטוח איזה ניירות ספציפיים (קרנות, ת.סל וכו') לרכוש. אני רוצה לבנות תיק שיהיה מוגן גם ממטח (נניח 40/60 כמו שרשמת שאת עושה בתיק שלך), ושאפיק המניות שלו יכיל ניירות ערך מיותר מקרן\מדד\מדינה\מטבע\בית השקעות אחד. כיצד אם כן ניתן להרחיב את הסולידי של הארי בראון (5) שנמצא פה https://www.hasolidit.com/8-%D7%AA%D7%99%D7%A7%D7%99-%D7%94%D7%A9%D7%A7%D7%A2%D7%95%D7%AA-%D7%A2%D7%A6%D7%9C%D7%99%D7%9D-%D7%A2%D7%91%D7%95%D7%A8-%D7%94%D7%9E%D7%A9%D7%A7%D7%99%D7%A2-%D7%94%D7%99%D7%A9%D7%A8%D7%90%D7%9C%D7%99 כך שיהיה מוגן גם ממטח ויכיל כמה שיותר ני"ע בכל קטגוריה (למשל, ממגוון בתי השקעות, מדדי מניות שונים בארץ\בחו"ל ועוד כל אמצעי פיזור אחד שאת רואה לנכון להכניס) על מנת לפזר… קרא עוד »

תודה על תשובתך המהירה.

אוקיי אז לגבי פלח המניות אני מבין איך לפזר וממה לבחור.

אשמח לעזרה דומה לגבי שלושת הפלחים הנותרים. בלינק שצירפתי (בתיק 5, של הארי בראון) מופיע רק ני"ע אחד לכל פלח.

אני מעוניין גם בפלחים אלה לבצע פיזור מירבי על בתי השקעות\מדינות\מטח וכל אופציית פיזור אחרת.

הפיזור של האגח, במיוחד עם החשש לבועה הוא קריטי, לא כך?

אודה לך מאד אם תוכלי לצרף לינקים\רשימה דומה לפלחים האלה.

"בלהמנע מסיכון מט"ח" התכוונתי שברצוני לפזר, שלא יהיה מצב שהכל או בשקל או בדולר, אלא שיהיה גם וגם. בפוסט שכאן: https://www.hasolidit.com/%D7%91%D7%99%D7%A6%D7%95%D7%A2%D7%99%D7%9D-%D7%94%D7%99%D7%A1%D7%98%D7%95%D7%A8%D7%99%D7%99%D7%9D-%D7%A9%D7%9C-%D7%AA%D7%99%D7%A7-%D7%94%D7%94%D7%A9%D7%A7%D7%A2%D7%95%D7%AA-%D7%94%D7%A1%D7%95%D7%9C האג"ח בתיק הוא דווקא מארה"ב ובמקום של הנכסים הכספיים יושב אגח ארהב קצר מועד. בפוסט שבו את סוקרת 8 תיקי השקעות סולידיים (בתיק של הארי בראון) מופיע אגח שקלי. אני רוצה לבנות תיק היברידי שיכיל גם וגם. תוכלי להמליץ על ניירות ערך שאפשר לרכוש בקלות (קרנות מחקות נניח) עבור הפלח של אגח לטווח ארוך (בארץ ובארה"ב) וכן עבור פלח "הנכס הכספי". כמו כן, האם יש מספר גדול מאחד של ני"ע (בתי השקעות\מטבע\סוג ני"ע) עבור הפלח של הזהב? אני צריך… קרא עוד »

[…] משקיעים בימינו נדרשים לקחת סיכונים רבים יותר, אם כי יש פתרונות אמצע המאפשרים לעשות זאת בחוכמה […]

[…] השקעות סולידי הבנוי לפי מודל ההשקעות של הארי בראון כולל מרכיב מנייתי בשיעור של 25%. אלא שבבורסות לניירות […]

הי דורין,

איך התיק הזה מתיישב עם מה שכתוב בספר "הכסף או החיים" על דאגה לכך שהתיק יכניס הכנסה קבועה שאפשר לסמוך עליה, בפרט כשאת מצפה לחיות מהריבית. מדוע האסטרטגיה של השקעה 100% באג"ח לטווח ארוך מאוד איננה מספיק טובה?

שאלה אחרת, אם האופציה של קרן השתלמות כבר מנוצלת, האם יש עוד דרכים להמנע/להקטין ממסי רווחי הון?

תודה

בוא נניח שאונקיית זהב עולה 1500 דולר ודולר אחד עולה 4 ש"ח, כלומר אונקיית זהב עולה 6000 ש"ח. ובוא נגיד גם שב 6000 ש"ח אתה קונה סל מוצרים ממוצע כלשהו בישראל. אם ידפיסו מלא שקלים וערך השקל יתרסק לעשירית מערכו הנוכחי, בזמן שמחוץ לישראל המצב בעולם לא השתנה, אז אותו סל מוצרים יעלה 60,000 ש"ח. בתרחיש כזה כמובן גם שער השקל מול הדולר יתרסק, וכל דולר יהיה שווה 40 ש"ח. אונקיית זהב עדיין תהיה שווה 1500 דולר, כלומר 60,000 ש"ח. וכך שמרת על יכולת הקנייה שהיתה לך. קודם יכולת לקנות בעזרת אונקיית זהב סל מצרכים חודשי ממוצע, ועכשיו אתה יכול… קרא עוד »

האם אפשר להחליף את החלק המושקע בזהב במודל הזה, בכלי אחר שמניב תשואה בזמן אינפלציה? אולי אג"ח ממשלתי צמוד לטווח בינוני-ארוך?

ה-upside לא מספיק חזק.

אני קורא את הספק של הארי בראון ואני רואה שההתנגדות שלו לשילוב real estate בתיק נובעת מחוסר סחירות אי אפשרות לדעת מחיר נוכחי ואי אפשרות לקנות או למכור חלק מדירה. זה נראה שכל הבעיות שהוא מעלה נפתרות מאז המצאת הREIT . כנראה שלא היה קיים בזמנו ואם היה קיים היה מעלה אפשרות זו. לפחות לפי הספר עד עמוד 166 אין התייחסות לזה כלומר יתכן ואם היה קיים (אלא אם כן לא הבנתי אותו) הוא היה שוקל אפשרות זו ברצינות.

ראשית – כמו כולם – רוצה להודות לך על המסירות, המקצוענות והירידה לפרטים – פשוט כיף!

שאלה כנראה טפשית אך לא ראיתי כל התייחסות אליה פה לגבי המודל של הארי בראון:

ע"פ המודל צריך להשקיע בארבעה אפיקים שונים על מנת לגדר הפסדים וכך כשאפיק אחד או יותר יורדים בעצם יש עלייה באחרים וכך אנו מוגנים מהפסדים. השאלה שלי היא מהיכן נובעת ההנחה שבאופן ממוצע ולאורך זמן האפיקים שעולים מניבים יותר תשואה מהאפיקים המפסידים או בצורה פשוטה – מהיכן ההנחה שהתשואה הינה חיובית לאחר סכימת הרווחים וההפסדים…?

איך זה שהפוסט היפה הזה לא מוצג יותר בבלוג בשום מקום? לדעתי הוא צריך להיות הדבר הראשון שאנשים יקראו.

דבר ראשון חשוב לי להגיד המון תודה לסולידית! הרבה זמן שאני מנסה להכנס לתחום שוק ההון ושום אתר אחר לא גרם לי להגיע למאית מההבנה וההנאה שיש לי מלקרוא בבלוג שלך, אפשר להגיד שאפילו התמכרתי אליו חח. לנושא העיקרי – אני באמת מנשא להשתלב עצמאית בתחום וללמוד אותו לאט לאט ובתור התחלה רציתי לנסות את האסטרטגיה שבמאמר כאן. אז ישבתי הרבה ובניתי תיק לפי המבנה בשיטה כאן, בניתי טבלאות למעקב, הכסף להשקעה מוכן ובנתיים פתחתי תיק ווירטואלי בגלובס שמכיל את התיק שאני רוצה לרוץ איתו. למרות הכל ולמרות זה שאת דוגלת בשיטה (או שלפחות ככה זה נראה בחלק מהתגובות) אני… קרא עוד »

אדוארד מפורום לונג סוקר את תיק הארי בראון ומביע עמדה ביקורתית

סקירה כללית:

https://www.youtube.com/watch?v=ABZJsJrcxjk

סקירת עומק:

https://www.youtube.com/watch?v=dIC53-V11Ek

היי,

אשמח לשמוע אם לדעתך אפשר להשתמש בעקרונות אלה גם בתיק בו המניות הן העיקר, למשל 70/30 לטובת המניות

כלומר להשקיע 70 אחוז במניות, ואת ה30 הנותרים לפלג לפי אג"ח ארוך, זהב ומזומן

אני תוהה האם זה משהו שיכול לתרום לפיזור התיק (רצוי בעייני) או שזה פוסח על שתי הסעיפים בגלל החלוקה הלא שוויונית מלחתחילה

הי סולידית 🙂

האם המודל נכון גם לעת הנוכחית (מניחה ששאלתי רטורית)

וכן האם נכון גם לתיק שמתחיל בסכום קטן ביחס להשקעות (מה שמתאפשר בברוקר לא ישראלי)

אם תוכלי, תודה 🙂

לפי הבנתי השקעה במדד לטווח הארוך תעלה תמיד, אז מה היתרון בהשקעה לפי מודל זה?