לפני יותר משנתיים, בעיצומו של משבר הקורונה, החלטתי להטות את הספינה ולערוך שינוי חד באסטרטגיית ההשקעה שלי.

במקום לקנות יחידות בקרנות מחקות מדד כפי שעשיתי עד כה (מתוך כוונה למכור אותן לאורך זמן כדי לממן את מחייתי), החלטתי להשקיע כספים חדשים במניות של חברות הנוהגות לחלק נתח מרווחיהן לבעלי המניות כדיבידנד תקופתי – או בקיצור, מניות דיבידנד.

הבסיס להחלטה הזו היה בעיקר פסיכולוגי-רגשי, ולא פיננסי.

המפולת ב-2020 חידדה אצלי את ההבנה שתפיסת הסיכון שלי השתנתה.

הסיכון, מבחינתי, הוא להיקלע למצב שבו אני מוכרחה למכור יחידות בקרנות מחקות בהפסד (כדי לממן את הוצאות המחייה שלי ושל המשפחה שלי) דווקא בתקופה שבה השוק מתרסק.

כתבתי המון על השקעה פסיבית בשוק ההון באמצעות קרנות סל ושאר מוצרים מחקי מדד. אני עדיין מאמינה שזו דרך נהדרת, זולה ופשוטה מאד להשקיע בשוק ההון, ובתור שכזו היא מתאימה לרוב המשקיעים, בוודאי מבחינה פיננסית טהורה. תיק הקרנות המחקות שלי (בסגנון שוקולד מריר) עוד קיים, אף על פי שאני כבר לא מזרימה אליו כסף חדש.

הבעיה היא שהשקעה פסיבית במדדים פשוט כבר לא הולמת את הצרכים והעדפות הסיכון שלי בעת הנוכחית.

בפשטות: אני ישנה הרבה יותר טוב בלילה כשתיק ההשקעות שלי מניב זרם הכנסה שאינו תלוי בתנודות החדות של שוק המניות.

מניות דיבידנד מאפשרת לי לעשות את זה.

כשאני משקיעה במניות דיבידנד, כסף מזומן שמקורו ברווחים של עסקים יציבים ובוגרים זורם ישירות לחשבוני בקבועי זמן ידועים מראש, ללא קשר לשאלה אם מחיר המניה בבורסה עלה או ירד.

זה מאפשר לי לגלות אדישות מסוימת לנעשה בשווקים. בדיוק כמו בעל דירה שנהנה מזרם של דמי שכירות מבלי שהוא נדרש לבדוק מדי יום מה שווי הנכס ביד2.

האסטרטגיה הזו הוכיחה את עצמה השנה. אף על פי שמדד ה-S&P 500 השיל 19.44%- מערכו — התשואה הגרועה ביותר מאז משבר 2008 – תיק הדיבידנד שלי, שמורכב מחברות בוגרות ודפנסיביות, סיים את השנה בתשואה של 1.86%- בלבד. לא זו אף זו: כיוון שהדולר התחזק מאד השנה, התוצאה היא שבמונחים שקליים, התשואה שלי מתיק הדיבידנד חיובית. כן, ב-2022.

התיק שלי סיים את 2022 עם תשואה שלילית של 1.86%- בלבד (לא כולל דיבידנדים) הודות לחשיפה גבוהה לענפי האנרגיה והתרופות וחשיפה נמוכה לטכנולוגיה וקמעונאות. התיק חשוף כולו לדולר כך שבעקבות היחלשות השקל, התשואה מהתיק חיובית ב-2022. pic.twitter.com/d9Z9FQpRpl

— הסולידית (@hasolidit) December 30, 2022

חשוב מכך: אף אחת מהחברות שאני מחזיקה לא חתכה את הדיבידנד שהן מחלקות. כמעט כולן הגדילו אותו, וחלקן הלא מבוטל עשו זאת בשיעור דו-ספרתי, גבוה מקצב האינפלציה בארה"ב.

אני מתכוונת להמשיך להחזיק בתיק הזה לקראת 2023. אין לי מושג מה עתיד לקרות בשנה הקרובה, אבל מאחר שמדובר במניות (ולא באגרות חוב, למשל), אני צופה שבטווח הארוך איהנה, בנוסף לדיבידנד, גם מעליית ערך כאשר מחירי המניות יתאוששו בסופו של דבר.

***

כן, אני יודעת מה אתם מסננים מתחת לשפם.

למה בכלל צריך להעמיק בניתוח חברות, אם אפשר פשוט לקנות קרן מחקה על מדד מניות וללכת לים?

הרי זה הרבה יותר פשוט, מאפשר לקצור את תשואת השוק במאמץ אפסי, ומעל לכל – יש שפע של עדויות שלפיהן רוב המשקיעים האקטיביים, כולל משקיעים מקצוענים, לא מצליחים "להכות את השוק" לאורך זמן באמצעות ליקוט מניות ספציפיות.

אז למה בכלל לנסות?

ובכן, ראשית, אני לא מנסה להכות את השוק.

המטרה שלי היא לייצר תזרים מזומנים הצומח משנה לשנה. מדד הייחוס היחיד שכנגד אני בודקת את ביצועי תיק ההשקעות שלי הוא ההוצאות של המשפחה שלי. אם התיק שלי במקרה מכה את ה-S&P500 בשנה נתונה – כמו ב-2022 – אז מה טוב. אבל התכלית העיקרית שלו היא לייצר הכנסה, ועליית ערך היא תכלית משנית.

שנית, אחד הדברים שהופך את הרעיון של השקעה פסיבית במדדי מניות לקוסם כל כך הוא הרעיון שמדובר ב"השקעה עצלה" במובן זה שהיא מצריכה מעט משאבים מהמשקיע: חוסכים כסף, תוקעים אותו באוסף של קרנות אינדקס והולכים לישון.

אלא ש"השקעה עצלה" עלולה להפוך במהירות להשקעה קטטונית, בורות מרצון ועצלות אינטלקטואלית. כשאתם משקיעים בקרן מחקה על מדדי מניות, אתם קונים פשוט סל של מניות ספציפיות. בורות כלפי מה שאתם קונים זו לא אסטרטגיה אופטימלית, מפני שמי שלא באמת מבין במה מושקע הכסף שלו, עלול להתקשות להחזיק את ההשקעה לאורך זמן.

מובן שאפשר להנות משני העולמות ולהשקיע בקרן סל (ETF) המחזיקה מניות דיבידנד. קיימות קרנות רבות כאלה, והן חלופה טובה למי שמעוניין לקבל דיבידנד שוטף וצומח מהתיק מבלי לבחור ולנתח מניות ספציפיות. במקרה כזה, לא צריך לעשות דבר חוץ מלקנות את הקרן, להחזיק בה לאורך זמן ולאסוף דיבידנדים מדי רבעון.

הבעיה כאן היא שקרנות דיבידנד גובות דמי ניהול (גם אם מזעריים) שבאים על חשבון התשואה, ההכנסה מהן משתנה מרבעון לרבעון (שכן הרכב הנכסים שלהן משתנה אף הוא) מה שמקשה על תכנון לטווח ארוך, ורק מיעוטן נוטה להגדיל את הסכומים המחולקים למשקיעים משנה לשנה.

החסרונות הללו משאירים אותנו עם השקעה במניות ספציפיות. ואם רוצים להשקיע במניות ספציפיות, אין ברירה אלא להבין איך לנתח אותן, כמותית ואיכותית, לפני שאנחנו בוחרים אם לסכן את כספנו.

***

אני מקבלת לא מעט בקשות לחשוף את תיק מניות הדיבידנד שלי.

בכנות, אני לא מרגישה עם זה מאד בנוח, לא רק בגלל המורכבות המשפטית של העניין, אלא בעיקר משום שאני יודעת שאנשים הולכים לחקות אותי על עיוור, וכשמדובר במניות ספציפיות, זו לא אחריות שאני מעוניינת לקחת.

אחרי הכל, אתם אלה שהולכים להשקיע כאן את כספכם היקר, ואתם אלה שתצטרכו להחזיק את החברה לאורך זמן, בטוב וברע. אם תסתמכו על רעיונות של אחרים, מלכתחילה תהיה הטיה בבחירה שלכם, ולעולם לא תוכלו להגיע לרמת הוודאות שתאפשר לכם להחזיק במניה בזמנים קשים.

לכן, ברוח ה"חכות במקום דגים" של הבלוג, חשבתי שאכתוב פוסט שמסביר את המתודולוגיה שבה אני משתמשת כדי לנתח ולבחור מניות דיבידנד ספציפיות. זה לא פוסט למתחילים — אבל בהחלט גוף ידע שהייתי רוצה לתעד ולפתח כאן בבלוג.

אחדד: אני לא קונה את המניות האלה כדי לסחור בהן או "לשחק" איתן בבורסה במסחר לטווח קצר. אני קונה אותן מתוך הבנה שמדובר בחתיכות בעסקים רווחיים שיש לי כוונה להחזיק לטווח ארוך מאד ולהשתתף בצורה הישירה ביותר ברווחים שלהם.

מבחינתי, המניות שאני קונה הן נכסים מניבים לכל דבר, כמו דירות להשקעה. וכשם שמשקיע סביר בנדל"ן מניב עורך בדיקות מקדימות לפני שהוא רוכש דירה למגורים (למשל: כמה זמן הדירה בשוק? מה התשואה הצפויה? איזו אוכלוסיה מתגוררת באזור? האם יש תכניות פינוי בינוי?), כך גם אני עורכת בדיקות מקדימות לגבי המניות המניבות שאני קונה.

ניתוח מניות זו אמנות. זה לא מדע. לכל משקיע יש את הדגשים המיוחדים שלו, שמשקפים את הנקודות שחשובות לו.

כך אני עושה את זה.

על 3 דו"חות העולם עומד

מניות, כזכור, מייצגות בעלות יחסית בעסקים.

כפי שמלמד אותנו וורן באפט, מה שבאמת חשוב לנו הוא לא הביצועים של המניה בבורסה בטווח הקצר (את זה נשאיר לאנשי הניתוח הטכני), אלא הביצועים של העסק עצמו – שישתקפו בבוא העת במחיר המניה.

עסקים, תאמינו או לא, יודעים לדבר.

הם מתקשרים בשפה משלהם: השפה החשבונאית.

בלי להבין את השפה הזו, בלתי אפשרי לקבל תמונה על ביצועי העסק. ובלי לקבל תמונה על ביצועי העסק, פשוט אי-אפשר להשקיע בו.

השפה החשבונאית מופיעה בעיקר בדו"חות הרבעוניים והשנתיים שחברות ציבוריות (שנסחרות בבורסה) נדרשות לפרסם.

הדו"חות הללו מאפשרים לנו, כמשקיעים, לבחון עד כמה בריא המצב הפיננסי של אותן חברות, והאם כדאי לנו להשקיע בהן את כספנו.

לכן, לפני שנוכל לגשת לניתוח מניה, צריך להכיר ולו ברמה הבסיסית את שלושת הדו"חות המרכזיים:

דו"ח הרווח וההפסד, שמציג את ההכנסות וההוצאות של העסק לאורך תקופה מסוימת;

המאזן, שמציג את השווי הנקי של העסק (נכסים פחות התחייבויות) בנקודת זמן ספציפית;

ודו"ח תזרים המזומנים – שמציג את זרימת המזומנים אל העסק וממנו.

לפני שאגע במתודולוגיה שלי, אסקור את שלושת הדו"חות הללו ואת המושגים החשובים. לרואי החשבון מביניכם – מדובר במבט ממעוף הציפור בלבד, מפושט ומונגש להדיוטות, ואין לי שום עניין, יומרה או יכולת לדחוס כאן תואר שלם בחשבונאות 🙂

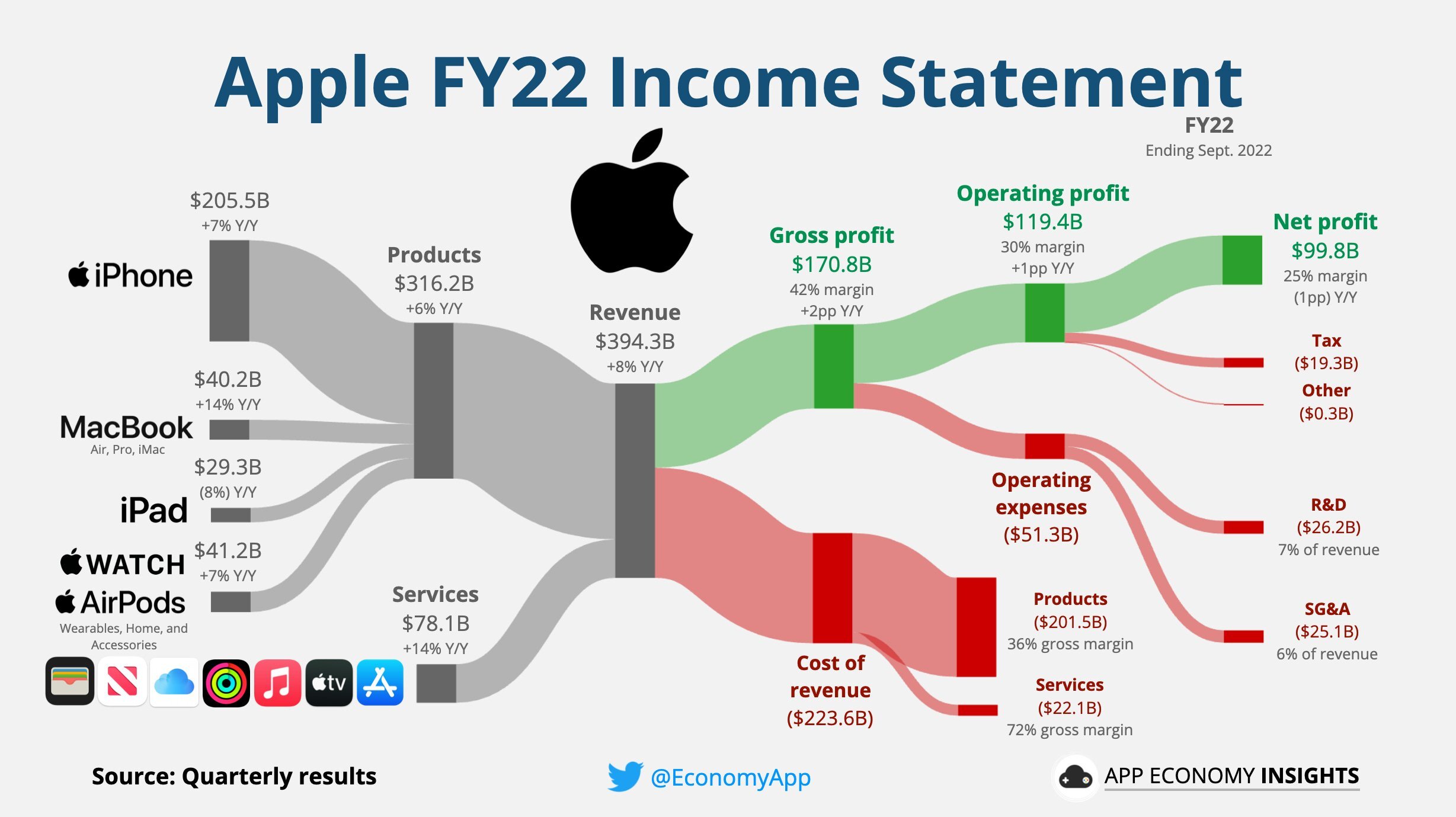

דו"ח רווח והפסד (Income Statement)

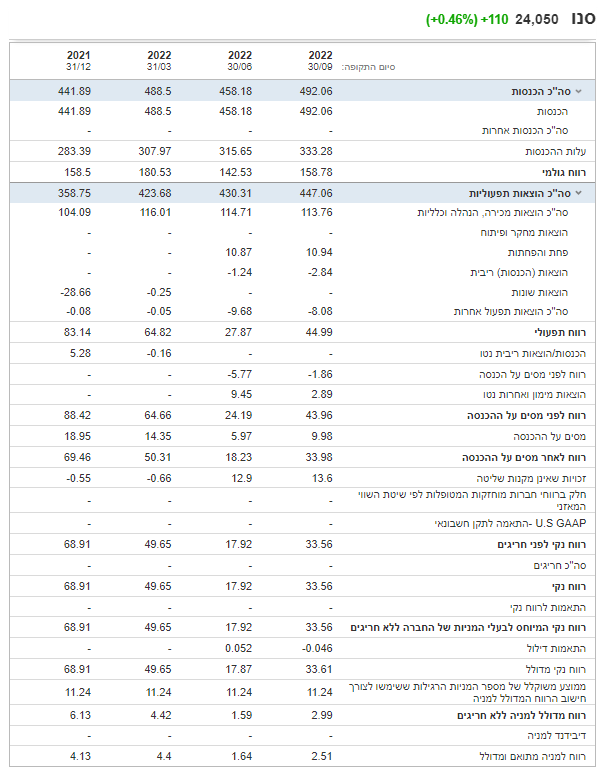

דו"ח הרווח וההפסד מתעד את ההכנסות, ההוצאות, הרווח או ההפסד של החברה במהלך התקופה (בדרך כלל רבעון או שנה).

ניתן ללמוד ממנו על הרווחיות והיעילות של החברה, ועל שינויים ומגמות בביקוש למוצריה.

למספרים המוחלטים בדו"ח הרווח וההפסד אין הרבה משמעות. הדרך הטובה ביותר להסתייע בדו"חות הללו היא לערוך השוואות בין שנה לשנה ובין רבעון לרבעון, כדי שנוכל להעריך האם החברה צומחת או מתכווצת לאורך זמן.

נכון לחשוב על דו"ח הרווח וההפסד כעל תרגיל בקילוף בצל: מתחילים מהשורה העליונה — ההכנסות (מכירות) של החברה — ומנכים מהן הוצאות שונות עד שמגיעים לשורה התחתונה: הרווח (או ההפסד) הנקי של החברה.

זה לא קשה.

ההכנסות (Revenue) כאמור הן נקודת ההתחלה. לעסק שאין הכנסות ממכירות אין ממש זכות קיום. סעיף ההכנסות מבטא את סכום הכסף שהתקבל ממכירת מוצרים ושירותים ללקוחות במהלך התקופה.

מסעיף ההכנסות אנו מנכים את עלות המכר (Costs of Goods Sold, COGS) – כל ההוצאות שקשורות באופן ישיר בייצור המוצר או במתן השירות, למשל: הוצאות על רכש חומרי גלם, מכונות וכיוצא באלה.

לאחר שנחסיר את עלות המכר מההכנסות, נישאר עם מדד הרווחיות הראשון: הרווח הגולמי (Gross Profit), שפירושו: איזה חלק מההכנסה נותר בקופתה של החברה לאחר ניכוי הוצאות הייצור הישירות? זהו מדד מרכזי להערכת היעילות והרווחיות של החברה, או להשוואה בין שתי חברות מאותו ענף. אם הרווח הגולמי צומח משנה לשנה, סימן שהחברה צומחת אף היא או נעשית יעילה יותר בתהליכי הייצור שלה, ולהיפך.

לחברות יש כמובן הוצאות שוטפות (Operational Expenses או OPEX) שאינן קשורות ישירות בייצור המוצר: דמי שכירות, משכורות, הוצאות שיווק, מחקר ופיתוח, הוצאות מנהלה, הוצאות חד-פעמיות, נסיעות ועוד.

אם ננכה את ההוצאות השוטפות מהרווח הגולמי, נקבל את הרווח התפעולי (Operational Income). סעיף הידוע גם כרווח לפני ריבית ומס (Earnings Before Interest and Tax – EBIT). מה-EBIT ננכה את ההוצאות המימון של החברה (תשלומי ריבית) ונישאר עם EBT (Earnings Before Tax): רווח לפני מס.

ניכוי תשלום המס מה-EBT ישאיר אותנו עם הרווח הנקי (Net Income), הלא הוא השורה התחתונה או שורת הרווח. הנתון הזה מראה מה נשאר לחברה לאחר ניכוי כל ההוצאות מההכנסות. כמובן שנתון חיובי פירושו שהחברה רווחית, ואילו נתון שלילי פירושו שהחברה הפסדית. עם הרווח הנקי אפשר לעשות מגוון דברים: לשלם דיבידנד, להחזיר חובות, להשקיע מחדש בהתרחבות העסק, או לצבור עודפים. אני רוצה לראות מרווח רווח נקי של 20% לפחות, הצומח משנה לשנה.

אם ניקח את הרווח הנקי ונחלק אותו בהון המניות של החברה, נקבל את הרווח למניה – Earning Per Share או EPS. אם לחברה יש רווח נקי של מיליון דולר והיא הנפיקה חצי מיליון מניות, אזי הרווח למניה יהיה $1,000,000 חלקי 500,000 = $2 למניה. כלומר, החברה מייצרת רווח של 2 דולר עבור כל מניה שהנפיקה. רווח למניה הוא אחד המדדים החשובים ביותר להערכת הרווחיות של החברה. הוא מסייע למדוד את ביצועי החברה לאורך זמן ולבחון עד כמה החברה צומחת ביחס לעצמה וביחס למתחרותיה.

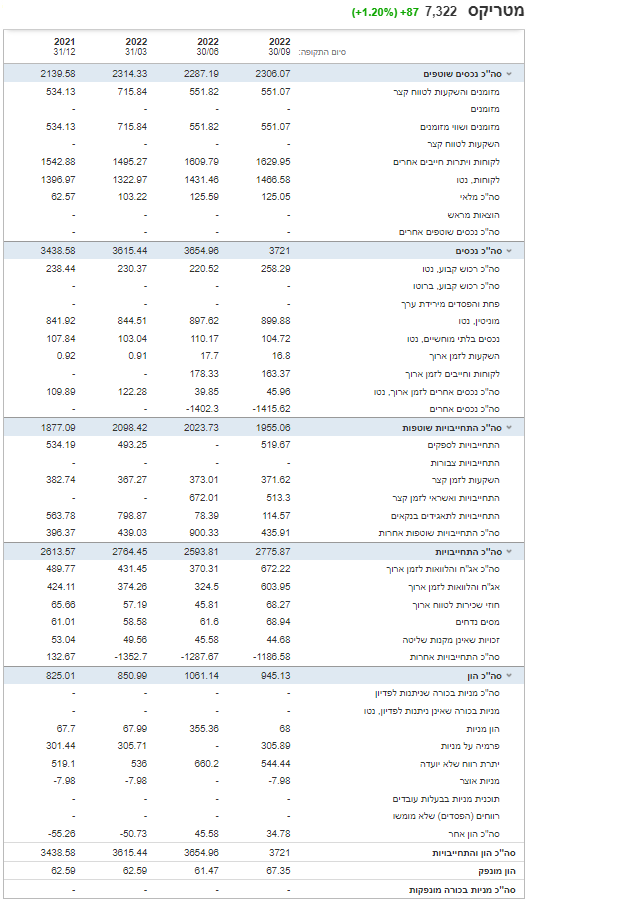

המאזן (Balance Sheet)

אם דו"ח הרווח וההפסד מלמד על הרווחיות של החברה, הרי שהמאזן מלמד על החוסן והבריאות הפיננסית שלה.

בפשטות, המאזן מציג את הנכסים (Assets) של החברה (מה שבבעלות החברה) אל מול ההתחייבויות (Liabilities) שלה (מה שהחברה חייבת לאחרים, או במילים אחרות, מהיכן מגיע המימון לנכסים).

ההפרש בין הנכסים להתחייבויות הוא השווי הנקי של החברה כפי שהוא מיוחס לבעלי המניות. כשמדובר בעסקים, במקום לומר "שווי נקי", אומרים, מילולית, הון בעלי המניות (Shareholder’s Equity) או הון עצמי (זאת לעומת הון שהגיע ממקורות חיצוניים, כמו חוב, הנקרא הון זר).

הדו"ח בנוי כמאזן: מצד אחד של המשוואה נמצאים הנכסים, ומהצד השני של המשוואה – התחייבויות והון עצמי. המאזן תמיד צריך לקיים את המשוואה: נכסים = התחייבויות + הון עצמי, ומכאן שמו.

בעוד שדו"ח הרווח וההפסד מתעד את ההכנסות וההוצאות לאורך תקופת זמן מסוימת, המאזן הוא מין "צילום מסך" של מצבת הנכסים וההתחייבויות של החברה בנקודה כלשהי בזמן.

הנכסים וההתחייבויות מופיעים במאזן לפי סדר הנזילות שלהם, כלומר, לפי היכולת להמיר אותם למזומן במהירות.

צד הנכסים

נכסים שוטפים (Current Assets) הם נכסים שניתנים להמרה למזומן בטווח של עד שנה. נכסים שוטפים כוללים:

מזומן (Cash) חשוב לחברות בדיוק כמו לאנשים פרטיים: הוא יוצר כרית ביטחון בתקופות של האטה כלכלית ומאפשר להן לממש הזדמנויות (כמו רכישה אטרקטיבית). אעדיף להשקיע בחברה עם הרבה מזומנים ומעט חוב, על פני המצב ההפוך.

השקעות לטווח קצר (Short Term Investments) הן השקעות שניתן להמיר למזומן תוך פחות משנה. זה כולל פיקדונות, אגרות חוב לטווח קצר ועוד.

לקוחות (Receivables) : הכנסה שהחברה צפויה לקבל מלקוחותיה עבור מוצרים או שירותים שכבר סיפקה להם (כידוע במחוזותינו, התמורה מהלקוחות לא מתקבלת מייד). צמיחה עקבית בסעיף הלקוחות עלולה להעיד שהחברה מתקשה לגבות כספים מלקוחותיה, במיוחד אם ההכנסות יורדות. אעדיף שהמשקל של הסעיף ביחס להכנסות יהיה קטן ככל האפשר.

מלאי (Inventories) כדי לפשט, מלאי פירושו מוצרים שטרם נמכרו וממתינים במחסני החברה עד למכירתם. אם ההכנסה יורדת, והמלאי עולה, זה תמרור אזהרה: זה אומר שהחברה מתקשה למכור את המוצרים שלה מהר מספיק. מנגד, אם יש עלייה במקבילה הן במלאי והן ברווח הנקי, פירוש הדבר שהחברה מוצאת דרכים נוספות להגדיל את המכירות כדי לספק את הביקוש הגובר למוצריה. גם כאן, ככלל, אעדיף שסעיף המלאי במאזן יהיה קטן ככל האפשר.

הוצאות ששולמו מראש (Prepaid expenses) – ביטוח, דמי שכירות ועוד.

נכסים לטווח ארוך כוללים:

רכוש קבוע (Property, plants and equipment) – כולל מבנים, מכונות, ציוד, ריהוט, חנויות, סניפים ועוד. לרוב יופיעו לפי עלות הרכישה בניכוי פחת (ירידת ערך) שנצבר עליהם.

השקעות לזמן ארוך (long term investments) – השקעות של החברה בנכסים כמו אגרות חוב, מניות ונדל"ן שמוחזקים לתקופה העולה על שנה. סעיף זה כולל גם אחזקות של החברה בחברות אחרות.

מוניטין (Goodwill) – מוניטין נוצר כאשר חברה א' קונה את חברה ב' במחיר גבוה יותר מהשווי הריאלי שלה. מוניטין הוא נכס בלתי מוחשי שנרשם בנפרד מנכסים בלתי מוחשיים אחרים. ההבדל הוא שלמוניטין יש משך חיים בלתי מוגבל ולא ניתן למכור אותו בנפרד. אני אעדיף להשקיע בחברות שאין להן כלל מוניטין במאזן.

נכסים בלתי מוחשיים (intangible assets) הם נכסים כגון פטנטים, זכויות יוצרים, סימני מסחר ועוד. רק נכסים בלתי מוחשיים שנרכשו מצד שלישי עם שווי ו"תאריך תפוגה" ברור יכולים להופיע במאזן, וזאת כדי למנוע ניפוח של המספרים.

צד התחייבויות

התחייבויות (Liabilities) פירושן דברים שהחברה חייבת לאחרים.

כעקרון, נשאף תמיד לאיזון בריא: למשל, אם לחברה יש הרבה מאד התחייבויות לזמן קצר, נרצה שיהיה לה עתודות מזומנים גבוהות (בסעיף המזומנים ושווי מזומנים).

התחייבויות שוטפות (Current Liabilities) כוללות:

התחייבויות ואשראי לזמן קצר (short term debt) אלו הן התחייבויות שהחברה עתידה לפרוע בתוך שנה אחת. למשל: הלוואה בנקאית, אג"ח קצר, הוצאות מימון (ריבית), שכר שטרם שולם, דיבידנדים, מיסים לשלם.

התחייבויות לספקים (Accounts Payable) הצד ההפוך של סעיף הלקוחות. זהו כל הכסף שהחברה עדיין צריכה לשלם לספקיה בתמורה למוצרים ו/או לשירותים שקיבלה מהם. אם חלה עלייה בסעיף הספקים מבלי שההכנסה אינה צומחת במקביל, זהו תמרור אזהרה שעלול להעיד על כך שהחברה מתקשה לשלם לספקיה.

התחייבויות בלתי שוטפות (Non-current liabilities) כוללות:

אג"ח והלוואות לזמן ארוך (Long term debt) –כל אגרות החוב שהחברה הנפיקה שאין צפי שתחזיר בשנה הקרובה; גם הלוואות אחרות שהחברה נטלה; התחייבויות לתשלומי פנסיות, שכירות לטווח ארוך וכיוצא באלה. מטבע הדברים, ככל שההתחייבויות לזמן ארוך של החברה נמוכים יותר, כך טוב יותר. אבל חוב לא רע בהכרח אם הוא מסייע לחברה לצמוח מהר יותר אלמלא היה לה מימון חיצוני.

הון עצמי

ההון העצמי (Shareholder’s Equity) הוא, כאמור, ביטוי לשווי הנקי של החברה, כלומר: אם ניקח את כל הנכסים של החברה, ונחסיר מהם את ההתחייבויות, התוצאה תהיה הון בעלי המניות: מה יקבלו בעלי המניות אם החברה תפורק נכון ליום עריכת המאזן (אחרי סילוק החובות לכל הנושים האחרים).

ההון העצמי כולל:

מניות – כולל מניות רגילות (Common Stocks) מהסוג שמוחזק אצל משקיעים מן היישוב; מניות בכורה (Preferred Stocks) שמקנות זכויות רבות יותר ממניות רגילות, למשל בהצבעה באסיפה הכללית; ומניות רדומות או מניות אוצר (Treasury Stocks), כינוי למניות של החברה שכבר הונפקו, ולאחר מכן נרכשו על ידי החברה עצמה בבורסה (Buy Backs – ראו להלן).

עודפים (Retained Earnings) – זוכרים את הרווח הנקי (השורה התחתונה) מדו"ח הרווח וההפסד? אם החברה בוחרת לצבור את הרווחים הללו (מבלי לחלק אותם למשקיעים כדיבידנד, או מבלי להשתמש בהם כדי להקטין חובות) הם יופיעו כעודפים במאזן. השאיפה שלי תהיה שהעודפים יהוו לפחות 30% מסך כל הנכסים.

ההון העצמי מלמד מה החברה שווה על הנייר – כלומר, זהו ההשווי המאזני, או "השווי בספרים" (book value) של החברה. בפשטות, אם החברה תמכור את כל הנכסים שלה ותחזיר את כל החובות שנטלה, הסכום שיישאר הוא השווי המאזני.

אם החברה נסחרת בבורסה מתחת לשווי המאזני שלה, המשמעות היא שהחברה שווה על הנייר יותר ממה שהמשקיעים חושבים. בנג'מין גרהם מלמד אותנו ב"משקיע הנבון" שקניה של מניה כזו, שנסחרת הרבה מתחת לשווי המאזני שלה, נותנת למשקיע "מרווח ביטחון." לעומת זאת, אם החברה נסחרת בבורסה הרבה מעל לשווי המאזני שלה, יתכן שהמשקיעים צופים לה גדולות ונצורות, והציפיות הללו מגולמות במחיר המניה.

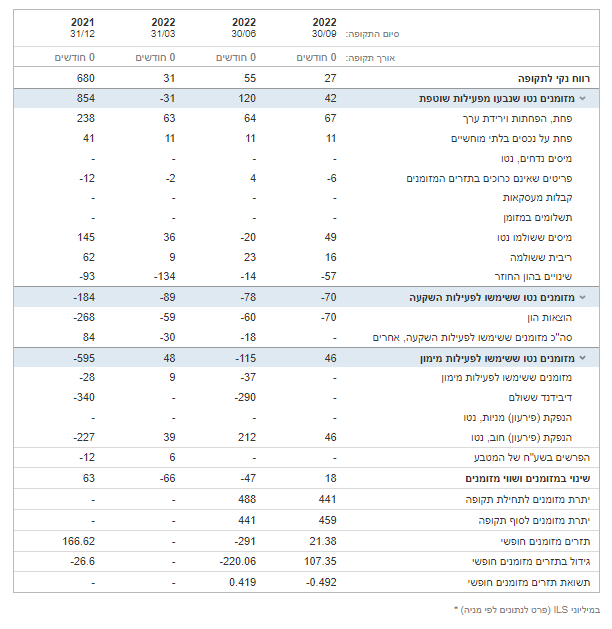

דו"ח תזרים מזומנים (Cashflow Statement)

"רווח הוא דעה של רואי חשבון. מזומן הוא עובדה."

דו"ח תזרים המזומנים (תזמ"ז) מציג את תנועות המזומנים אל החברה וממנה במהלך תקופה נתונה.

חשוב לזכור ש"רווח" הוא מושג חשבונאי. הוא לא שקול לתזרים מזומנים. העובדה שהחברה הרוויחה X במהלך התקופה לא אומרת שלקופתה זרמו X דולרים!

הסיבה לכך היא שדו"ח הרווח וההפסד מחושב על בסיס מצטבר: התנועות נרשמות כאשר נוצר הרווח או ההפסד (עוד לפני שהתמורה הכספית בגינו התקבלה או שולמה). לעומת זאת, דו"ח התזמ"ז נעשה על בסיס מזומן: התנועה נרשמת כאשר הכסף נוחת בפועל בחשבון של החברה או יוצא ממנו. לעתים, כפי שמתרחש במחוזותינו (שוטף+נצח), נוצר פער בין השניים.

דו"ח התזמ"ז מספר לנו כיצד החברה המירה את הרווחים שלה למזומנים; איזה שימוש נעשה במזומנים הללו; ומה קרה לסעיף המזומנים במאזן לאורך התקופה הנדונה (רבעון או שנה).

הדו"ח מבחין בין שלושה מקורות תזמ"ז: תזמ"ז מפעילות שוטפת (CFO), תזמ"ז מפעילות השקעה (CFI), ותזמ"ז מפעילות מימון (CFF).

התזמ"ז מפעילות שוטפת הוא הנתון החשוב ביותר, משום שהוא משקף את המזומנים שמניבה פעילות הליבה של החברה (כמו מכירה של שירותים ומוצרים).

נקודת ההתחלה בחישוב התזמ"ז מפעילות שוטפת הוא הרווח הנקי – השורה התחתונה מדו"ח הרווח וההפסד.

המטרה היא לתרגם את הרווח הנקי (המחושב על בסיס מצטבר) לתזרים מזומנים.

לצורך כך, צריך להתאים את הרווח הנקי כך שישקף הוצאות שאינן כרוכות בתזרים המזומנים, כדוגמת:

- פחת (Depreciation) – ירידת ערך של נכסים מוחשיים;

- הפחתות (Amortization) – ירידת ערך של נכסים בלתי מוחשיים;

- פגימה בנכסים (Impairment) – למשל, כאשר החברה שילמה יותר מהמחיר הריאלי של נכס כלשהו.

- תגמול מבוסס מניות לעובדים (Share Based Compensation) כולל אופציות ו-RSU שחולקו לעובדים).

לאחר מכן, מבצעים התאמות נוספות לפי שינויים במצבת הנכסים וההתחייבויות של החברה. זה נקרא שינויים בהון החוזר של החברה (Change in Working Capital).

בתמצית: כאשר יש עלייה בנכסים השוטפים (לקוחות, מלאי, הוצאות ששולמו מראש), התזמ"ז נטו מפעילות שוטפת יורד, ולהיפך: כאשר יש ירידה בנכסים השוטפים התזמ"ז נטו עולה.

מנגד, כאשר יש עלייה בהתחייבויות השוטפות (ספקים, הוצאות שנצברו), התזמ"ז נטו עולה, ולהיפך: כאשר יש ירידה בהתחייבויות השוטפות התזמ"ז נטו יורד.

התוצאה של כל החישוב הזה היא מזומנים נטו מפעילות שוטפת. נרצה שהסעיף תמיד יהיה חיובי. תזרים מזומנים חיובי מלמד שבתקופה הרלוונטית, כמות המזומנים שזרמה לחברה מפעילות הליבה שלה גדולה מכמות המזומנים שיצאה ממנה.

שוב, חשוב להבחין בין רווח לתזרים מזומנים: תזרים מזומנים חיובי לא אומר שהחברה רווחית, ותזרים מזומנים שלילי לא אומר שהחברה הפסדית (למשל: יתכן שהחברה מימנה רכש משמעותי באותה תקופה).

הפריט הבא בדו"ח הוא תזרים המזומנים מפעילות השקעה. כשמדובר בהוצאות הון לתחזוקה ושדרוג של רכוש קבוע (Capital Expenses או Capex) או ברכישה של נכסים, התזמ"ז נטו ירד. לעומת זאת, כשמדובר במכירה של נכס, התזמ"ז נטו יעלה.

לאחר החישוב נקבל מזומנים נטו ששימשו לפעילות השקעה. הסעיף הזה צריך להיות שלילי, מכיוון שהשקעות נועדו לגרום לחברה לצמוח ולהגדיל את הכנסותיה. אם הנתון חיובי, זה תמרור אזהרה.

הפריט האחרון בדו"ח הוא תזרים מזומנים מפעילות מימון (Cashflow from Financing). מובן שאם החברה מנפיקה מניות או אגרות חוב, התזמ"ז נטו יעלה. אם החברה תפרע את חובותיה, או תבצע רכישה חוזרת של מניות בשוק החופשי, התזמ"ז נטו יקטן. גם אם החברה תחלק דיבידנד, התזמ"ז נטו יקטן.

כעת נקבל מזומנים נטו ששימשו לפעילות מימון. גם הקטגוריה הזו צריכה להיות שלילית. אם הנתון חיובי, המשמעות היא שהחברה גייסה יותר חוב ממה ששילמה.

החלק האחרון בדו"ח התזמ"ז מציג את מכלול השינויים ביתרת המזומנים של החברה במהלך התקופה.

כך, אם לחברה יש יתרת מזומנים על סך של 1 מיליארד ₪ במאזן שלה ב-2021 ו-2 מיליארד ₪ ב-2022, אז דו"ח תזרים המזומנים יראה מהיכן נבע ההפרש של 1 מיליארד ₪.

הנתון החשוב ביותר שאפשר לחלץ מדו"ח תזרים המזומנים הוא תזרים המזומנים החופשי (Free Cash Flow או FCF).

כדי לקבל את ה-FCF, יש להחסיר את הוצאות ההון (CAPEX) מתזרים המזומנים נטו מפעילות שוטפת.

במילים אחרות: תזרים מזומנים חופשי הוא הרווח הנקי של החברה, בניכוי הוצאות שאינן כרוכות בתזרים המזומנים (פחת, הפחתות, פגימות ותשלום מבוסס מניות), הוצאות הון, ושינויים במצבת הנכסים וההתחייבויות של החברה (שינויים בהון החוזר).

FCF מייצג את מזומן העומד לרשות החברה לצורך מגוון שימושים: תשלום חובות, חלוקת דיבידנדים, רכישה חוזרת של מניות (באופן שמגדיל את ערכן של המניות הנותרות בידי בעלי המניות), רכישת חברות אחרות, השקעה בפרויקטים חדשים ועוד.

הנתון הזה קריטי למשקיעי דיבידנד, מכיוון שבפועל דיבידנדים מחולקים מתוך תזרים המזומנים החופשי (ולא מתוך המשגה חשבונאית ערטילאית בשם "רווחים").

ככלל, אני רוצה לראות FCF גבוה ככל האפשר, וצמיחה עקבית ב-FCF לאורך שנים.

סינון מניות ב-10 צעדים

עכשיו כשאנחנו יודעים לדבר את השפה, קל יותר להבין מה בעצם אנחנו מבקשים להשיג.

יש אלפים רבים של מדדים, יחסים ואינדיקטורים שמשקיעים בוחנים בבואם לנתח חברות.

אני, כהרגלי, שואפת לפשטות.

אני הולכת להדגים כאן את עשרת הפרמטרים המרכזיים שאני בוחנת.

להמחשת דבריי, אסתייע ב-FlowGraphs, אתר כחול-לבן וחינמי מבית היוצר של TomAir המוכשר, שמאפשר להציג נתונים פיננסים באופן נוח וויזואלי.

1. האם החברה מחלקת דיבידנד ומגדילה אותו משנה לשנה ברציפות ובשיעור משמעותי?

אלפי חברות ציבוריות נסחרות בבורסות העולם.

אני צריכה למצוא דרך אינטליגנטית לתחם את גבולות היקום הזה, כדי שאוכל להתמצא בו, כמותית ואיכותית.

כדי שמניה תיכנס ליקום שלי, היא צריכה:

* לחלק דיבידנד (כלומר, להחליט שחלק מרווחי החברה יחולקו לבעלי המניות ככסף מזומן)

* להגדיל את הדיבידנד משנה לשנה לפחות 5 שנים ברציפות ובשיעור משמעותי (בשאיפה: דו-ספרתי)

* ולהניב תשואת דיבידנד גדולה מזו של מדד ה-S&P500 (שעומדת כיום על 1.65%). תזכורת: תשואת הדיבידנד מחושבת על-ידי סכום הדיבידנד למניה חלקי מחיר המניה.

הרף הזה מסייע לי לא רק משום שהוא מצמצם דרמטית את מרחב הבחירה, אלא גם משום שכמאמר הקלישאה, דיבידנדים לא משקרים. אפשר "לבשל" דו"חות פיננסיים כמה שרוצים, אבל בסוף, יש כאן כסף אמיתי שזורם מהחברה למשקיעים – כסף שמעיד על כך שלחברה יש רווחים, שהרווחים הללו צומחים מדי שנה, ושההנהלה רואה לנכון לתגמל ולשתף את בעלי המניות בהם.

במילים אחרות, חברה שעומדת בקריטריונים הללו כבר צולחת רף בסיסי של איכות.

כדי לבחון את ההיסטוריה של צמיחת הדיבידנד, התחנה הראשונה שלי היא רשימת ה-CCC, הכוללת את כל החברות האמריקניות עם היסטוריה של 5 שנות הגדלת דיבידנד רצופות ומעלה. כאן אני בודקת כמה שנים ברציפות החברה חילקה והגדילה דיבידנד משנה לשנה, ובאיזה שיעור היא עשתה זאת.

הדגש שלי כאן הוא על צמיחה משמעותית של הדיבידנד — בשאיפה, בשיעור דו-ספרתי, שמשמעותה פוטנציאל לצמיחה עתידית מסיבית של זרם ההכנסה שלי בטווח הארוך, אם כמובן אהיה סבלנית מספיק להחזיק את המניות הללו לאורך זמן.

ב-FlowGraphs אפשר לקבל המשגה חזותית של צמיחת הדיבידנד אם בוחרים בלשונית המתאימה. השאיפה היא לראות "גרף מדרגות" המשקף את צמיחת הדיבידנד למניה משנה לשנה. הנה, למשל, צמיחת הדיבידנד של מניית חברת התרופות ג'ונסון אנד ג'ונסון (JNJ):

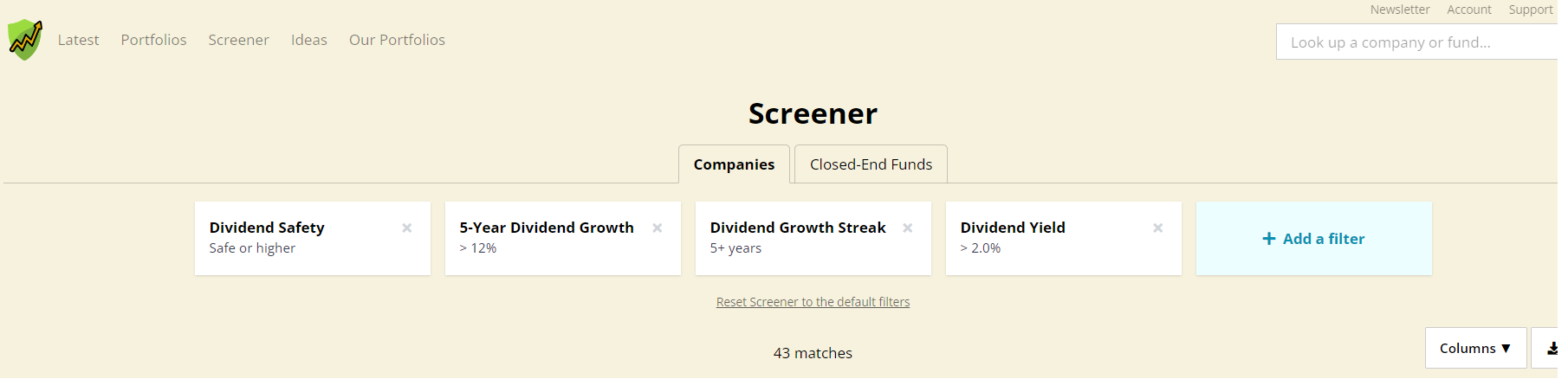

דרך אחרת "לסנן" מניות שמחלקות ומגדילות דיבידנד לאורך זמן היא להסתייע בסורק מניות. דוגמה לכך קיימת באתר SimplySafeDividends (ניתן להתנסות 14 יום ללא עלות).

כך, למשל, אם אני מבקשת מהסורק לאתר חברות עם תשואת דיבידנד גבוהה מ-2%, עם קצב הגדלת דיבידנד דו-ספרתי, היסטוריה של לפחות 5 שנות חלוקה רצופות, ודירוג דיבידנד "בטוח" או "בטוח מאד", המערכת מציגה בפני 43 חברות. כל אחת מהן מעניינת להמשך מחקר פרטני.

2. האם אני מבינה את העסק ברמה שאוכל להסביר אותו לילד בכיתה ה'?

רוב העסקים פועלים פחות או יותר בדפוס דומה:

- מגייסים הון (כולל הון עצמי והון זר).

- משקיעים את ההון בנכסים (למשל: תוכנות, מלאי, מפעלים).

- מייצרים מזומן מהנכסים הללו.

- לאורך זמן, מחזירים את המזומן לבעלי העסק בדמות תשואה.

על בסיס זה, אני רוצה להבין איך נראה המודל העסקי של החברה, ברמה שאוכל להסביר לילד בכיתה ה' מה בדיוק עושה העסק, איך הוא מרוויח כסף, באיזו תעשיה הוא פועל, מי מתחרה בו, ולמה לדעתי הדבר הזה יהיה בסביבה גם בעוד עשרים או שלושים שנה.

את המידע הזה אני יכולה לזקק ממגוון מקורות.

הנה מה ש-Flowgraphs יודע לספר, למשל, על דומינוס פיצה.

תיאור דומה נמצא ברוב הפורטלים הפיננסיים.

אם אני רוצה להעמיק, אעיין במצגת המשקיעים האחרונה באתר קשרי המשקיעים של דומינוס פיצה (כל חברה ציבורית גדולה מחזיקה עמוד "קשרי משקיעים" או Investor Relations).

לאחר מכן, אקרא את הדו"ח השנתי (10-K) האחרון שפרסמה החברה, המפורסם באתר רשות ניירות הערך האמריקנית, בדגש לחלק ה-Business, כדי להבין יותר על החוזקות, החולשות, הסיכונים וההזדמנויות של החברה. אפשר לגשת לדו"חות השנתיים הן מאתרי החברות והן מאתר רשות ניירות הערך בארה"ב.

לבסוף, אני אוהבת לקרוא מאמרים וחוות דעת על החברה בפורטלים כמו סיקינג אלפא.

על בסיס זה, אני יכולה להסביר גם לילד קטן שדומינוס פיצה היא רשת פיצריות חובקת עולם. לחברה יש סניפים משלה בארצות הברית, ובהם היא מוכרת פיצות ועוד פריטי מזון מהיר. החברה גם מאפשרת לעסקים אחרים ברחבי העולם, הנקראים "זכיינים", למכור פיצות תחת המותג דומינוס, תמורת תשלום כמובן. ולבסוף, החברה מייצרת ומפיצה גם מרכיבים ומוצרים אחרים הנדרשים להכנת פיצות.

אם אני מגלה שאני לא מבינה מה העסק עושה ברמה שאני לא מסוגלת להסביר אותו בפשטות לאחרים – אני פשוט לא אשקיע בו, מכיוון שלא תהיה לי שום יכולת להעריך באיזו סביבה הוא ישגשג ובאיזו סביבה הוא עלול להיות בבעיה.

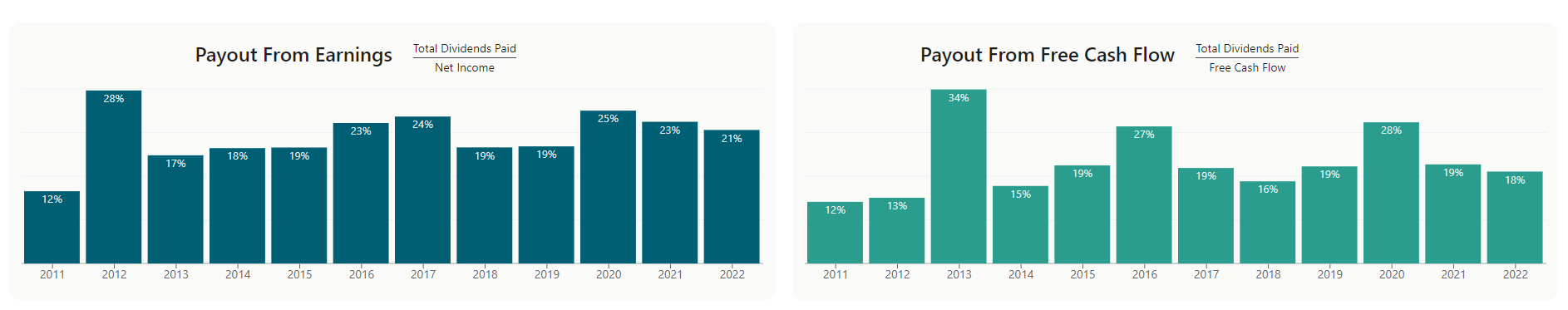

3. יחס החלוקה: האם הדיבידנד בר-קיימא?

הדיבידנד משולם מתוך רווחי החברה וליתר דיוק מתזרים המזומנים החופשי.

לכן, אני רוצה לוודא שהרווח למניה, ותזרים המזומנים החופשי למניה, מכסים באופן הולם את הדיבידנד למניה ובשיעור גבוה ככל הניתן.

יחס החלוקה (Payout Ratio) מספר לנו איזה חלק מרווחי החברה (EPS Payout Ratio) ומתזרים המזומנים של החברה (FCF Payout Ratio) משמש לחלוקת דיבידנד לבעלי המניות.

ככל שיחס החלוקה נמוך יותר, הדיבידנד עצמו בטוח יותר (הוא "מכוסה" על ידי יותר תזמ"ז ורווחים) ולכן גם גדלים הסיכויים שהוא יצמח משנה לשנה (גם בתקופות קשות).

השאיפה שלי היא שהחברה תחלק לא יותר מ-50% מתזרים המזומנים החופשי שלה כדיבידנד – אם כי בענפים שונים (כמו ענף הנדל"ן, המיוצג על-ידי קרנות ריט) יחס חלוקה "בריא" עשוי להיות גבוה יותר.

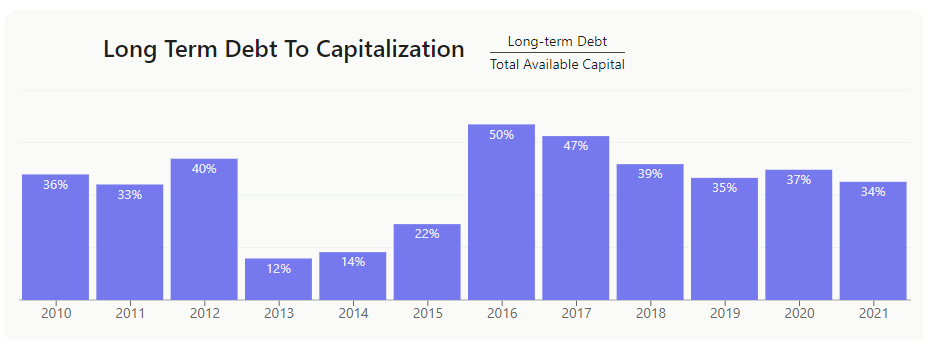

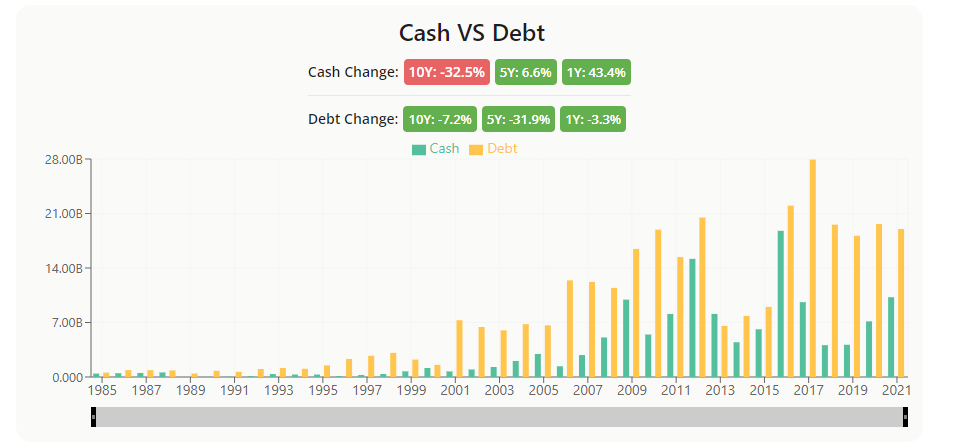

4. האם לחברה יש חוסן פיננסי?

אם אני משקיעה בחברה ספציפית לטווח ארוך, אני רוצה שתהיה לה יכולת להתמודד היטב עם זעזועים גם כשסביבת המאקרו לא מאירה לה פנים.

חברה עשויה לחלק דיבידנד ולהגדיל אותו משנה לשנה, אבל אם המצב הפיננסי שלה עלול להתערער ברגע שהעננים מתקדרים, הדיבידנד צפוי להיות הדבר הראשון שייחתך.

כאמור, כדי ללמוד על חוסנה הפיננסי של החברה, אנו בוחנים את המאזן. אבל על מה בדיוק כדאי להסתכל?

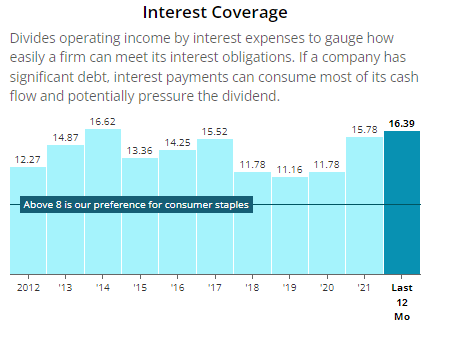

כדי להעריך חוסן פיננסי אני בוחנת שני היבטים: סולבנטיות ונזילות.

בהיבט הסולבנטיות, חשוב לי לבדוק עד כמה החברה ממנפת את ההון העצמי שלה באמצעות חוב. ייאמר מיד: אין פסול בעובדה שחברות מממנות את פעילותן באמצעות חוב. אם ההנהלה מוכשרת מספיק כדי לגייס חוב ולהשתמש בו בתבונה, היא יכולה לגרום לחברה לצמוח מהר יותר ולהעשיר את כיסיהם של בעלי המניות. הצרה היא שחובות צריך להחזיר, בתוספת ריבית. ובתקופות כמו עכשיו, שבהן הריבית עולה, החוב עלול להכביד על החברה, להצר את מרחב התמרון שלה, ובמקרים קיצוניים להקשות עליה לחלק דיבידנד באופן שוטף, כל שכן להגדיל אותו.

לצורך כך, אני בודקת את יחס המינוף של החברה (Debt to Equity Ratio). יחס המינוף מתקבל דרך חלוקת סך ההתחייבויות של החברה בסך ההון העצמי. יחס מינוף של נמוך מ-1 מלמד שהחברה מממנת את רוב פעילותה באמצעות הון עצמי, ולא באמצעות חוב. זו אינדיקציה לכך שהמאזן חזק. באופן אישי, אני אוהבת להשקיע בחברות עם יחס מינוף נמוך מ-0.5. הסיבה העיקרית לכך היא שחוב נמוך או היעדר חוב הוא אינדיקציה ליתרון תחרותי: חברות כאלה נהנות לרוב מתזרים חזק וצורך יחסית נמוך ליטול חובות לטווח ארוך.

במקביל, אני בוחנת את יחס החוב למקורות מימון (Long Term Debt to Total Capital). כאן אנו מחלקים את ההתחייבויות של החברה לזמן ארוך בסך כל ההון (הון עצמי+הון זר), כדי להבין מהו חלקו של החוב מסך כל מקורות המימון של החברה. גם כאן, אני מעדיפה להשקיע בחברות שממומנות בעיקר מהון עצמי ולא בהון זר, כלומר, היחס צריך להיות נמוך ככל שאפשר.

בכל מקרה, אני ארצה לראות ירידה ברמות החוב לאורך זמן.Flowgraphs משקף את היחס בין כמות המזומנים של החברה לכמות החוב שלה, באופן שמאפשר להתרשם משינויים במאזן לאורך זמן (זכרו: בהינתן ששאר המשתנים זהים, אנחנו רוצים הרבה מזומנים, ומעט חוב!).

לבסוף, אני אוהבת לבחון גם את יחס כיסוי הריבית (Interest Coverage), המחושב על ידי חלוקת הרווח לפני מס וריבית (EBIT) בהוצאות הריבית. היחס הזה מלמד אותי האם הרווח לפני הוצאות מיסים וריבית מספיק לכיסוי תשלומי הריבית על חובותיה של החברה. למשל, יחס כיסוי ריבית של 3 פירוש הדבר שרווחיה של החברה לפני מיסים וריבית מספיקים לכיסוי פי 3 הוצאות הריבית שלה באותה שנה. ככל שהנתון גבוה יותר, כך המאזן ככלל חזק יותר. זה חשוב, משום שאם לחברה יש חוב משמעותי, תשלומי הריבית יכולים "לבלוע" חלק גדול מתזרים המזומנים ולהעמיד את הדיבידנד בסיכון. הנתון הזה לא מוצג גרפית ב-Flowgraphs אבל אפשר למצוא אותו ב-SimplySafeDividends:

בהיבט הנזילות, אני בודקת אם לחברה יש יכולת לממן את התחייבויותיה השוטפות בקלות. הכלי המרכזי לצורך כך הוא היחס השוטף (Current Ratio), אשר מתקבל מחלוקת את הנכסים השוטפים בהתחייבויות השוטפות. השאיפה כאן היא תמיד להשקיע בחברות עם יחס שוטף גבוה מ-1, שפירושו שלחברה יש יותר נכסים שוטפים מאשר התחייבויות שוטפות, כלומר: אם החברה תידרש לכך, היא תהיה מסוגלת בקלות יחסית לשלם את ההתחייבויות השוטפות שלה (שפירעונן יחול בתוך שנה אחת). יחס שוטף נמוך מ-1 לא אומר שהחברה בדרך לחדלות פירעון, אבל בהחלט מלמד שהחברה תידרש למצוא מקורות מימון אחרים כדי להלום את צרכי הנזילות שלה.

לבסוף, קיצור דרך חשוב להערכת האיתנות הפיננסית של החברה הוא לבדוק את דירוג האשראי שלה. חברות שזכו לדירוג השקעה גבוה מ-BBB- ומקבילותיו מסוכנויות דירוג האשראי הגדולות נהנות מסוג של תו תקן שהמאזן שלהן חזק דיו, וביתר שאת ככל שהדירוג גבוה יותר. דירוגי אשראי הם אמנם רק חוות דעת, אבל יש להם משמעות: חברות שאינן בדירוג השקעה (דירוג "זבל" של BB ומטה) מתקשות יותר להשיג אשראי, נדרשות להקצות חלק גדול יותר מתזרים המזומנים שלהם לצורך תשלומי ריבית, וחשופות יותר לסיכון של חדלות פירעון. ככל שידורג האשראי גבוה יותר, המאזן חזק יותר והחברה יכולה להתמודד עם קושי כלכלי טוב יותר.

5. חפיר -האם יש לחברה יתרון תחרותי בר קיימא?

קפיטליזם, כידוע, היא שיטה תחרותית וברוטלית למדי. תקפא על השמרים ולא תחדש – והמתחרים יאכלו אותך חי.

אם אני משקיעה בחברה ספציפית לטווח ארוך, אני אשאף לכך שתהיה לה יכולת להדוף מתחרים ולהשאיר אצלה לקוחות משלמים ונאמנים לאורך שנים.

וורן באפט התייחס בכתביו השונים למושג "יתרון תחרותי בר-קיימא". הכוונה היא למוצר ייחודי, או תכונה ייחודית אחרת, שמקשה מאד על מתחרים לערער את מעמדה של החברה לאורך שנים ולנגוס בנתח השוק שלה. באפט קרא לזה חפיר (Moat), בהתייחס למכשול שמקיף טירה ומקשה על כיבושה.

באפט מסביר שהעובדה שחברה מצליחה מאד כיום היא לא ערובה לכך שהיא תשרוד בעוד 20 ו-30 שנה. בלוקבאסטר, AOL, סירס וקודאק הן דוגמאות לכך. קוקה קולה וג'ונסון אנד ג'ונסון, לעומת זאת, שומרת על מעמדן כבר שנים בזכות חפיר רחב.

החפיר עשוי להתבטא בשלל צורות. זה עשוי להיות נכס בלתי מוחשי כמו פטנט (קריטי לחברות תרופות), דימוי (כמו קוקה קולה) או זכויות יוצרים (דיסני). יתכן שהחפיר מתבטא בעלויות החלפה גבוהות: למשל, למשל: עזיבת האקו-סיסטם של אפל או סיסקו לטובת מתחרים הוא מהלך יקר מאד מבחינת הלקוחות, שנרתעים מלבצעו. דוגמה אחרת לחפיר היא חסמי כניסה אדירים, פיננסיים או רגולטוריים, שמקשים על שחקנים חדשים להיכנס לתחום (למשל: הפעלת מסילות רכבת או צינורות נפט).

מכל מקום, הזיהוי של הסממן הספציפי שנותן לחברה יתרון מונופוליסטי צריך להיות חלק מהמחקר האיכותני.

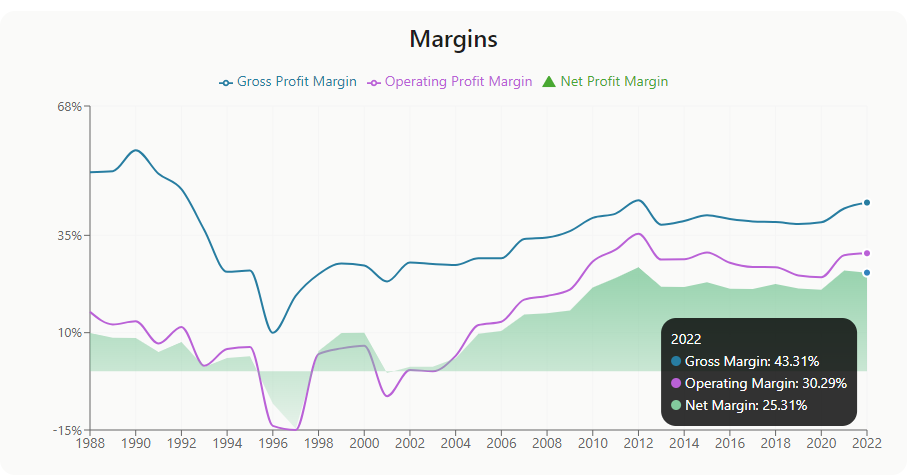

קשה למצוא נתון פיננסי שיעיד באופן חד משמעי על קיומו של חפיר, אבל שולי הרווח, או המרווחים, עשויים לתת כיוון טוב בנושא.

אם נחלק את הרווח הגולמי של החברה בהכנסות ונכפול ב-100, נקבל יחס המכונה מרווח גולמי (Gross Margin). בפשטות, הנתון הזה מלמד איזה חלק נותר בכיסה של החברה מכל שקל (או דולר) שהיא מכניסה, בניכויו עלויות הייצור הישירות. מרווח גולמי גבוה מ-40% באופן רציף ועקבי עשוי להעיד על כך שלחברה יש יתרון תחרותי, ושהיא לא מתחרה בשוק אך ורק על בסיס מחיר.

חלוקה של הרווח התפעולי בהכנסות תניב את מרווח הרווח התפעולי (Operating Margin). הנתון מלמד מה נשאר מההכנסות אחרי שהחברה מנכה את עלויות הייצור ואת ההוצאות השוטפות. מרווח גבוה ויציב (מעל 25%) גם כאן מעיד על עסק בעל יתרון תחרותי.

באופן דומה, אם נחלק את הרווח הנקי של החברה בהכנסות ונכפול ב-100, נקבל את מרווח הרווח הנקי (Profit Margin). זה אומר שהחברה מצליחה לתרגם כל 100 דולר שהיא מכניסה ל-20 דולר ברווח נקי. השאיפה כאן היא למרווח רווח נקי גבוה מ-20%. להבדיל, מרווח רווח נקי נמוך מ-10% או שלילי או תנודתי מאד עלול להעיד על כך שהחברה מתמודדת עם תעחרות קשה מאד.

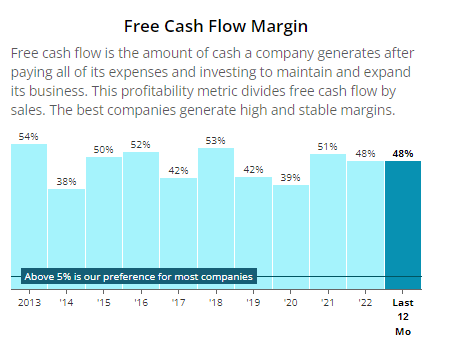

כמשקיעת דיבידנדים, המרווח החשוב ביותר עבורי הוא מרווח תזרים המזומנים החופשי (Free Cash Flow Margin), המתקבל על ידי חלוקת תזרים המזומנים החופשי בהכנסות. כזכור, FCF הוא כמות המזומנים שהחברה מייצרת אחרי תשלום כל ההוצאות וההשקעות הנדרשות לצורך תפעול העסק. אם חברה מצליחה לשמר מרווח תזמ"ז גבוה (מעל 15%) לאורך שנים, יתכן שיש לה חפיר כלכלי משמעותי, משום שהיא מסוגלת לתרגם חלק גדול מאד מהכנסותיה למזומנים. לחברת ויזה, למשל, יש מרווח FCF עצום של 48%. כלומר, על כל 100 דולר שוויזה מכניסה, היא מייצרת 48 דולר במזומנים – קאש. להבדיל, לחברה כמו ג'נרל אלקטריק יש מרווח FCF של 2.9% בלבד. זה בהחלט שיקול שאני שוקלת בבואי להחליט באיזו חברה להשקיע, משום שחברות שמצליחות לתרגם חלק גדול מההכנסות שלהן לתזרים מזומנים חופשי בדרך כלל מניבות ביצועים טובים יותר למשקיעים.

ואחרי כל זה, חשוב לזכור שמרווחים הם לא ייצוג מושלם לחפיר. חשוב להתחשב כאן בענף הכלכלי של החברה. יש תעשיות שבהן שולי הרווח נמוכים מאד, כמו סופרמרקטים למשל. יש להם הוצאות גבוהות מאד מפני שהם צריכים לרכוש סחורה, להעסיק עובדים, לשכור מבנים ועוד. להבדיל, חברות ייעוץ ותוכנה (SaaS) באופן כללי מתאפיינות במרווחים גבוהים יותר, מכיוון שההוצאות שלהם נמוכות יותר ואין להן מלאי.

6. האם החברה צומחת?

עסק בריא לא קופא על שמריו, אלא מגדיל את הכנסותיו, רווחיו ותזרים המזומנים שלו לאורך זמן. בלי צמיחה בת-קיימא בכל אחד משלושת הפרמטרים הללו, אי אפשר לצפות לצמיחה מקבילה של הדיבידנד המחולק.

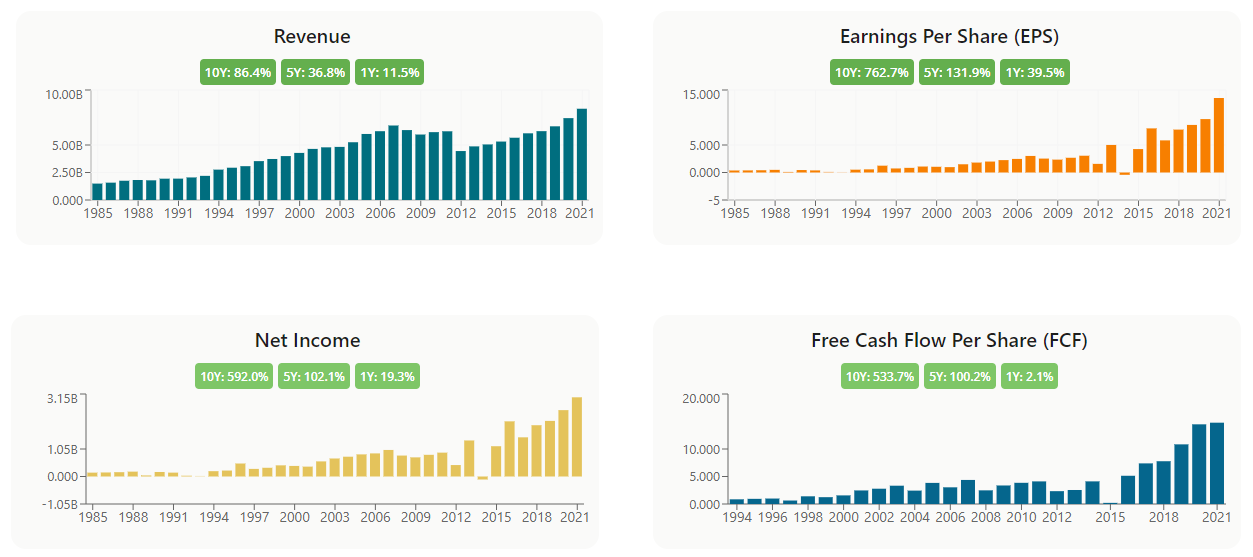

צמיחה עקבית במכירות ("השורה העליונה") זה לא משהו שאפשר "להנדס" חשבונאית. ההכנסות צומחות כשיש ביקוש חזק למוצרים ולשירותים של החברה. הנהלה שמצליחה להגדיל את המכירות בעקביות לאורך שנים צולחת רף של איכות שמוכיח שלחברה יש יכולת להתאים את עצמה ולהתחרות בהצלחה בשוק. העבר כמובן לא מבטיח דבר, אבל בהחלט מאפשר להצביע על מגמות. ואכן, אני אוהבת לראות צמיחה בהכנסות בטווח של 3, 5 ו-10 שנים לפחות, מכיוון שאני יכולה לזקק מכך סיפור על הכיוון שהחברה ועל יציבות הביקוש למוצריה: אם חלה ירידה בהכנסות, אני צריכה למצוא בדו"חות הסברים מניחים את הדעת לכך. אני אוהבת לראות צמיחה של 7% לפחות.

מובן שצמיחה בהכנסות מעניינת אך ורק בתנאי שהחברה מצליחה לתרגם את הצמיחה הזו גם לגידול מקביל בשורה התחתונה שלה: הרווח הנקי. בהחלט יתכן יתכן מצב שבו החברה תגדיל מאוד את המכירות שלה אבל תהיה הפסדית בשל הוצאות גבוהות. גם כאן, אני רוצה לראות מגמה של צמיחה ברורה ברווח למניה לאורך 10 שנים לפחות.

לבסוף, אני רוצה לראות שבמקביל לצמיחה ברווח הנקי, יש צמיחה גם בתזרים המזומנים החופשי (FCF) של החברה על פני תקופת הזמן הזו. חברות איכותיות יודעות לתרגם את רוב הרווחים שלהן ל-FCF. אם יש הבדל משמעותי בין הרווח למניה ל-FCF, זה תמרור אזהרה שמעיד על רווחיות נמוכה. מטבע הדברים, אם החברה מייצרת כמות הולכת וגדלה של מזומנים מהעסק שלה, זה תומך בצמיחה של הדיבידנד ובעליית מחיר המניה.

7. האם החברה יעילה?

כזכור, עסקים מגייסים הון, רוכשים נכסים, מייצרים מזומן מהנכסים, ולאורך זמן מניבים מזומן לבעלי המניות.

השאיפה שלי כבעלת מניות בחברה תהיה להפיק רווחים מקסימליים מהשקעה מינימלית.

החברה משקיעה חלק מהעודפים שלה חזרה בחברה לצורך הרחבת הפעילות שלה כדי לייצר עוד מזומנים, בתהליך שנקרא Compounding או צמיחה מעריכית (דומה לצבירה של ריבית דריבית).

חשוב לי לדעת, לכן, אם העסק משקיע דולר אחד בעצמו, איזו תשואה הוא מקבל על אותו דולר?

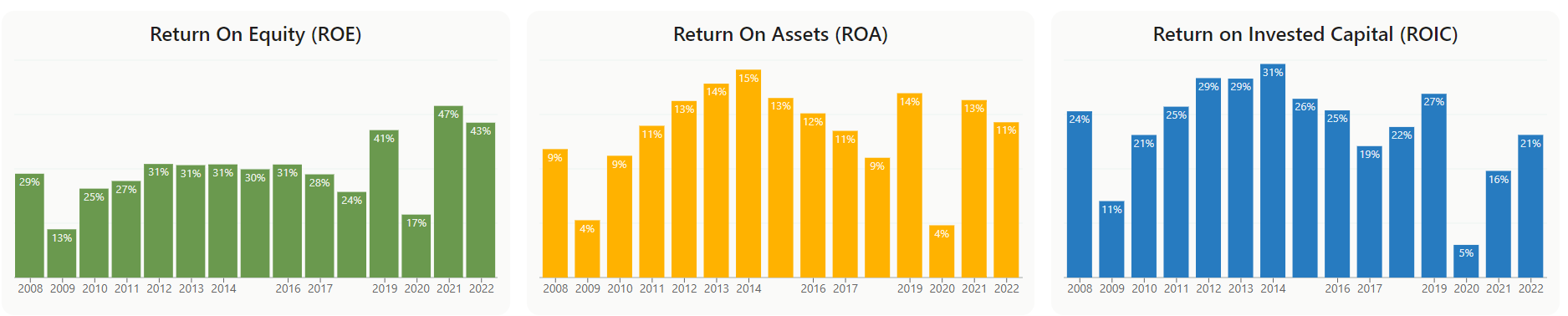

דרך אחת לבדוק זאת היא לבחון עד כמה יעילה החברה במיצוי רווחים מהנכסים שלה. לצורך כך, נחלק את הרווח הנקי השנתי של החברה בסך כל הנכסים של החברה. התוצאה היא התשואה על הנכסים (Return on Assets או ROA). ככל שה-ROA גבוה יותר, כך החברה יעילה יותר בשימוש במשאביה.

אם אני רוצה להבין מהו ההחזר על ההשקעה של בעלי המניות בלבד (תוך התעלמות מרכיב ההון הזר – הרי נכסים רבים ממומנים באמצעות חוב) אז אחלק את הרווח הנקי השנתי בהון העצמי. התוצאה תהיה התשואה על ההון העצמי (Return on Equity או ROE). בפשטות, אם ה-ROE עומד על 15%, פירוש הדבר שהחברה מרוויחה 15 סנט על כל דולר שבעלי המניות הזרימו לחברה. וורן באפט אוהב לראות החזר מסדר הגודל הזה בחברות שבהן הוא משקיע ורואה בכך ביטוי ליתרון תחרותי, מפני שהמשמעות היא שהנהלת החברה מצליחה לייצר כסף מהמודל העסקי הקיים ולהשתמש בעודפים בצורה רווחית.

תמונה אפילו טובה יותר על הרווחיות של החברה מתקבלת באמצעות מדד ROIC – התשואה על ההון המושקע (Return on Invested Capital). בפשטות, הנתון מחלק את רווחיה השנתיים של החברה בכל מקורות ההון שלה: ההון העצמי וההון הזר. הנתון הזה מסייע להבין את יכולות הקצאת ההון של ההנהלה. ROIC של 30%, למשל, פירושו שהחברה מייצרת 30 דולר על כל ההון שהושקע בחברה, חוב ומניות גם יחד. גם כאן, ההעדפה שלי היא לראות ROIC דו-ספרתי יציב לאורך שנים כעדות לכך שהחברה יעילה, רווחית ובעלת כושר תחרות.

8. האם ההנהלה לטובתי?

כשאני קונה מניות בחברה אני הופכת לבעלים באותה חברה.

אבל בעלות בחברה לא מקנה לי שליטה או יכולת לנהל את החברה באופן שוטף.

התפקיד הזה מסור להנהלת החברה, וההחלטות שהיא מקבלת משפיעות על היכולת של החברה להרוויח לאורך זמן: באילו פרויקטים להשקיע, אילו סיכונים לקחת, האם וכמה דיבידנד לחלק ועוד.

החברה המודרנית סובלת מ"בעיית נציג", במובן זה שהאינטרסים של ההנהלה אינם תמיד עולים בקנה אחד עם אלה של בעלי המניות. בעלי המניות מעוניינים, כמובן, בהשאת רווחי החברה (גם במחיר נטילת סיכונים), ואילו המנהלים הבכירים עשויים להעדיף להימנע מנטילת סיכונים אם אלה עלולים לסכן את השכר, הבונוסים ואפילו את עצם הכהונה שלהם.

אם מבנה התמריצים של ההנהלה מעודד אותה לייצר ערך לבעלי המניות ולא רק לעצמה, אז גדלים הסיכויים שההנהלה לטובתי.

לכן, חשוב לי לוודא שחלק ניכר מהון המניות של החברה מצוי בבעלות "אנשי פנים" בחברה – בעדיפות למייסדי החברה עצמם. בהקשר זה, יש לי חיבה מיוחדת לחברות משפחתיות (כמו הרשי'ז, סטרייקר, לואי ויטון, לוריאל – אם כי לא מחזיקה אף אחת מהן).

בנוסף, אם "אנשי פנים" רוכשים מניות של החברה, ומחזיקים בפוזיציות גדולות, זה סימן מעודד מבחינתי. כידוע, אנשי פנים עשויים למכור מניות של החברה ממגוון סיבות, אבל הם רוכשים אותן מסיבה אחת בלבד: משום שהם מאמינים בחברה, מכירים אותה יותר מכל אחד אחר, וסבורים שמחירה יעלה לאורך זמן.

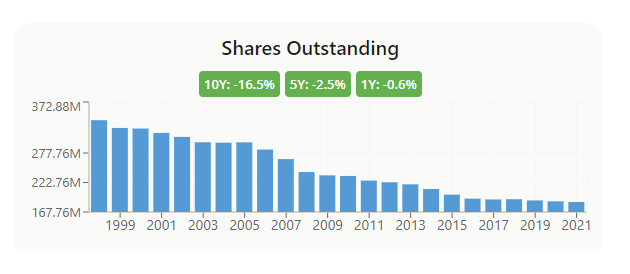

9. האם הון המניות מתכווץ לאורך זמן?

זו כמובן לא חובה, אבל ככלל אני מעדיפה להשקיע בחברות שמקטינות את הון המניות שלהן (Shares Outstanding) לאורך זמן.

חברות יכולות לרכוש מניות של עצמן בבורסה (במיוחד כשהן סבורות שהמניות נסחרות במחירים אטרקטיביים), ממש כמו כל משקיע אחר. זה נקרא "רכישה חוזרת" או Buy Back. כשחברה רוכשת מניות של עצמה, המניות הללו מורדמות או מבוטלות. הן לא מקנות זכות הצבעה ולא מזכות בדיבידנדים. התוצאה היא שהון המניות עצמו קטן.

אם הון המניות מתכווץ, המשמעות היא שהמניות הקיימות שנותרות בידיהם של המשקיעים לפתע מייצגות חלק גדול יותר מהבעלות בחברה. לדוגמה, אם החברה הנפיקה מיליון מניות ורוכשת 100,000 מניות בשוק החופשי, הון המניות מתכווץ ל-900,000. ערך החברה נותר כשהיה, אבל השווי של כל מניה שנותרת עולה מכיוון שכל מניה מייצגת חלק גדול יותר מהבעלות על החברה.

הרווחים של החברה יתפרסו כעת על כמות מניות קטנה יותר, וכתוצאה מכך, הרווח הנקי למניה (EPS) יגדל – מה שבתורו צפוי להגדיל את הרווחיות של החברה ולתרום הן להגדלת הדיבידנד והן לעליית מחיר המניה (שבטווח הארוך, צומח במקביל לצמיחה ברווחים).

10. האם החברה זולה?

באפט כתב שעדיף לקנות חברה נהדרת במחיר סביר מאשר חברה סבירה במחיר נהדר.

במילים אחרות: איכות החברה קודמת לתמחור שלה. לכן, אני בוחנת את מחיר המניה רק בסוף הניתוח.

כמובן שאני לא רוצה לשלם מחיר מופקע, ולכן, ככלל, אם כבר הגעתי למסקנה שהחברה איכותית, צומחת, רווחית, עם יתרון תחרותי, מאזן איתן, והנהלה איכותית וידידותית שמחלקת דיבידנד ומגדילה אותו משנה לשנה — אעדיף לקנות את החברה כאשר מחיר השוק שלה אטרקטיבי.

זה כמובן משפט נהדר, אבל איך עושים את זה בפועל?

נהרות של דיו נשפכו בנושא של הערכת שווי חברות. הנושא הזה מצריך לכל הפחות פוסט נפרד וזה יהיה יומרני מצדי לדחוס את שיטות התמחור השונות לפסקה קטנה.

כדי לפשט, אציין רק כמה פרמטרים שאני בוחנת בהקשר זה:

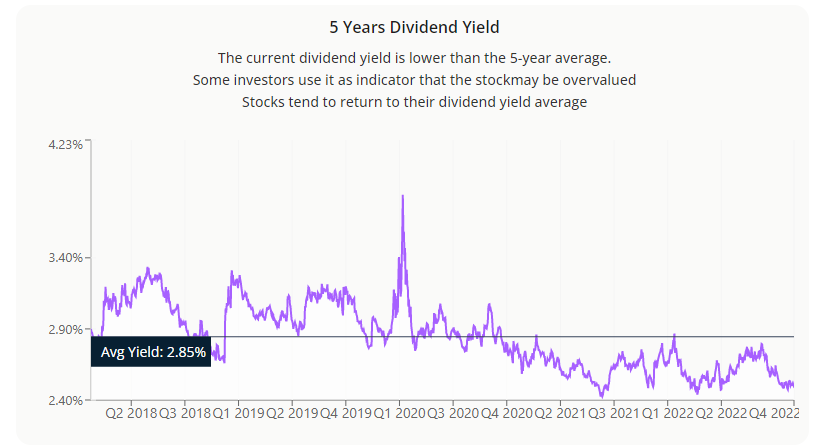

האם תשואת הדיבידנד גבוהה מהתשואה הממוצעת ההיסטורית? תאוריה אומרת שניתן להעריך חברות איכותיות שחילקו דיבידנדים לאורך שנים באמצעות השוואת תשואת הדיבידנד הנוכחית שלהן תשואת הדיבידנד ההיסטורית. הטענה היא שתשואת הדיבידנד של חברה איכותית תתכנס לאורך זמן לממוצע.

למשל, תשואת הדיבידנד ההיסטורית של ג'ונסון אנד ג'ונסון היא 2.85%. תשואת הדיבידנד הנוכחית שלה היא 2.55%. מכאן שבמחיר הנוכחי, ג'ונסון אנד ג'ונסון עשויה להיות יקרה ביחס לשווי ההוגן שלה. (*)

(*) כזכור, תשואת דיבידנד מתקבלת על ידי חלוקת הדיבידנד למניה במחיר המניה. מכאן שיש קשר הפוך בין תשואת הדיבידנד למחיר המניה: מחיר מניה נמוך יביא לעליה בתשואת הדיבידנד, ומחיר מניה גבוה יביא לירידה בתשואת הדיבידנד.

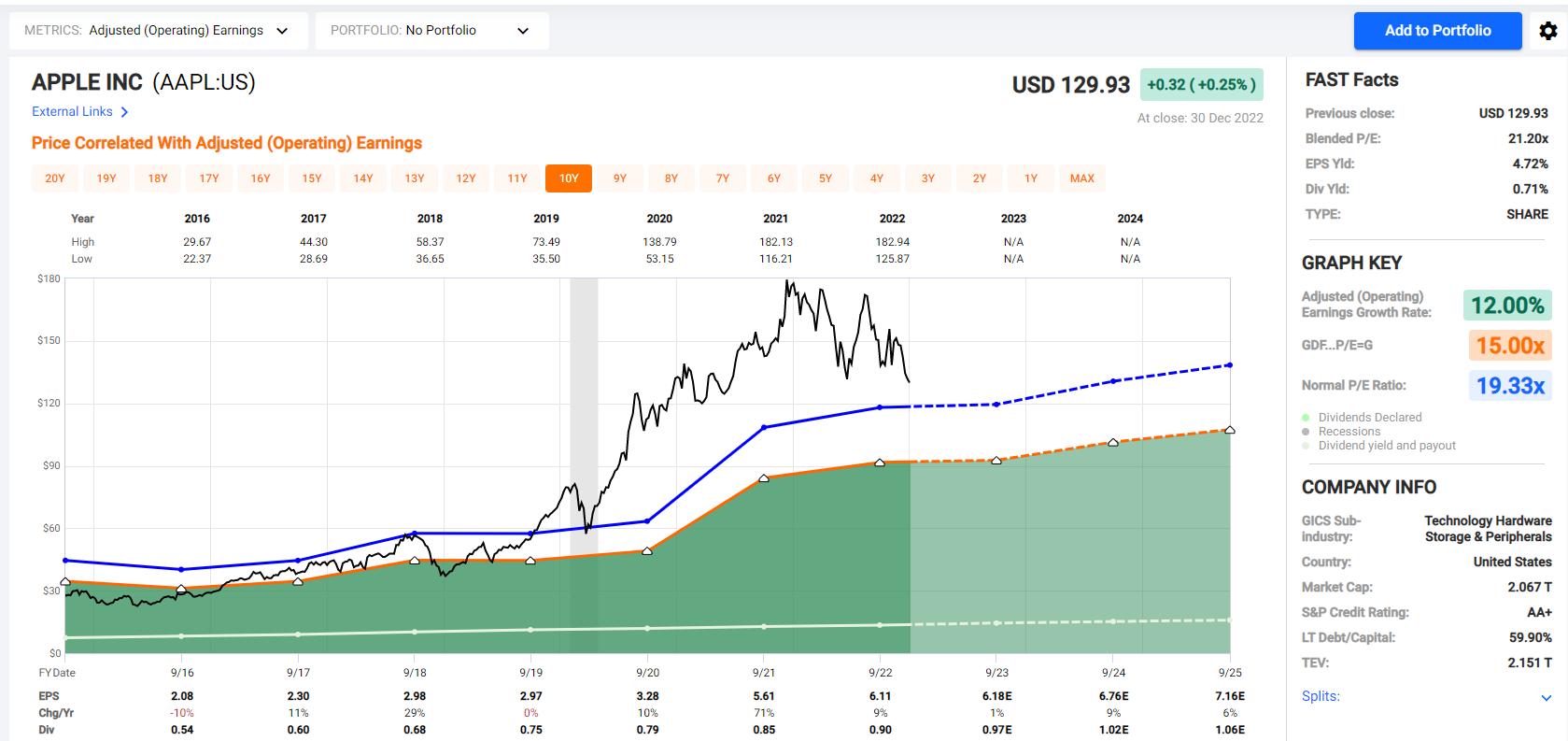

האם מכפיל הרווח נמוך ממכפיל הרווח ההיסטורי? כאשר אנו מחלקים את הרווח למניה (EPS) בשער המניה בבורסה, אנו מקבלים את מכפיל הרווח (Price to Earning Ratio או P/E).

בהפשטה גסה, מכפיל הרווח אומר לנו כמה כסף נצטרך לשלם עבור כל דולר אחד שהחברה מרוויחה. למשל: אם לחברה יש מכפיל רווח של 15, פירושו שאנו משלמים $15 עבור כל $1 שהחברה מרוויחה.

נניח שעסק א' הוא בלוג שמכניס 2,000 ₪ מפרסומות ומוציא 500 ₪ על אחסון האתר. הרווח הנקי שלו יהיה 1,500 ש"ח. נניח שהעסק הזה מוצע למכירה תמורת 9,000. מכאן שמכפיל הרווח הוא 9,000/1,500=6. לכן נאמר שהעסק הזה נמכר בפי 6 על הרווחים שלו.

עסק ב' הוא בלוג מתחרה שמכניס 4,000 ומוציא 700 כלומר מרוויח 3,300. עסק ב' מוצע למכירה ב-33,000, מכאן שמכפיל הרווח יהיה 33,000/3,300=10 כלומר הוא יימכר בפי 10 על הרווחים.

אם אני לא יודעת שום דבר אחר על שני העסקים הללו, אז אך ורק בהתבסס על מכפיל הרווח, עסק א' הוא אטרקטיבי בהרבה, משום שמכפיל הרווח שלו זול יותר.

חשוב להבחין בין מכפיל רווח עתידי (Forward P/E), המחושב על בסיס תחזיות בדבר רווחי החברה בשנה הבאה, לבין מכפיל רווח היסטורי המתבסס על הרווח הנקי ב-12 החודשים שחלפו (Trailing Twelve Months P/E). בדרך כלל נעשה שימוש במכפיל רווח "מעורב" (Blended P/E) שמהווה שילוב בין המכפיל העתידי וההיסטורי בחלוקה ל-2.

כדי להעריך אם החברה "זולה" כעת, ניתן להשוות בין מכפיל הרווח הנוכחי שבו היא נסחרת כעת, לבין מכפיל הרווח ההיסטורי הממוצע שבו היא נסחרת בדרך כלל.

שוב – יש עוד הרבה מאד דרכים (מורכבות יותר ופחות) להערכת תמחור של מניה. עוד על כך בפוסט עתידי.

בשורה התחתונה

אני לא סוחרת במניות. אני משקיעה בעסקים, מתוך ציפיה להשתתף ברווחים שלהם לאורך זמן — כדי שהרווחים הללו יממנו את מחייתי.

אם אני משקיעה בעסקים, חשוב לי שיהיו רווחיים, יעילים, צומחים, חסינים מפני זעזועים, מונהגים על-ידי הנהלה איכותית שנכונה לתגמל את בעלי המניות, ועם יכולת להתמודד היטב עם מתחרים.

בפוסט הזה הסברתי את המתודולוגיה שלי לבחירה והשקעה בעסקים כאלה. אמנם זהו רק קצה הקרחון, אבל בשאיפה, יש לכם כעת את הבסיס הראשוני לניתוח מניות דיבידנד, כך שמאמרי עומק באתרים כמו סיקינג אלפא יהיו, אני מקווה, קריאים יותר.

לפני סיום, אעדכנכם כי המבצע של אקסלנס טרייד נמשך גם ב-2023 (פירוט בדף "הסולידית ממליצה"). זה קישור שותפים, משמע, הזדמנות עבורכם להוזיל עלויות (דרמטית) ועל הדרך לתמוך בבלוג הזה.

הערה: אין לי פוזיציה או עניין אישי באף אחת מהמניות הנזכרות בפוסט הזה. כולן הוזכרו כאן לצורך המחשה בלבד, ואין לראות באמור בבחינת המלצה לרכישתן. הפוסט הזה, ככל הפוסטים בבלוג הסולידית, הנו למטרת מידע בלבד ואין לראות בו ייעוץ השקעות המתאים לצרכיו ולנסיביותיו המיוחדות של כל אדם או חלופה לייעוץ כאמור.

עוד לא קראתי וכבר אני יודע שאני הולך להנות מהקריאה!!!:)

בסוף דיבידעת צדק. ברכות על הגילוי, גם אם קצת באיחור 🙂

תודה רבה על הפידבק.

אני מאוד מעריך אותו ואת העובדה שזוכרים את הידע שניסיתי להעביר כשסקלו אותי באבנים בפורום.

והוא גם חושף את התיק שלו בלי בעיות !!

תודה לדיבדעת !!

תיק דיבידעת מהווה רק חלק קטן מההון שלי שכולו מושקע במניות דיבידנד.

הוא נועד להוות דוגמא לביצועים של תיק אמתי שמפקידים אליו 2000 שח בחודש – סכום שמשפחה ממוצעת יכולה לעמוד בו אם היא ממש רוצה.

הי, אפשרי לינק לתיק? אשמח ללמוד ממנו, תודה , לומדת:)

אני מנוע מלהעלות קישורים לבלוג הזה – את מוזמנת לחפש אותו בגוגל או לבקש קישור מבעלת הבית (היא קישרה באחת התגובות שלה למאמר הזה).

פוסט מעניין מאוד.

וורן באפט הצליח להגדיל הון מעיסקאות מניות ולהפוך למיליונר ובהמשך למיליארדר.

בהנחה של גילך עד 40.

האם בטכניקות שלך ובהבנה שלך בשוק ההון תצליחי לעשות כפולות של הונך או רק עליית תשואה שנתית פלוס מינוס המדדים?

האם תשקלי השקעות אלטרנטיביות כשההכנסה הפסיבית שלך תעלה על הצריכה המשפחתית?

השקעות אלטר' לקטנים לוקחת לפחות כ 3% בשנה (2% דמי ניהול ועוד דמי הצלחה ואחרים) , חושפת אותך מאד לסיכונים (החל ממשפטיים, תפעוליים, שוק ואשראי) ובד"כ תקבל את הגרועות ביותר. הטובות נמצאות רק אצל הגופים הגדולים וגם שם יש פאשלות (ראו לדוגמא מיידוף בעבר)

תודה רבה

היי אחלה פוסט

מעניין אותי לדעת האם לדעתך יש כמות מומלצת של מניות שונות להחזיק? מינימום? בהנחה שהולכים בניית תיק מניות דיבידינד בנוסף לתיק הקיים (הפסיבי הקלאסי).

תודה

הכל עניין של פיזור סיכונים. אם יש למשקיע 10 חברות ואחת מהן מפסיקה לחלק דיבידנד אז ההכנסה שלו נפגעה ב-10% ושאר החברות צריכות להגדיל את הדיבידנד הממוצע שלהן ב-11.11% רק בשביל להישאר במקום (עדיין ניזוקים מאינפלציה). אם יש למשקיע 50 חברות וחת מהן מפסיקה לחלק דיבידנד אז ההכנסה שלו נפגעה ב-2% ושאר החברות צריכות להגדיל את הדיבידנד הממוצע שלהן ב-2.04% בלבד בשביל להישאר במקום (כדוגמא אפילו בתקופת הקורונה עם הירידות המאסיביות של 2020 הדיבידנד הממוצע של תיק דיבידעת גדל בצורה אורגנית ב-3.03% גם אחרי שקלול החברות שהפסיקו לחלק דיבידנד בכלל). בשורה התחתונה המשקיע בוחר מה הנזק שהוא חושש ממנו. כשניסחתי… קרא עוד »

תודה רבה

שמחתי לעזור ותרגיש חופשי לשאול שאלות המשך אם משהו לא כל כך ברור.

לצערי הרב יש הבדל גדול מאוד בין תיאוריה יבשה לבין ניסיון מעשי כך שאנשי הדיונים התיאורטיים שלא ביצעו פעולות כאלו לרוב מציגים מידע מוטעה אבל מאוד משכנע.

משקיעה מתחילה.

אפשר לשאול כמה זמן לקח לך לבנות תיק דיבידנטים עם 50 חברות, כולל מחקר ובדיקת נתונים עבור כל חברה? ואיך ניהלת את ההשוואות של החברות? טבלת אקסל?

את יכולה לראות תיעוד מלא של תיק דיבידעת, איך התחלתי אותו ואיך אני מתחזק אותו בבלוג שלי.

מבחינת "מחקר ובדיקת נתונים" אני לא מבצע ולא ביצעתי מחקרים מעמיקים

היום, אחרי שגיבשתי את תכנית העבודה שלי, מספיקה לי פחות מדקה מרגע שהורדתי את רשימת האלופות העדכנית בשביל לדעת איזו מניה אני הולך לרכוש.

היי אפשר קישור לבלוג שלך? תודה מראש

אני לא רוצה להספים קישורים לבלוג שלי בבלוג של בעלת הבית.

אם היא תרצה היא תצרף קישור לנוחותך אבל אתה תמיד יכול לרשום את הכינוי שלי בגוגל ולראות את הבלוג (זו צריכה להיות התוצאה הראשונה).

הבלוג של דעת99 נקרא דיבידעת והוא מומלץ בחום.

תודה רבה לך.

אני מאוד מעריך את הפרגון!

תודה רבה על ההסבר המפורט! עבודה חשובה עשית למעננו.

תודה על הפוסט המלמד.

מהי דרך ההתמודדות שלך עם חשיפה למס עיזבון אמריקני בהנחה שאת לא אזרחית ארה"ב?

ביטוח בגובה המס המשוער?

אכן. חלופה אחרת היא להעביר את כל האחזקות לחברה בע"מ. חברה בע"מ לא מתה לעולם ולכן מס עיזבון לא יכול לחול עליה.

אבל במחילה מניות החברה בעמ הן נכס שניתן למסות במס עיזבון. כמובן החברה בעמ יכולה להיות רשומה במקלטי מס אבל ספק אם זו פעילות סבירה לאדם הממוצע

אהבתי, תודה רבה

שאלה שעד היום אף משקיע דיבידנד לא באמת יודע לענות עליה.

כאשר חברה x שוה 200 שח משלמת 100 שח דיבידנד

ה100 שח האלו יורדים ממחירה והיא שווה 100. מתוך ה100 ששילמה לך (ושירד ממנה) אתה מקבל 75 שח אחרי ניכוי מס של 25% כלומר נשארת עם 100 שח שווי חברה + 75 שח דיבידנד במקום 200 שח חברה – כי 25% הלכו למס

נכון שרגשית וסולידית ועוד הגדרות, קל יותר להאחז במניות דיבידנד – אבל כלכלית זה צעד תמוה.

זה נכון רק בתאוריה, שבא שווי החברה מושפע *רק* מהשווי האמיתי שלה ומהנכסים שלה. אכן במקרה כזה חלוקת דיבידנד מפחיתה את נכסי החברה והשווי קטן, והמשקיע אכן מקבל תמורה קטנה יותר אחרי ניכוי המס. שווה לשאול גם מה מקור הכסף שמחולק כדיבידנד, שכן אם מדובר בהכנסה, השווי התאורטי של החברה היה אמור לגדול כגובה ההכנסה. בעולם האמיתי שווי החברה מגלם את נכסיה וגם את התמחור העודף שנותן השוק לחברה עצמה, על סמך ההערכה שלו (כמובן שהשוק הוא במובן הרחב של כלל דעותיהם של השחקנים בו). במצב כזה, חברה "טובה" שמחלקת דיבידנד טוב, והאופק שלה לא משתנה לרעה, תמשיך לתת ערך… קרא עוד »

דווקא יודעים לענות על זה .ואם זה באמת מעניין אותך, תקדיש כמה דקות או יותר, ותעבור על מניה שחילקה דיבידנד ב 20 שנה האחרונות. תבדוק בימי החלוקה אם אכן התיזה שלך מתקיימת בכל פעם.

בהצלחה

תודה

התשובה באופן כללי זה שאכן טכנית מחירה בבורסה יורד בשיעור אבל המשמעות הכלכלית היא רק של הקדמת מס (שילמת מס עכשיו במקום במועד כלשהו בעתיד כשתמכור את המניה) ולכן נמנע ממך ריבית דריבית על חלק המס. לעומת זה עומד היתרון של זרם מזומן קבוע למי שנזקק לו. אם אתה לא נזקק לזרם מזומן קבוע, אבל בכל זאת רוצה להשקיע במניות דיבידנד, יש קרנות סל שנקראות total return שמשקיעות מייד את הדיבידנד במניה מחדש. אמנם גם שם יש את הפסד הקדמת המס אבל יש טענה שאלו חברות מצליחות יותר אז…

תודה רבה, למדתי המון מהפוסט😀

ממליץ בחום על עוד אתר שני אתרים שאני משתמש בהם המון:

1. digrin.com – עוזר לראות מידע בקלות ובחינם לגבי חלוקה של דיבידנדים בחברות

2. trackyourdividends כדי לנהל בקלות את הפורטפוליו בצורה שהיא מונחית דיבידנד

לא מכיר את האתרים האלה, אבל מה תעשה אם ביום בהיר אחד הם יחליטו שהאתר בתשלום? או שיעשו אקזיט וכהצעת ייעול יחליטו לאפס את כל הבסיס נתונים או להגביל את רשימת האחזקות ללקוחות חינמיים?

יש הרבה דוגמאות לארך ההיסטוריה שאתרים חינמיים הפכו את עורם, חבל להסתמך עליהם שיש לנו כלים אלטרנטיביים והשליטה נשארת בידיים שלנו

לעניות דעתי כדאי להשתדל (במקרים שזה אפשרי) לשמור על המידע שלנו בעצמנו – יש דברים מדהימים שאפשר לבצע באקסל

נפלא, תודה רבה.

זה הולך להיות כל כך טוב.

משאיר לי את זה למחר, שאוכל להתרכז.

תודה.

הי,

האם את חושבת שהשקעה במניות במחלקות דיבדנד, רלוונטית גם לאנשים שרק התחילו את דרכם בהשקעה בקרנות מחקות מדד?

למה לא?

אם הפער שאתה חושש ממנו הוא ניסון בשוק אז יש קרנות שמתמקדות בחברות בדיבידנד.

ראה תעודות – VIG , SPHD , SPYD (לא להמלצה)

הדיבידנד בתעודות מסוג זה ינוע כלל סביב 3.5-4%.

אז שם לב שכדי ליהנות מתזרים גבוה של חלוקות ,צריך גם להיות בעל תיק די "מנופח".

אם אתה מתכוון לחסוך לאורך שנים רחוקות ותשקיע חזרה רווחים,

אתה תוכל ליהנות מהדבר הזה שנקרא ריבית דריבית.

אני מבין את הרצון לספק חכות, אך ממש הייתי שמח לדגים, שכמובן יבואו עם כל ההזהרות הדרושות. אני עובד מהבוקר עד הלילה ויש לי שלושה זעטוטים (ומסופק מכך) אך ברור לי שלא אמצא זמן בקרוב לחפור לעומק ולהחליט על השקעה. ומהצד השני, דגים עם חישוב סיכון מצידי יאפשרו להשקיע גם באפיק זה. סומך עלייך. מקווה שתשקלי. בכל מקרה תודה!

מה לגבי שימוש בcovered call? אם את מחזיקה מספר סביר של מאות מניות, מכירת אופציות קול יכולה לשמש גם כהכנסה יחסית בטוחה.

אכן, אבל יש כיום קרנות סל שעושות את זה יותר טוב ממני. אולי בפוסט עתידי.

גם אני חשבתי כך, והתברר שטעיתי…

כאשר יהיו חברות שמחיר המניה שלהם יזנק לשמיים – אתה תפסיד אותם (האופציות יממשו והמניות ימכרו)

שאר המניות שעשית להם CC – לא יממשו וישארו אצלך בתיק

בשיטה הזו אתה מקפיד להישאר עם המניות הפחות מוצלחות (כל המוצלחות נמכרו שהאופציות מומשו)

לא חבל?

שים לב שכתבתי "יזנק לשמיים", כי במקרים שתהיה עליה מתונה במחיר המניה ואתה חושש שהאופציה תמומש – תוכל לבצע ROLL. אבל במקרים שיהיה קפיצה רצינית ברוב המקרים ROLL כבר לא יהיה כלכלי

הבעיה עם מכירת קול מכוסה היא שאתה לא נהנה מכל הרווחים שיש לשוק להציע (כשהשוק מזנק אתה נזרק החוצה) אבל במקביל אתה סופג את כל הנזקים שיש לשוק להציע (כשהשוק מתרסק אתה יורד ביחד איתו) וזה בתמורה לפרמיה שהיא בטווח הארוך זניחה ומחייבת אותך במיסוי מלא מקבלתה גם אם אח"כ ספגת נזק. CBOE ביצעו לפני כמה שנים מחקר על ביצועי תעודות מבוססות פעולות שכאלו לעומת סתם קנה-והחזק בעולם שבו אין מיסוי (שגורם לאסטרטגיות הללו לדמם באופן אקוטי) והם הגיעו למסקנה ששיטת קנה-והחזק פשוטה הייתה עדיפה מאשר כל ההתחכמויות עם האופציות. בכל מקרה יש אינדקסים שמבצעים זאת ויש קרנות שמחקות את… קרא עוד »

פוסט מושלם שמתמצת בפשטות איך לבחון חברות ברמה בסיסית ולקרוא דוחו״ת.לגזור ולשמור

מעניין מאוד, עדיין לא קראתי הכל -באזור תחילת הכתבה דיברת על זה שאת לא מכוונת להכות את הסנופי כיוון שאפילו מקצוענים לא מצליחים בלונג ראן, אבל כבר השנה יצא שהכת את הסנופי בגדול -1.8 אחוז בלבד בתיק שלך לעומת -20 אחוז בערך של הסנופי. בתוספת עניין הדיבדינדים יוצא שאת בפער גדול עוד יותר על המדד… מתוך מה שרשמת בהתחלה בלבד, נשמע שמדובר בחברות מאוד יציבות שאפילו הגדילו את הדיבינד חרף השנה שעברה… (מאחר ואת לא מפרסמת את התיק וההרכב ,בניחוש מושכל אפשר לשער שמדובר בחברות דיבידנד גדולות ובסבירות גבוהה שהדבר ישתלם ויכה את המדד שרובן ככולן נמצאות בתוך המדד? זאת… קרא עוד »

החשיפה שלי גדולה באזורים שמתפקדים היטב בסביבות שוק בעייתיות. אני משקיעה בדברים שאנשים תמיד צריכים. נפט. תרופות. מזון. החשיפה שלי לחברות טכנולוגיה וקמעונאות נמוכה.

תודה על הפוסט המצוין כרגיל! כל סעיף וסעיף שקראתי בעיון (והזכיר לי את הספר המשקיע הנבון) רק חיכיתי להבין איך תתייחסי להאם המניה זולה או לא האמת שלא ידעתי אם תתייחסי לזה או לא אבל זה הציק לי כל הקריאה כי אני לא יודע ליישב את זה והנה באמת הגעת לזה בסעיף 10 אבל מבחינתי זה עדיין חור שחור ובלי זה אני לא רואה איך אני משתכנע להשקיע במניות דיבידנד כיום בהשקעה סולידית בקרנות מחקות אני כביכול טומן את הראש בחול בסוגיית האם המניה זולה אני משקיע כל פרק זמן קבוע, תחת ההנחה שהמגמה של הסל לטווח הארוך היא עלייה… קרא עוד »

אני מודה לך על הפוסט המעניין הזה למדתי ממנו רבות כמו מהרבה פוסטים שלך. יחד עם זאת עלי לציין כמה הערות: כדאי שתשימי לב שאם את קונה מניות אמריקאיות יש עליהן מס ירושה אמריקאי. מס ירושה אמריקאי חל על כל הירושה ולא רק על רווחי הירושה. נדמה לי שזה מס גבוה מאוד כ-35%. יש פטורים על חלק מהירושה אבל כדאי שתביאי את זה בחשבון ותבדקי את הנושא. לגבי יחס בין הון עצמי להון זר: אצל הבנקים רק 6% זה הון עצמי והיתר הון זר. למרות זאת הבנקים רווחים מאוד. הרי הממשלות כולן נמצאות בחובות גדולים לבנקים והבנקים גובים עליהם ריבית.… קרא עוד »

1. אני מכירה. הפתרון (שלי) לעניין הוא רכישת ביטוח חיים בגובה המס הצפוי. יש פתרונות נוספים 2.אכן, ניתוח מאזן של בנקים וחברות ביטוח הוא תרגיל מורכב בהרבה, ויש החרגות מסוימות לגביהם. הפוסט הזה אמור להיות ב-high level אז לא צללתי למאפיינים היחודיים של כל ענף. 3. אני מסתכלת על התשואה על עלות (yield on cost). בכמה הדיבידנד צומח ביחס למחיר הקנייה הממוצע שלי (cost basis)? כדי לחשב את זה אני מחלקת את הדיבידנד במחיר העלות הממוצע. ככל שהדיבידנד צומח, ה-YOC יצמח אף הוא. 4. תזרים מזומנים חופשי = תזרים מזומנים פחות שוטפת פחות הוצאות הון, הוצאות שוטפות ושינויים בהון החוזר.… קרא עוד »

תודה על התשובות.

אשמח לקרוא פוסט על בנקים & חברות ביטוח וקרנות ריט.

עוד 2 שאלות: יש קרנות ישראליות על מניות דווידנד & מניות ערך בארצות-הברית ובאירופה (על קרנות בחו"ל קראתי בפוסט אחר שלך)?

יש איזה מקור שאפשר לקבל ממנו מידע על תשואות המדדים (האירופאי, האמריקאי, הקנדי, האוסטרלי וכו') כולל דוודינדים?

אני יודע שיש קרן ישראלית מחקה מדד אצולת דיבידנדים עם דמי ניהול גבוהים ולא מחלקת תזרים.

אני באופן אישי לא מתקרב לדברים כאלה.

אתר פורטפוליו ויזואלייזר מספק מידע בצורה טובה כל עוד מבינים שהוא לא יודע לחשב תשואות של חברות בודדות (הוא לא יודע לסכום פיצולים, התפצלויות והתמזגויות למשל).

במקרים פשוטים של חברות שרק מחלקות דיבידנד בלי פיצולים/התפצלויות/התמזגויות הוא צפוי לספק תוצאות טובות גם עבורן אבל בעולם חברות הענק זה פחות נפוץ ממה שאנחנו מדמיינים.

היי, אני מתחבר לרעיון של לקנות מניות דיוידנדים ישירות ולחסוך קרן שגובה דמי ניהול יקרים. איזה כלי אני יכול לסנן לפי דיוידנד גבוה וסקטור? איך אפשר לראות היסטוריית חלוקה? אפשר לראות גם צפי חלוקה? שאלה נוספת, אם הדיוידנד הוא רבעוני, אז התשואה השנתית, תאורטית, היא התשואה הזו כפול 4 ? למעשה מחפש אלטרנטיבה לפקדון בבנק של 4 אחוז אחרי מיסוי. תודה :).

ראשית חשוב לזכור שדיבידנד גבוה זו נורת אזהרה שלי באופן אישי אומרת *אל תתקרב*. לגבי היסטוריית חלוקה: ניתן לראות זאת בכל אתר פיננסי שמכבד את עצמו – יאהו פייננס מציג את ההיסטורי הכי מפורטת ונוחה להשגה שאני מכיר (אבל לעתים יש בו טעויות – בעיקר סביב פיצולים/התפצלויות/התמזגויות). לגבי צפי חלוקה: כשמתמקדים בחברות שעד כה הצליחו לא רק להקפיד לחלק דיבידנד בכל שנה אלא אפילו להגדיל אותו בכל שנה במשך יותר משני עשורים (כמו שאני עושה וכמו שאני מציג בתיק דיבידעת) אז ה-"צפי" הוא למעשה חלוקה נוספת של הדיבידנד הרגיל האחרון שחולק. אם ניקח לצורך הדוגמא את קוקה קולה (אני לא… קרא עוד »

הי הרעיון יפה אבל למען הבהירות 2 שאלות

בנוגע ל"מדברים על תיק מניות דיוידנד בבורסה האמריקאית"

אני כרגע יושב על תיק מניות בחול שחציו נמצא במניות טכנולוגייה בהפסד (כ20-30 אחוז) :((( ושאר הכסף יושב בעובר ושב וצועק עלי לעשות איתו משהו.

היי סולידית.

בהמשך לתגובתך, מטריד אותי עניין מס העיזבון.

מהם הדרכים היעילות לנטרל חשיפה אליו מלבד רכישת ביטוח חיים או התאגדות תחת חברה או שותפות?

ומעבר לזה האם קניית מניות אמריקאיות דרך קרן השתלמות ira או קופת גמל נזילה גם יוצרת חשיפה למס עיזבון?

יש נקודה אחת שלא ממש הבנתי:

אם את משקיעה בכל חודש סכום מסוים, למה את רוצה לקבל חלק מזה חזרה בניכוי מיסים?

אם חסר לך כסף, האם לא פשוט יותר להפחית את סכום ההשקעה?

נניח את משקיעה 1000 ש"ח בחודש, אפשרות אחת תהיה לקבל דיבידנד בסך 100 ש"ח למשל (75 אחרי מס), ואפשרות אחרת תהיה להפחית את סכום ההשקעה ל-900 בחודש.

אני מבין שדיבידנד הוא מבחינתך אינדיקציה לחברה רווחית, אבל אני לא רואה ערך בדיבידנד עצמו.

אני רוצה לדעת שההוצאות שלי מכוסות, תמיד, על ידי ההכנסה הפסיבית שלי. גם אם קונקרטית אני לא זקוקה להכנסה בחודש מסוים — הידיעה שההוצאות של המשפחה שלי מכוסות על ידי תזרים המזומנים מתיק ההשקעות שווה המון. קל לזלזל בזה, אבל בסוף, השקעות לטווח ארוך הם תרגיל פסיכולוגי, לא פיננסי.

נראה לי שהשלב הזה של מניות דיבידנד רלוונטי רק כאשר עוברים לשלב ההכנסה הפאסיבית מתיק ההשקעות. כל עוד התיק בבניה והתשואה שהוא עושה צוברת ריבית דריבית, ועוד לא מושכים ממנו הכנסה אז בעצם אין סיבה לעבור למניות דיבידנד על פני השקעה במדדים. אם הבנתי נכון במקרה שלך בעצם השארת את תיק ההשקעות במדדים כמו שהוא אך הפסקת להזרים לשם כסף חדש שהוא מופנה כעת רק למניות דיבידנד. זה אומר בעצם שהדיבידנים מכסים את ההוצאות שלך ולא היית צריכה לגעת בתיק ההשקעות במדדים ולהמיר אותו למניות. נכון? ואם זה לא היה מספיק האם הייתי ממירה את התיק כולו או חלקו למניות… קרא עוד »

זו טעות נפוצה מכמה סיבות: 1) שמתחילים להשקיע במניות בודדות נוטים לבצע טעויות שלרוב מתגלות רק בדיעבד (כגון העדפת דיבידנדים גבוהים שמייצגים סבירות גבוהה יותר לפגיעה בהן על פני דיבידנדים גדלים שמייצגים סבירות גבוהה יותר לתשואה כוללת מעבר למדד – נד דייויס, יוג'ין פאמה+קנת' פרנץ'). אם מבצעים את הטעויות הללו על תיק השקעות קטן אז הנזק הוא מינורי ועיקר ההון לא נפגע. כשמגיעים לשלב המשיכה תיק ההשקעות הוא כבר בעל נפח משמעותי ולראות חלק משמעותי מההון שלך נפגע בשלב שבו אין לך הכנסה מעבודה זה מצב מאוד בעייתי. 2) התמקדות בתזרים במקום בשווי מאפשרת למשקיע להגדיל את אחוז החשיפה למניות… קרא עוד »

לא הצלחתי להבין איך התגובה קשורה למה שכתבתי. מה שניסיתי לומר הוא – בשלב בו רק מוסיפים כסף לתיק ההשקעות ולא מושכים ממנו כסף אני לא רואה ערך להשקעה במניות דיבידנד על פני השקעה במדדים, ואפילו ליהפך. בשלב בו מתחילים למשוך מהתיק (מתוך הנחה שהוא הגיע לגודלו הרצוי ועכשיו מושכים תשואה בשיעור שישמור על גודלו) בהחלט יש ערך לעבור למניות דיבידנד כמו שהסולידית מציינת.

אני אסביר בצורה אחרת (המספור זהה לתגובה הקודמת בשביל שתוכלי לקרוא את ההסברים השונים באותו ההקשר): 1) אם את לא מייחסת חשיבות ל*ניסיון מעשי* לעומת *ידע תיאורטי* אז באמת אין לדבר משמעות. אנחנו לא מושלמים וכשאנחנו מתחילים לעשות דברים חדשים אז אנחנו נוטים לבצע טעויות שמייצרות אצלנו *ניסיון מעשי* ובכך אנחנו יכולים להימנע מהן בעתיד. אני מייחס חשיבות לביצוע הטעויות הללו על רכישה של 1000 שח שתפוצץ בפרצוף בתקופה שבה המשקיע מצליח לחסוך 1000 שח בחודש מהמשכורת שלו לעומת ביצוע אותה הטעות בדיוק על רכישה של 100,000 שח כשלמשקיע מופסקת ההכנסה מהמשכורת שהוא רגיל אליה ואין לו יכולת לכסות על… קרא עוד »

תודה! איך את פיזית מבצעת את תהליך הסינון? כל כמה זמן? האם יש איזה אקסל או משהו נוח? או שזו עבודה סיזיפית עבור כמות גדולה של מניות עד שמוצאים משהו טוב?

כשאת מחפשת צמיחה דו-ספרתית בדיבידנד, האם את לוקחת בחשבון שזה לא יכול להימשך לנצח (לפחות כל עוד החברה משרתת את אותו השוק)?

א. כל עוד מספר האנשים על כדור הארץ הינו מוגבל, גודל השוק שהחברה משרתת הינו סופי ואם החברה תמשיך לצמוח, בסוף היא תשתלט על כל השוק ולא יהיה לה לאן לצמוח.

ב. גם אם החברה מגדילה את הדיבידנד למניה ע"י קנייה בחזרה של מניותיה במקום לצמוח, תפסיקי להנות מצמיחת הדיבידנד למניה ברגע שכל מניות החברה יהיו בבעלותך כי כל האחרים מכרו את המניות שלהם חזרה לחברה.

איזה באסה ציפיתי לטבלה מסכמת בסוף

אולי אוסיף בהמשך

מה לגבי דוגמת דג אחת? הייתי שמח לראות איך כל בפרמטרים שציינת במאמר מוחלים על חברה בפועל.

נהדר. תודה רבה.

ציינת כי את רוצה לראות רווח נקי של כ20% לפחות. אבל מהפסקה שאחריה שכנראה מתיימרת להסביר – לא הצלחתי להבין את הדרך בה את מתרגמת את מרווח הרווח הנקי לנתון אחוזי. בדוגמת שנתת קיבלת 2$ רווח למנייה.

תודה שוב! מאוד מעשיר.

יישר כח על המאמר המפורט!

תודה רבה

פוסט נפלא.

יש מראי מקום גם לאתרים שתומכים בהחלטות כאלה לגבי מניות ישראליות?

יש את הבלוג שלי שמתעד תיק השקעות אמתי מבוסס תזרים יציב וגדל שלדעתי עזר לבעלת הבית לשנות את דעתה במהלך 8 השנים האחרונות.

אתה יכול לבקש קישור מבעלת הבית או לחפש אותו בגוגל.

דיבידעת כמובן

תודה רבה לך על פרסום הקישור לבלוג שלי, אני מאוד מעריך זאת.

ישר כח , מאמר מחכים וכתוב כרגיל נפלא.

מה הציפיה שלך לתשואת דיוודנד לתיק מניות אלו? ומה הציפיה לעלייה ערך ?

ביום שיובן שאין מובן פרט ללא מובן נחזק נחכה נחקה ונקבל 15 אחוז לשנה פלוס מבלי לעסוק מה כן מה לא כי בכל מקרה איננו יודעים קובעים יכולים להשפיע מה יחליטו 10 אנשים ששולטים על כל העולם בחוכמתם ובכספם ומעל לכל בעזרת הטכנולוגיה ומחשבי הסופר על שמעלים ומורידים את כולנו כרצונם כן אני מזדקן. אבל כל חיי חייתי מהכנסה פסיבית כהכנסה עיקרית למרות כל ההפחדות איני ממליץ אבל אני מחזק HYLD, HDIV, HDIV QQCC,HHLE RS ENS,ENCC GLCC נסחרים בקנדה CLM CRF. OXLC, SLVO, USOI, RIV, OPP, SVOL SMHB CEFD, נסחרים בארה"ב מניות לגדילה צמיחה תמיד לא במקום הכנסה פסיבית. אין… קרא עוד »

SLVO בחרתי שרירותית,

ירדה מההנפקה ב 2013 מ שווי 330 ל 88.

הקרן נחתכה עד עפר.

אבל מקבלים כל רבעון צ'ק…

מיידוף בנה על זה קריירה לא רעה

מאמר יפה שמתייחס בכובד ראש לעולם החשבונאות שאסור בשום אופן להתעלם ממנו, אך רוב המשקיעים מתעלמים ממנו בבוטות. הערה חשובה – בחלק מהתמונות את לא מספקת מקור, כלומר מדובר בגניבה קניינית אם לא מצויין מקור. ממליץ לך בחום לציין מקור לכל צילום מסך.

תודה רבה על מאמר נגיש ומפורט!

באופן אישי אני מחזיק מדד שמחלק לי דיבידנים כל רבעון. בעיניי, כל עוד בוחרים בכזה עם דמי ניהול נמוכים, זה יוצא פחות עמלות מקנייה ישירה של מניות (יש עלות של כ-5 דולר לכל עסקה, או לחליפין דולר ולהגיש דוחות שנתיים למס הכנסה. כאשר עושים זאת במכפלות של עשרות כדי לקבל תיק מגוון, יוצא שלפעמים עדיף מדד).

העמלות הן זהות בשתי הגישות – כשיש מספיק כסף מבצעים רכישה *אחת*.

אין שום הבדל בעלויות בין לרכוש תמיד את אותה הקרן לבין לרכוש בכל פעם רכישה *אחת* של מניות של חברה *שונה* מהפער הקודמת.

נ.ב.

לגבי הגשת דו"חות מס – אם תגיש פעם אחת הסבירות היא שתגלה שעד היום חוסר ההגשה היה חיסרון.

מצד שני יש אנשים שאוהבים לתרום למדינה מיסים שהם לא צריכים לשלם – אני לא אשפוט אותך אם תחליט שאתה אחד מהם 🙂

הטענה ש- "צמיחה עקבית במכירות ("השורה העליונה") זה לא משהו שאפשר "להנדס" חשבונאית" אינה נכונה, כל נתון חשבונאי ניתן להינדוס, אבל מה שיותר חשוב הוא ששינויים בשורה העליונה לפעמים מייצגים אירועים שאינם קשורים לעבר התיפעולי של החברה כגון רכישות ומיזוגים, פתיחה של סניפים חדשים, וכו'. ארועים כאלה יכולים להקפיץ את המכירות תוך כדי זה שהם הורגים את החברה, זה קורה כל הזמן.

תודה, מאיר עיניים

למה לא לשלב בין השיטות?

למשל לקחת מניות דיבידנד המכסות כ 80% מהצריכה

והשאר בקרנות מחקות.

כל משקיע יכול לשלב כראות עיניו ואתה לא יוצא דופן 🙂 הדבר שיכול להיות מכשול בשילוב בין הגישות הוא הפער הנדרש מהגישה הפסיכולוגית של המשקיע בשביל שההשקעה תצא מוצלחת (הרי הצלחת ההשקעה מושפעת יותר מחוסר בפעולות מזיקות מצד המשקיע מאשר מהשוק). כשאנשים משקיעים במדד המוח שלהם מוכוון להשוואת שווי – אני לא רוצה שהשווי של התיק שלי יגדל פחות מהממוצע ולכן אני נצמד אליו בכל הכוח (לצורך הדיון אני מתעלם מהעובדה ש-100% ממשקיעי המדד מפסידים למדד בעצמם בין אם בשל דמי ניהול ובין אם בשל הקצאת נכסים שהיא לא 100% מדד). לעומתם משקיעי התזרים צריכים את היכולת המנטלית להתעלם מהשווי… קרא עוד »

היסטורית תיק "בטוח" שכזה צריך להניב תשואת דיבידנד של בין המדד לבין פי 1.5 מהמדד – תשואת דיבידנד מעבר לכך הובילה לבעיות תזרים קשות בעבר. לפי המחקרים של יוג'ין פאמה+קנת' פרנץ' (זוכי פרס נובל בכלכלה) ולפי המחקרים של נד דייויס התשואה הכוללת צפויה להיות יותר גבוהה (מהסיבה הפשוטה שקבוצת החברות שלא מחלקות דיבידנד הניבה תשואת חסר משמעותית לעומת המדד ומשקיעי תזרים לא נחשפים אליה בכלל – כגון אנרון לדוגמא). כמובן שהתבוננות בתשואה הכוללת לא תעזור לך לישון בלילה במהלך משברים בידיעה שהתיק שלך ירד (בלי קשר למה שקרה למדד) כך שעצם הניסיון להתחקות אחריה צפוי להוביל את המשקיע לקבלת החלטות… קרא עוד »

יפה, אני רוצה להבין תכלס. אם אני קונה מניה כמו שברון שמחלקת 1.44 למניה לרבעון אז בערך על כל 1000 דולר שאני משקיע אני מקבל 7.8 דולר כל רבעון. אז למעשה כדי לחיות ממניות דיבידנד אני צריך להשקיע סכומי עתק. איפה אני טועה?

אתה לא טועה. זו הסיבה שהבלוג הזה עוסק בחיסכון אגרסיבי, בין היתר.

אתה בהחלט צודק אבל גם בשביל לחיות מהשקעה מחקה מדד אתה צריך להשקיע סכומי עתק כך שאין כאן הבדל מהותי. ראוי לזכור שמחקר טריניטי שעליו מתבסס כלל המשיכה הבטוח של ה-4% בוצע על תקופה היסטורית שבה תשואת הדיבידנד של המדד עצמו עמדה על 4.41% כך שאפילו מחקר טריניטי שמאיר את דרכם של משקיעי המדדים לכיוון המשיכות העתידיות למעשה טוען שהיה צריך למשוך פחות מהדיבידנד שחולק מהמדד בשביל שהתיק ישרוד. אין הבדל מהותי בין משיכת הדיבידנד שמחולק מהמדד לבין משיכת הדיבידנד שחולק מחברות בודדות (למעט ההבדל של יציבות וגדילת הדיבידנד בחברות שנבחרו באופן פרטני לעומת תנודתיות הדיבידנד של המדד – ראה… קרא עוד »

כדי לקבל 5000 דולר למחייה כל חודש, לפני מס, עלייך להחזיק שברון ב… 641,000 דולר

טעות… צריך להחזיק תי' של 1.5 מליון דולר כדי לקבל 5000 דולר בחודש לפני מס

היי דורין,

אני אשמח לדעת באשר לגישת מניות דיבידנד, מה באשר לפיזור בו על פני כלל העולם? נראה כאילו שתיקי דיבידנד שלך ושל דעת מכילים רק מניות דיבידנד אמריקאיות.

מובן שארה"ב מהווה יותר מחצי משווי שוק המניות העולמי ועדיין..

בקיצור שאלת הפיזור במניות דיבידנד. אשמח אם תכסי/תעני באשר לסוגיה זו.

רצוי לזכור שהחשיפה שלנו היא אינה למדינה שבה החברה ממוקמת/נסחרת אלא למדינות שבהן החברות מייצרות את הרווחים. משקיעי קוקה קולה למשל חשופים לרווחים שחברת קוקה קולה מייצרת בשקלים מהמכירות שלה בישראל למרות שהחברה עצמה מוגדרת כאמריקאית. לפני כמה שנים סיכמתי בפורום שלי את אחוז הרווחים שהחברות שהחזקתי ייצרו מכל מדינה בעולם והיה ניתן לראות בנתונים הללו בבירור שלמרות שכל החברות נסחרות בבורסה האמריקאית – הדיבידנד הדולרי מגיע מכמעט כל המטבעות והמדינות בעולם בחלוקה שהיא מאוד דומה לחלוקת הכלכלות השונות. חשוב מאוד להבדיל בין המטבע שבו הנכס נסחר ו/או משלם לך תזרים לבין המטבע המקורי שייצר את התזרים. תדמיין לרגע את… קרא עוד »

אם אתה רוצה לראות בעצמך איך השקעה בבורסה האמריקאית ייצרה לתיק דיבידעת חשיפה בינלאומית אז הפירוט שהתייחסתי אליו נכתב ב-2016 בשרשור תחת הכותרת "חשיפה למניות אירופה/אסיה" בפורום שלי.

לחברות בבורסה האמריקאית יש הכנסות ממדינות כל העולם.

קח לדוגמא אפל, אינטל, DELL ועוד.. הם מוכרים בכל העולים אבל נסחרים בבורסה אחת.

אז אם יש מיתון במדינה אחת, זה לא אומר שהם לא ימשיכו למכור במדינה אחרת ולייצר הכנסות.

לכן הפיזור כבר מובנה בבחירת החברה, בהנחה שהחברות שרכשת עושות עסקים מחוץ לארה"ב.

מאמר מאוד מאלף שיכול לאפשר גם לחפש מניות ערך לטווח ארוך ללא קשר לדיוידנד

שמתי חלק מהדרישות ב finviz

ירדנו מ 8300 מניות שקיימות שם ל 26

עכשיו אפשר לעבןר על שאר הדרישות

תוכל לשתף לינק בבקשה לרשימה?

הי,

מה קרה לתיק הקבוע של הארי בראון? שם גם אם השוק יורד יש לך ממש מספיק מזומן לעבור משברים בשוק ההון…

מדוע עברת מהתיק העצל?

תודה

הסיכון העיקרי שהצבעת עליו הוא החשש שתיאלצי למכור מניות במחירי הפסד, כדי לכסות את ההוצאות המשפחתיות השוטפות. אם כך – האם ניתן להסיק שלאנשים בשלב הצבירה, עם אחוז חיסכון משמעותי מההכנסות, מתאימה אסטרטגיית השקעה במדדים פאסיביים כפי שעשית והטפת עד כה, ואילו לאנשים בשלב ה"פרישה" (חלקית או מלאה), אשר נדרשים לממן לפחות חלק מההוצאות שלהם ע"י מימוש תיק ההשקעות, מתאימה אסטרטגיה הדומה יותר להשקעות דיבידנד על מנת להבטיח תזרים יציב ולהימנע ממכירה בהפסד במשברים?

זו לא דיכוטומיה מוחלטת. אבל אסטרטגיה מבוססת דיבידנדים היא מאד לא יעילה בהיבטי מס – כך ש Ceteris paribus אם מניחים שהתשואות תהיינה דומות, השקעה בקרנות מחקות כנראה תהיה דרך יעילה יותר להשיג תשואה גבוהה יותר למי ששואף לתשואה מרבית (וזה מאפיין אנשים בשלב הצבירה)

המאפיינים וההבדלים בין השקעות שלב הצבירה לשלב הפרישה, זהו נושא מרתק לפוסט נפרד

…אם כי לקהל מצומצם.

סליחה שאני מציק בכמה תגובות אבל רשמת:

"אם מניחים שהתשואות תהיינה דומות.."

על סמך מה אפשר להניח שתיק של 30- 40 מניות דיבידנד, שנבחרו על ידי המשקיע הבודד, יתנו תשואה דומה למדד עצמו ?

זוהי הנחה של ווישפול טינקינג אבל אין לה שום אחיזה.

מזל שטסלה לא מחלקת דיבידנדים…

זוהי באמת הנחה בעייתית.

מבחינה היסטורית קבוצת החברות שמחלקות דיבידנד הניבה תשואת יתר לעומת המדד (יוג'ין פאמה וקנת' פרנץ').

מבחינה היסטורית קבוצת החברות שמגדילות דיבידנד הניבה תשואת יתר לעומת המדד (נד דייויס).

מבחינה הסתברותית היצמדות לשתי קבוצות שהניבו תשואת יתר לעומת המדד באמת צריכה להוביל לתוצאות יתר לעומת המדד ולא לתשואה זהה.

אתה צודק מאוד – רק בהפוכה.

חשוב לזכור כמה דברים שמתכננים מעבר בין אסטרטגיות כאלו: מאוד קל לתכנן "לעבור למשהו שנה אחרי הפרישה" אבל מאוד קשה ליישם זאת במציאות (כמה אנשים מוכרים את הבית הגדול אחרי שהילדים יצאו ועוברים לבית קטן לעומת כמה שנשארים בבית ענק לבד?) מעבר בין הגישות השונות יצריך מימוש נכסים ויגרור חבות מס משמעותית כך שצריך מלכתחילה שהתיק יצמח הרבה יותר מהתיק החלופי השתמשות בתיק תזרימי בשלב הצבירה מייתרת שימוש בנכסים עם תנודתיות נמוכה ותשואה נמוכה (כגון אג"ח/קרן חירום) כך שהתשואה של התיק ההוליסטי צפוי להיות גדולה יותר מהחלופה גם אם התשואה מבחירת המניות תהיה נמוכה יותר מתשואת המדד הרחב הפער במיסוי… קרא עוד »

תודה רבה רבה על פוסט מעולה ובלוג נפלא! הייתי מאוד שמח אם תוכלי להסביר את נושא האג"ח וקרנות האג"ח, זה מבלבל נורא, למרות שקראתי את כל הבלוג מתחילה עד סוף. איך מחליטים במה נכון להשקיע: אגח ארוך/בינוני/קצר? אגח עצמו או קרנות אגח? אם אני קונה את האגח עצמו ואני מחזיק עד הפדיון, לעולם לא אפסיד (נומינלית), לעומת זאת לפי גרפים של תשואות של קרנות אגח, אני מבין שאפשר גם להפסיד, אפילו נומינלית. אז מה הטעם להחזיק בקרנות אגח? ומה המדיניות שלהן? האם הן מחזיקות עד הפידיון? קונות ומוכרות – לפי איזו חוקיות? יש לי איך לצפות את התנהגותן בתרחישים אלה… קרא עוד »

פוסט מרתק. כתוב היטב. ניכר שהשקעת הרבה בכתיבתו. ֿהתבלטתי אם להגיב. בסוף החלטתי לטובת הכלל לייצג גם את העמדה השנייה… אני חושב שאת מנסה להשיג 2 מטרות 1 לזהות מניות מצליחות. להכות את השוק. אני משוכנע מאלף סיבות, שרבות מהן את צינת בעבר – אין לך סיכוי. 2 לזהות מתוך החברות הללו מי מחלקת דיבידנד גבוה. עוד טעות. חברה יכולה ליהנות מעולה נפלאה ולא לחלק דיבידנד. גם וורן באפט שהקפדת לצטט אותו הרבה פעמים – לא מחלק דיבידנדים. דיבידנד זה ארוע מס. ארוע מס עדיף לדחות עד למועד שצריך את הכסף. ֿלסיכום, תחת כל פונקציית תועלת שתבחרי – תקבלי פחות… קרא עוד »

אני אתייחס רק לאזכור של באפט, וחשוב לי להעמיד על דיוקן את העובדות בנוגע לגישתו לדיבידנדים, עובדות שרבים טועים בהן.

נכון, באפט לא אוהב לחלק דיבידנדים. אבל הוא אוהב מאוד לקבל אותם.

ציטוט:

"Most companies pay consistent dividends, generally trying to increase them annually and cutting them very reluctantly. Our “Big Four” portfolio companies follow this sensible and understandable approach and, in certain cases, also repurchase shares quite aggressively.

We applaud their actions and hope they continue on their present paths. We like increased dividends, and we love repurchases at appropriate prices"

מקור: https://www.businessinsider.com/warren-buffett-on-dividends-2013-3

מדהימה ומוערכת היכולת של בני ובנות האדם להסביר לעצמם ולסביבה, בתיאוריות מורכבות והמון מידע לגבי המזון, הוטרינר המטפל, המרוצים הקודמים וכמובן הרוכב ונסיונו, כיצד קיבלו תמונה ברורה, לא חפה מסיכון אך סולידית, איזה סוס ינצח במירוץ.

מדוע לא לבחון את הרכב המניות של ETF מניות דיבידנד ופשוט לחקות אותו ואז נמנעים מתשלום העמלות/דמי הניהול, וגם לא צריך להתעמק בניתוח עצמי?

אין הבדל בתשלום עמלות בין הגישות וכשבוחרים מניות לבד אין דמי ניהול כך שזה חיסרון של קרנות הסל ויתרון לגישת "עשה זאת בעצמך".

אני באופן אישי מנהל תיק שכזה כבר לא מעט שנים ואפילו יצאתי בזכותו לעצמאות כלכלית ועד היום לא ניתחתי אפילו חברה אחת כך שזו ממש לא חובה.

בנק דיסקונט. ריבית שנתית של 5.2% על 500k דולר. אפס סיכון, אפס צורך במידע.

תשואה ריאלית שלילית

ריאלית שלילית יש גם לכל מי שקנה מדדים בשנה האחרונה. ומה עם הקרן ? זה יפה שתמיד יש תשובה עם זוית, אבל בואי ניקח לדוגמא את מי שנכנס ליק מדדים ב 2021 ונראה ריאלית איפה הוא כולל הקרן ומה הריבית הריאלית שהוא צריך להשיג כדי, חלילה, לממש הכל לניתוח דחוף…

אפס התאמה לאינפלציה.

אפס גדילה.

100% ירידה בכוח הקניה לאורך זמן.

לא נזיל.

מעט ידע זה מתכון לאסון 🙁

מה כח הקניה של מי שהקשיב ולמד ולמד ולמד ונכנס לתיק מדדים ב 2021 ? וכמה הוא נזיל היום בלי להפסיד את התחתונים ? וכמה גדילה הוא צריך לעשות כדי לחזור לשווי הקרן ?

לא כזה טריק גדול, כי אני נכנסתי למדדים סולידיים ומלומדים ב 1999… נחש מה קרה ב 2000….

יותר מכוח הקניה של מי שלא הקשיב, לא למה ולא נכנס לתיק מדדים לפני 20 שנה.

מי שמהמר על שנה אחת יקבל תוצאות יותר טובות בווגאס.

מי שמשקיע לטווח ארוך (ואפילו אינסופי כמוני) צפוי לקבל תוצאות יותר טובות בהשקעה שמבוססת על צמיחת הכלכלה העולמית.

ניסיתי להשלים את הפער בין התשובה התמציתית שלך למה שאני אמור להבין ולא הצלחתי אז שואל בצורה ממוקדת:

*אפס התאמה לאינפלציה – מה ההבדל? למה מניות דיבידנד יותר מותאמות לאינפלציה?

*אפס גדילה – באופן כללי לא הבנתי ואשמח להסבר.

100% ירידה בכוח הקניה לאורך זמן – בהינתן אחוזי תשואה באותו סדר גודל אתה בעצם בונה על עלית ערך המניה עצמה (בטרייד אוף מול ריבית גבוהה יותר בסיכון נמוך יותר)?

*לא נזיל – הדבר היחידי שהבנתי 😉

תודה

"בהינתן אחוזי תשואה באותו סדר גודל אתה בעצם בונה על עלית ערך המניה עצמה"

פגעת בול.

בפוסט הזה בעצם נשמטת כל התורה כולה והסולידיות הפכה למה שעושה כל משקיע במניות ספציפיות.

עברנו לבחירת מניות ספציפיית תוך "אמונה" כי לאורך זמן שווי הקרן רק יעלה כולל תחשיב אינפלציה, במקביל לחלוקת בונוס שנתי (דיבידנד) ובניכוי מס גבוה להנזלה, במקרה של צורך לחתן ילדה או לרכוש כליה חלילה.

לגבי אינפלציה: קודם נבין מה זה אינפלציה ובשביל זה נתאר את רצף המאורעות שמייצר "אינפלציה במחיר של משקאות קלים": מחיר הסוכר עולה ב-10% – עדיין לא פרסמו נתוני אינפלציה (בתקשורת לא מפרסמים שמחירי הסוכר הגולמי עלו) מחיר התובלה של הסוכר למפעל ייצור המשקאות הקלים עלה ב-10% – עדיין לא פרסמו נתוני אינפלציה (בתקשורת רק מפרסמים שמחירי הדלק עלו) החברה מייצרת את המשקאות המתוקים ומעלה את מחירם לצרכן ב-10% – עדיין לא פרסמו נתוני אינפלציה (בתקשורת רק מפרסמים שמחירי המשקאות עלו) הצרכן משלם 10% יותר על המשקאות המתוקים – עדיין לא פרסמו נתוני אינפלציה (בתקשורת לא מפרסמים כלום) החברה הגדילה ביותר… קרא עוד »

מזל שיש AI

The NASDAQ index reached its all-time high in March 2000, shortly before the dot-com bubble burst, and it took several years for the index to recover from the resulting market downturn. The NASDAQ did not return to its March 2000 peak until around March 2015, more than 15 years later.

חבל שלא מלמדים את ה-AI להבדיל בין "מחיר אינדקס" לבין "שווי תיק של משקיע מחקה מדד שמקבל דיבידנדים בדרך ומשקיע אולם בחזרה".

שאלה בסיסית שחשובה לי- כשמדברים על תשואת דיבידנד נגיד 3% והחברה מחלקת דיבידנד כל רבעון אז הכוונה היא שמקבלים 3% שנתי או כל חלוקה?

חישוב תשואת דיבידנד מבוצע ברמה השנתית.

השקעה במניות דיבידנד שרולה להשקעה בקרן סל צוברת + מכירה אוטומטית של אחוז קבוע מהיחידות בקרן כל שנה.

"דיבידנד" זו פשוט מכירה שמבוצעת אוטומטית בשבילך בלי לשאול אותך.

שאלה של מתחילים– אם העניין הוא תזרים קבוע, אז למה מניות דיבידנדים ולא אג"ח? תודה מראש.

מכיוון שבאג"ח הקופון נותר קבוע לאורך חיי האגרת.

אני רוצה להרחיב טיפה על התשובה הנכונה של בעלת הבית. נניח ואת מתחילה עם תיק השקעות של 100 אלף שח ואת מפזרת אותו על פני מספר אג"חים שונים (לצורך פיזור סיכוני מנפיק) – לצורך ההמחשה נניח שאת מפוזרת על פני 50 אג"חים אבל המספר הזה לא משנה במציאות. תחת הנחת הפיזור זה אומר שבכל אג"ח השקעה סכום של אלפיים שח. מרגע שביצעת את הרכישה הראשונית התשואה המקסימלית שלך היא הריבית על האג"חים. כמו בחיים האמתיים ישנו משבר ואחד האג"חים שלך מגיע לחדלות פירעון ומודיע לך שלא תקבלי את האלפיים שח שהשקעת בו בחזרה (וגם לא את הריבית ממנו). בנקודה הזו… קרא עוד »

היי

אפשר בבקשה הפניות או סימוכין לסעיפים 2 ו 3 ?

מסקרן ביותר

לגבי #2: תחפש בגוגל מקרים היסטוריים של חברות ענק בינלאומיות שחילקו דיבידנד (כלומר היו להן רווחים במציאות) שפשטו רגל. תבדוק בהיסטוריה של 10 שנים לפני פשיטת הרגל ותחפש התפצלויות – בכל המקרים שנתקלתי בהן המשקיע נשאר בעלים של לפחות חברה אחת אחרת למרות שהחברה שהוא רכש "פשטה את הרגל". אתה מוזמן לנסות לאתר מקרה שבו זה לא קרה. *רמז* היו מעט מאוד פשיטות רגל של חברות ענק בינלאומיות שחילקו דיבידנדים כך שהמחקר שלך לא צריך להיות ארוך. לגבי #3: נניח שהלקוחות של קולגייט רוכשים משחת שיניים בפעם בחודש. אם קולגייט תפשוט את הרגל אתה באמת צריך סימוכין לטענה שהם ירכשו… קרא עוד »

האם באמת יש הזדמנויות בבחירה נקודתית של חברות – החברות שעוברות את עשרת המשוכות שציינת, המצויינות שלהן מגולמת במחיר. לכאורה, כולם (ובוודאי המומחים בשוק) רוצים לקנות את החברות שציינת ולכן מחירן גבוה עד לסף המחיר הלא משתלם.

עוד נקודה, חשוב גם לזכור שהנדסה פיננסית יודעת להפוך חברה גרועה לטובה ולפעמים אפילו רואי חשבון מנוסים מתקשים למצוא את הטריקים. לכן באמת תזרים המזומנים חשוב.

במילים של וורן באפט: עדיף לרכוש חברה מעולה במחיר סביר מאשר חברה סבירה במחיר מעולה.

במילים שלי: לא צריך "הזדמנות" – צריך פשוט לרכוש ולהתחיל לקבל דיבידנדים.

פוסט מעולה!