אין משהו צורב יותר מהתחושה שזמנכם אינו בידכם.

סנקה הצעיר כבר עמד על כך ב-“על קוצר החיים”: הכמיהה לאדונות על הזמן היא אוניברסלית ועל זמנית.

זה נכון תמיד — בין אם אתה עובד שכיר שמעוניין לבלות פחות במשרד ויותר עם ילדיו; צרכן שמעוניין לקבל את המוצר או השירות ללא דיחוי; או מנכ”ל חברה שמעוניין לקחת סיכונים לטווח ארוך, מבלי שבעלי המניות יעמדו לו על הראש עם סטופר.

במובן זה, הכנסה פסיבית – כזו שזורמת לחשבונכם מבלי שתידרשו להשקיע זמן בהפקתה – היא אולי הביטוי המזוקק ביותר של חירות כלכלית.

כל שקל שזורם אליכם כהכנסה פסיבית מאפשר לכם לתבוע חזרה חלק מזמנכם המצוי כיום בשליטת אנשים שמשלמים לכם תמורתו.

ככל שתזרים ההכנסה הפסיבית גדול יותר, כך ההכנסה האקטיבית – זו שיש למכור זמן תמורתה – הופכת מהכרח לאופציה.

כשזה המצב – כשאתם מקבלים כסף פשוט כדי להתקיים, במובחן מהשאלה אם עבדתם תמורתו — הבעלות והשליטה על זמנכם שבה אליכם.

בעיני, זהו סמל הסטאטוס היקר ביותר שכסף יכול לקנות.

הכנסה פסיבית היא מרכיב חשוב בנוסחה הבסיסית לעצמאות כלכלית:

- לימדו לחיות על חלק קטן ככל האפשר מהכנסתכם האקטיבית כך שיישאר לכם הפרש נאה בכל חודש;

- השקיעו את ההפרש בנכסים מניבים;

- חזרו על הפעולה עד שההכנסה הפסיבית מאותם נכסים תכסה את הוצאות המחייה שלכם, ותהפוך את ההכנסה האקטיבית לאופציונלית.

יישום פופולארי של הנוסחה הזו במחוזותינו הוא רכישת נדל”ן להשקעה (לרוב דירות מגורים) והשכרתו.

העקרון פשוט: אדם חוסך סכום מסוים; רוכש באמצעותו דירת מגורים (בד”כ עם משכנתא); מאתר שוכרים שיתגוררו בנכס תמורת תשלום חודשי; מגדיל את דמי השכירות מדי שנה; ואם הכל עובר חלק –נהנה מתזרים יציב וצומח של הכנסה פסיבית שמכסה את עלות המשכנתא (כך שהנכס, אפקטיבית, “משלם” את עצמו) ואף מאפשר לו להיערך לקראת רכישת הנכס הבא.

המודל הזה ברור מספיק כדי שילד בן 10 יוכל להבין אותו. למעשה, הוא השתרש בתודעה הישראלית עד כדי כך שרוב האנשים מזהים את הקטגוריה “נכס מניב” עם דירת מגורים להשקעה.

אבל הקטגוריה “נכסים מניבים” רחבה בהרבה. היא כוללת, בין היתר, נכסים פיננסיים הנסחרים בשוק ההון, כמו מניות המניבות תשלומי דיבידנד ואגרות חוב המניבות תשלומי ריבית; יצירות המניבות תמלוגים, נכסים דיגיטליים (אתרי אינטרנט מניבים), הלוואות עמית לעמית, ועוד.

כל אלה יכולים לשמש כנכסים מניבים לכל דבר ועניין.

ההכנסה הפסיבית שלי מבוססת, בעיקרה, על נכסים פיננסיים. ספציפית, האסטרטגיה שלי נסובה סביב רכישה שיטתית של קרנות מחקות העוקבות אחר מדדי מניות ומדדי אגרות חוב רחבים.

בפשטות – קרנות מחקות (או קרנות סל) הן מין תיקי השקעות ענקיים שמחזיקים את כל המניות הכלולות במדד מסוים, בניסיון להשיג את תשואת המדד. כך, למשל, קרן סל על מדד ת”א 125 תכלול את 125 המניות בעלות שווי השוק הגדול ביותר הנסחרות בבורסת תל-אביב לפי משקלן היחסי במדד. מטרתה של הקרן היא להשיג תשואה דומה ככל האפשר לתשואת מדד ת”א 125, כלומר – לחקות אותו, ולא להכות אותו.

שער (מחיר) יחידה בקרן סל מגלם הן את רווחי ההון של המניות שמחזיקה הקרן, והן את הדיבידנדים הצבורים שהמניות הללו מחלקות. אם שער הקרן עולה ביחס למחיר הקנייה – נוצר לי רווח הון רעיוני. אם השער יורד, נוצר לי הפסד הון רעיוני.

מעשית, כשאני צריכה לממן את מחייתי, אני מממשת (מוכרת) יחידות בקרנות המחקות שרכשתי, וכך הופכת את רווחי ההון הרעיוניים שלי לכסף מזומן.

זו הדרך שבאמצעותה הפקתי את החלק הארי של “ההכנסה הפסיבית” שלי בשנים האחרונות.

השילוב של כושר מחייה גבוה, צורך נמוך להרשים אחרים, שיעור חיסכון גבוה והשקעה שיטתית בקרנות מחקות צוברות בדמי ניהול נמוכים, הוא אולי הדרך הפשוטה והאפקטיבית ביותר לצבור עושר לאורך זמן. עבור רוב האנשים זו הדרך היעילה והאפקטיבית להיחשף לשוק ההון, במיוחד עבור מי שמצוי עדיין בשלב הצבירה.

הבעיה, כפי שאפשר לראות, היא שהתזרים מתיק ההשקעות המורכב מקרנות מחקות צוברות הוא לא אוטומטי. המשקיע נדרש “ליצור” את התזרים בכוחות עצמו דרך מכירה יזומה של ניירות ערך. במילים אחרות, במקום ללקט ביצים מהלול, אנחנו נדרשים לשחוט תרנגולות.

הגישה הזו פחות מתאימה לאלה מאיתנו שכבר הגיעו לעצמאות כלכלית ומעוניינים לחיות מתיק השקעות מניב.

מניות, אחרי הכל, הן נכס תנודתי מאד, החשוף לסיכון רצף התשואות. יתכן מצב שבו דווקא ביום שבו נצטרך “לייצר הכנסה” דרך מימוש ניירות ערך, השוק יסרב לשתף פעולה ויצלול מטה, ייצור לנו הפסדי הון רעיוניים, ויחייב אותנו למכור נכסים בהפסד.

אני לא רוצה להרגיש מחויבת למכור את נכסיי רק מכיוון שאני זקוקה לנזילות כספית.

יש דרכים שונות למזער את הסיכון הזה, כמובן. כלל ה-300, על יתרונותיו וחסרונותיו, הוא אחד מהם.

אבל יש דרך נוספת, אלגנטית וצפויה יותר: לעצב את תיק ההשקעות כך שיניב יכנסה שוטפת שאינה תלויה בתנודתיות האינהרנטית של שוק המניות.

רכישת מניות דיבידנד – מניות בחברות הנוהגות לחלק שיעור מסוים מרווחיהן לבעלי המניות — היא יישום של הרעיון הזה.

זה עובד, מכיוון שמחיר המניה וחלוקת הדיבידנד אינם תלויים זה בזה.

מחיר המניה נקבע על ידי השוק, כלומר, על ידי הציפיות הקולקטיביות של מיליוני משקיעים ביחס לרווחיה העתידיים של אותה חברה.

ההחלטה על חלוקת דיבידנד, להבדיל, היא החלטה עסקית של החברה, שאינה תלויה במחיר השוק.

התהליכים הללו מתנהלים בקווים מקבילים. הם אינם שלובים או תלויים זה בזה. זו הסיבה שחברות יכולות להמשיך לחלק דיבידנד גם בתקופות סוערות בשווקים, כשמחירי המניות מתרסקים. ואכן – חברות רבות המשיכו לחלק דיבידנד, ואף הגדילו אותו, לאורך המשבר הכלכלי של 2008 ואפילו במשבר הקורונה האחרון.

בד בבד, חברה יכולה להחליט על הקפאת או ביטול הדיבידנד שלה, אף על פי שמחיר המניה בשוק עולה.

אני משקיעה פסיבית, ועקרונותיו של ג’ון בוגל ניצבים כנר לרגליי. רוב ההון שלי עדיין מושקע בקרנות מחקות מדד, וכאמור, בעיני זוהי הדרך האפקטיבית ביותר להשקיע בשוק ההון.

אני יכולה להרשות לעצמי לא להיות המשקיעה הטובה בעולם. אני לא יכולה להרשות לעצמי להיות משקיעה גרועה. לכן, רוב התיק שלי מבוסס על קנייה של קרנות סל זולות בפיזור רחב והחזקתן לטווח ארוך. אם אני יכולה להגיע ליעדיי מבלי ליטול את הסיכון הכרוך בנסיון להכות את השוק, אני לא רואה טעם לנסות.

— הסולידית (@hasolidit) November 17, 2020

ולמרות זאת, בשלב זה של חיי, אני רוצה לחיות מתיק ההשקעות שלי מבלי שהכנסתי תהיה נתונה לגחמותיהם ההפכפכות של עשרות מיליוני המשקיעים בשוק.

לכן, במרץ השנה, בעיצומה של טלטלת הקורונה, החלטתי לערוך שינוי מסוים בתכנית ההשקעה שלי ולנתב כספים חדשים למניות של חברות ספציפיות, הנוהגות להגדיל את הדיבידנד שהן מחלקות מדי שנה.

אסטרטגיית השקעה המתמקדת בחברות מהסוג הזה – Dividend Growth Investing או DGI — דומה מאד להשקעה בנדל”ן לצורך השכרתו.

כשם שמשקיע נדל”ן רוכש דירה להשקעה מתוך כוונה להחזיק בה לאורך זמן וליהנות מתזרים ההכנסה שהיא מניבה, כך משקיע הדיבידנד קונה ומחזיק חברות איכותיות מתוך כוונה להפיק מהן תזרים בדמות תשלומי דיבידנד, והכל מבלי שנדרשת פעולה אקטיבית מצדו.

הדיבידנד מתקבל בחשבון המסחר ככסף מזומן. המשקיע לא צריך לעשות דבר כדי לקבל אותו, חוץ מלהחזיק את המניה. את הדיבידנד הוא יכול להשקיע מחדש בנכס ולרכוש מניות חדשות, שמניבות אף הן תשלומי דיבידנד נוספים, וכך הלאה, במעין כדור שלג מתגלגל אקספוננציאלית.

משקיע הדיבידנד נהנה לפיכך הן מתזרים מזומנים צומח, והן מהפוטנציאל של עליית הערך של המניות שרכש. אלא שמבחינתו, ההכנסה קודמת לכל. תיק ההשקעות אינו אלא “מכונה” שתפקידה לייצר הכנסה פסיבית צומחת. שווי התיק, כמו השאלה האם ועד כמה התיק “מכה” מדד זה או אחר, משניים בחשיבותם. ההצלחה נמדדת במונחים תזרימיים: האם התיק מייצר הכנסה? האם ועד כמה ההכנסה הזו יציבה? האם התזרים צומח מדי שנה בשנה במונחים ריאליים?

שוב, הדמיון למשקיעי הנדל”ן ניכר. בדרך כלל, משכירי דירות מתעניינים בעיקר בהכנסה השוטפת שמניב הנכס שלהם – ופחות במחיר הנכס בכל רגע נתון. רובם, הרי, לא מעוניינים “להפליפ” נכסים (לקנות בזול ולמכור ביוקר בקבועי זמן קצרים יחסית). לכן, גם אם במחירון יד 2 ייכתב שמחיר הנכס צנח, משקיעי הנדל”ן לא יתרגשו יותר מדי כל עוד הנכס תפוס והדיירים משלמים.

במילים אחרות – משקיעי נדל”ן, וכמותם משקיעי הדיבידנד, נוטים להתמקד בהכנסה מהנכס, ולא בתשואה הכוללת (=הכנסה+עליית מחיר). הם מודעים לכך שמחירי הנכסים משתנים כל הזמן – הם פשוט לא נותנים לזה להשפיע עליהם. להבדיל, משקיעים המתמקדים בקרנות מחקות צוברות – מתמקדים בתשואה הכוללת של התיק.

ההסתמכות על דיבידנד, להבדיל מרווחי הון, כבסיס להכנסה פסיבית ולמימון המחייה, מסירה מהמשוואה את הצורך “לקוות” שהשוק ימשיך לעלות בדיוק כשתצטרכו את הכסף. זה מנטרל חלק גדול מחוסר הוודאות הכרוך בהשקעה במניות.

על היתרונות והחסרונות של השקעה מבוססת דיבידנדים, להבדיל מהשקעה במוצרי השקעה עוקבי מדד, עמדתי כבר בפוסט קודם. אם טרם קראתם – ממליצה.

המטרה שלי בפוסט הנוכחי היא להדגים, ברמה היישומית, איך אפשר לבנות תיק מניות דיבידנד מאפס.

בחזרה ליסודות

לפני שאסביר איך אני בוחרת מניות לתיק הדיבידנדים שלי, הרשו לי לפתוח את “מכסה המנוע” לטובת יישור קו בסיסי לגבי עולם המושגים.

רוב הפעילות העסקית עלי אדמות נעשית במסגרת יצור משפטי שנקרא חברה.

חברה היא אישיות משפטית נפרדת ושונה מבעליה, ומכאן שאחריותם של בעלי החברה לחובות החברה מוגבלת (ומכאן השם: חברה בערבון מוגבל). הגבלת האחריות הזו מעודדת את בעלי החברה ליטול סיכונים ולהשקיע בחברה.

הונה העצמי של החברה מחולק למניות.

מניה היא נייר ערך המעיד על חלקו ובעלותו של המחזיק בה בהונה של החברה. המניה מקנה למחזיק זכויות שונות, כמו הזכות להשתתף ברווחי החברה, להצביע באסיפות בעלי המניות ולקבל חלק שיורי מרכוש החברה בעת פירוקה.

בעלי המניות הם בעליה הפורמאליים של החברה. בעלי המניות ממנים את דירקטוריון החברה, ואילו הדירקטוריון ממנה את מנכ”ל החברה שאמון על ניהול השוטף של החברה.

חברה פרטית היא חברה שמניותיה אינן רשומות למסחר בבורסה. חברה פרטית יכולה להפוך לחברה ציבורית דרך הנפקה פומבית של מניותיה.

מרגע שמניות החברה נסחרות בבורסה, הציבור – אתם ואני – יכולים לרכוש ולמכור אותן.

ערך המניה של חברה ציבורית הנסחרת בבורסה נקבע באמצעות כוחות השוק — ביקוש והיצע – ומשתנה מדי יום, בהתאם לציפיות המשקיעים לרווחים בעתיד. אם הציפיות הן לעלייה ברווחים – מחיר המניה צפוי לעלות, ולהיפך.

המשקיע במניות יכול להרוויח בשתי דרכים. הוא יכול למכור את המניות במחיר גבוה מהמחיר שרכש אותן, וכך להינות מרווחי הון. בנוסף, הוא יכול לקבל דיבידנד מהחברה.

דיבידנד הוא חלוקת רווחים מתאגיד לבעליו. לעניין הפוסט הזה — הכוונה היא לחלוקת רווחיה של חברה ציבורית, ככסף מזומן, לבעלי המניות שלה (המשקיעים).

בשונה מתשלומים אחרים – כמו משכורות לעובדים, תשלומים לספקים או תשלומי ריבית למחזיקי אגרות חוב שהחברה הנפיקה — החברה אינה חייבת לחלק דיבידנד לבעלי המניות. ההחלטה אם לחלק דיבידנד היא פררוגטיבה של החברה. יש חברות שמעדיפות להשקיע את רווחיהן מחדש בעסק ולא לחלקו במזומן לבעלי המניות. פייסבוק וגוגל הן דוגמאות לחברות כאלה.

אם דירקטוריון החברה אישר את חלוקת הדיבידנד, על החברה לפרסם הודעה על חלוקת דיבידנד, ובה תציין את סכום הדיבידנד שיחולק; את היום הקובע (“יום האיקס”) – קרי: המועד שבו בעל מניות צריך להיות רשום בספרי החברה כדי לקבל את הדיבידנד; ואת מועד תשלום הדיבידנד.

הנה דוגמה מהחיים להמחשת העניין. חברת קוקה קולה (שמניותיה נסחרות בבורסת ניו יורק תחת הסימול KO) פרסמה בחודש שעבר הודעה על חלוקת דיבידנד:

מה אנחנו לומדים מכאן?

ראשית, סכום הדיבידנד: קוקה קולה תשלם לבעלי מניותיה 41 סנט במזומן (לפני מס) על כל מניה שבבעלותם. כך שאם אני מחזיקה 1,000 מניות של קוקה קולה, אני צפויה לקבל 410 דולר לפני מס ברבעון הקרוב.

שנית, אני לומדת שמדובר בדיבידנד רבעוני – כפי שנהוג אצל רוב החברות בארה”ב. חברות אירופיות, להבדיל, נוהגות לשלם דיבידנד שנתי או חצי-שנתי. ישנן חברות מסוימות שנוהגות לשלם דיבידנד חודשי.

שלישית, אני מבינה שיום האיקס הוא ה-30 בנובמבר, ואילו יום התשלום הוא ה-1 בדצמבר. כלומר, מניות של קוקה קולה שיירכשו ביום האיקס או אחריו (30 ונובמבר ואילך), לא תהיינה זכאיות לקבל את הדיבידנד הרבעוני שיחולק ב-1 בדצמבר. מניות של קוקה קולה שיימכרו עד יום האיקס לא תהיינה זכאיות לדיבידנד.

שימו לב: מההכרזה עצמה אי אפשר ללמוד מהי תשואת הדיבידנד של המניה. הסיבה לכך היא שהחברה אינה שולטת בתשואת הדיבידנד שלה.

תשואת הדיבידנד היא יחס המתקבל מחלוקת סכום הדיבידנד למניה (שבשליטת החברה) במחיר השוק של המניה (שמצוי כאמור ב”שליטת” השוק).

קחו לדוגמה חברה שמחלקת דיבידנד שנתי של 1$. אם מחיר השוק שלה הוא 10$ למניה, תשואת הדיבידנד שלה תהיה 1/10, או 10%. אם מחיר המניה הוא 20$, תשואת הדיבידנד תהיה 1/20 כלומר 5%.

מכאן שתשואת הדיבידנד משתנה מדי יום, בהתאם לשינויים במחיר המניה בשוק. כאשר מחיר השוק של המניה עולה – תשואת הדיבידנד יורדת. כאשר מחיר השוק של המניה יורד – תשואת הדיבידנד עולה.

“מפולת” במחירי המניות, לפיכך, מהווה הזדמנות עבור משקיעי הדיבידנד “לנעול” תשואת דיבידנד גבוהה יותר במחיר נמוך יותר.

בדוגמה לעיל, קוקה קולה מחלקת היום דיבידנד רבעוני של 0.41$, כלומר, דיבידנד שנתי של 1.64$ למניה. מחיר השוק של מניית קוקה קולה נכון להיום הוא 52.67$, ומכאן שתשואת הדיבידנד היא 1.64/52.67 = 3.11%.

במרץ האחרון, בעיצומה של מפולת הקורונה, מחירה של מניית קוקה קולה הידרדר ל-37.56$. מי שרכש את המניה בתקופה זו “נעל” למעשה תשואת דיבידנד של 1.64/37.56 = 4.44%.

איך לבחור מניות דיבידנד?

כעת כשאנחנו חמושים בידע, הפיתוי הראשוני הוא להסתער על המניות שמניבות את תשואת הדיבידנד הגבוהה ביותר.

הרי תיאורטית, אם אני יכולה לאתר חברות שהשקעה בהן תניב תשואת דיבידנד של 10% ומעלה, אני יכולה לייצר הכנסה פסיבית נאה מאד עם חיסכון נמוך מאד.

הצרה היא שבעולם הפיננסי אין ארוחות חינם. תשואת דיבידנד של 10% — פי 6 מתשואת הדיבידנד הנוכחית של מדד ה-S&P 500 – מאותתת על כך שהדיבידנד עצמו בסיכון. תשואה כזו היא לא פעם פועל יוצא של צניחה חדה במחיר המניה, שנובעת בתורה מחולשה פיננסית של החברה שעשויה להעיד על כך שלחברה אין יכולת לכסות את תשלומי הדיבידנד לאורך זמן.

לכן, כשאנו מתלבטים באיזו מניה להשקיע, חשוב לקחת בחשבון קריטריונים נוספים מעבר לתשואת הדיבידנד לבדה.

כזכור, מטרתנו כאן פשוטה: ליצור תזרים מזומנים יציב ואמין, שיצמח באופן עקבי וריאלי (מעבר לשיעור האינפלציה) ללא קשר לזעזועים בשווקים, ושיכסה את צורכי המחייה שלנו מבלי שנידרש למכור ניירות ערך בכפוף לחסדיו של השוק.

תהליך סינון וליקוט המניות לתיק הדיבידנדים צריך, לפיכך, לשרת את המטרה הזו: האם הדיבידנד בטוח? האם החברה מסוגלת לכסות את התשלומים לאורך זמן? האם היא צפויה להגדיל את התשלום? האם המחיר שאנו משלמים עבור המניה הוגן?

נהרות שוצפים של דיו (וביטים) נשפכו על השאלה איך לבחור מניות. משקיעים שונים מאמצים אסטרטגיות שונות ומדדים שונים, ואין לי יומרות לסכם את התורה כולה מ-א’ ועד ת’.

יותר מזה: אני מנסה באופן מודע ומכוון להגביל את כמות המידע שאני צורכת ומנתחת. הספרות הפיננסית, כמו גם שנותיי בשוק ההון, שכנעו אותי שאין מתאם בין כמות ההשקעה בניתוח לבין ביצועיו של המשקיע.

משקיעי ערך מדופלמים בוודאי יחלקו עלי ויטענו שהמסננים שאני מציעה כאן פשוטים מדי, אולי אפילו פשטניים. לי זה לא משנה. אני מעדיפה להיצמד למספר מצומצם של “עקרונות על”, תוך הסתמכות על ידע וכלים שאחרים כבר פיתחו עבורי, כדי להפוך את תהליך הסינון והבחירה ליעיל ואפקטיבי.

כדי שמניה תיכנס לתיק הדיבידנדים שלי, עליה לצלוח את ארבעת המבחנים הבאים:

- לחברה יש מסורת של חלוקת דיבידנד לבעלי המניות, המתבטאת בהגדלה סדירה ורציפה של התשלומים.

- עוצמתה הפיננסית של החברה מאפשרת לה לחלק דיבידנד ולהגדילו מדי שנה.

- המניה נסחרת ברמת מחירים אטרקטיבית ואינה יקרה מדי.

- רכישת המניה תסייע לבזר את תיק ההשקעות באופן אפקטיבי.

אפרט.

1. מסורת של חלוקת דיבידנד והגדלתו

חלוקת דיבידנד

תנאי הסף הבסיסי כדי להיכלל בתיק הוא שהחברה תחלק חלק מרווחיה לבעלי המניות כדיבידנד.

חברה שאינה מחלקת דיבידנד לא תיכלל בתיק ההשקעות, לא משנה עד כמה אטרקטיבי פוטנציאל הצמיחה שלה.

זה אומר, בין היתר, שאני לא משקיעה באמאזון, טסלה, גוגל, פייסבוק, פייפאל, סקוור, טוויטר, מודרנה, או כל חברה שבוחרת להשקיע מחדש את רווחיה בעסק לטובת הגדלת פוטנציאל הצמיחה. מבחינתי, החברה חייבת לשלם תשלומים סדירים כדי שאחזיק אותה. רווחי הון צבורים לא נחשבים בעיני להכנסה לצורך העניין.

כדי לבדוק אם חברה מחלקת דיבידנד או לא, נזין את פרטיה ב-Yahoo Finance. תשואת הדיבידנד של החברה תופיע בסמוך לשדה Forward Dividend and Yield. אם מופיע N/A, פירוש הדבר שהחברה לא מחלקת דיבידנד.

ראו את ההבדלים בין מניית צמיחה (פייפאל), שאינה משלמת דיבידנד, למניית דיבידנד (מקדונלד’ס) שתשואתה 2.41%:

תשואת הדיבידנד צריכה להיות גבוהה משל מדד ה-S&P 500 בכללותו (שאחרת, הייתי יכולה להסתפק ברכישת קרן סל על המדד (כמו SPY או VOO) ולהינות מתשלומי הדיבידנד הרבעוניים שלה).

נכון להיום, תשואת הדיבידנד של המדד היא 1.60%. ספציפית, אני לא אשקיע במניה שתשואת הדיבידנד שלה נמוכה מ-2%. בעתיד, אני צופה שלא אשקיע במניות שתשואתן נמוכה מ-3%.*

(*) הערה: בישראל נהוג מס דיבידנדים בשיעור 25%. המס הזה נוגס באופן ישיר בתשואת הדיבידנד. לכן, כדי לחשב את תשואת הדיבידנד נטו, יש לכפול ב-0.75. כלומר: מנייה שמשלמת דיבידנד של 4%, תניב למעשה 4*0.75 = 3% בלבד.

אני לא משקיעה בחברות שתשואת הדיבידנד שלהן נמוכה מאד, אף על פי שאני מכירה בכך שפוטנציאל הצמיחה של החברות הללו גבוה. זה “טרייד אוף” שקיבלתי, בשים לב למצבי ולנסיבותי האישיות, ויש רבים שיחלקו עלי כאן.

מסיבה זו, בין השאר, אני לא משקיעה בחברות כמו ויזה (0.63%), מאסטרקרד (0.50%), אפל (0.70%) או אנווידיה (0.12%) ברמות המחירים הנוכחיות, וזאת למרות שמדובר בחברות איכותיות מאד עם פוטנציאל צמיחה גבוה.

הגדלת דיבידנד

חלוקת הדיבידנד היא תנאי הכרחי, אבל לא מספיק, כדי שארכוש את המניה.

מעבר לחלוקת הדיבידנד, אני דורשת שהחברה תאמץ ותיישם מדיניות של הגדלה סדירה של תשלומי הדיבידנד. הגדלת הדיבידנד מבטיחה שתזרים ההכנסה הפסיבית יצמח משנה לשנה.

יצרנית מטוסי הקרב לוקהיד מרטין, למשל, מגדילה את הדיבידנד שהיא מחלקת “כמו שעון” כבר 19 שנים ברציפות:

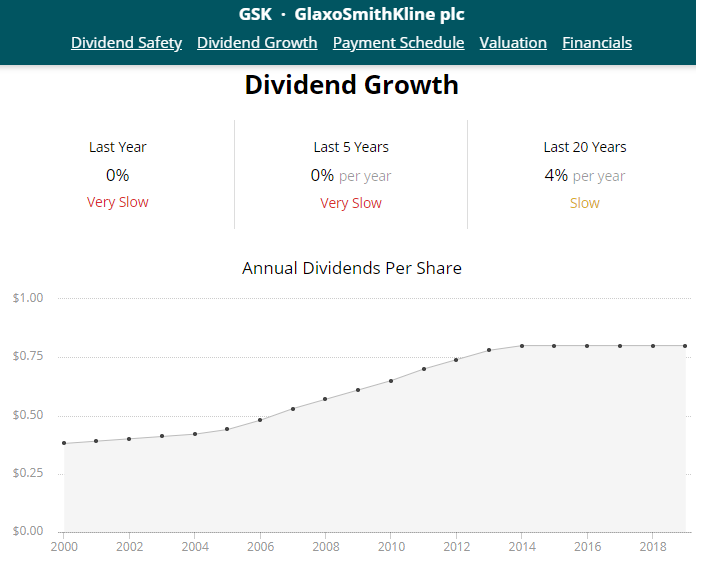

להבדיל, חברת הפארמה הבריטית גלקסו סמית’ קליין לא הגדילה את תשלומי הדיבידנד שלה כבר שנים, אף על פי שהיא ממשיכה לחלק דיבידנד ברציפות:

לעומתן, ג’נרל אלקטריק “מתהדרת” בהיסטוריית דיבידנד רעועה מאד, כשהיא מעלה, מקפיאה, מקטינה ומבטלת את הדיבידנד שלה לסירוגין:

אניח לכם להסיק איזו מבין הנ”ל היא ההשקעה העדיפה מנקודת המבט של משקיע הדיבידנד.

בעיני, רקורד של 5 שנות הגדלה רצופות של תשלום הדיבידנד מהווה אינדיקציה לכך שהחברה מחויבת למדיניות כזו.

נכון — איש אינו יכול לחזות את העתיד. כל חברה יכולה להקטין, להקפיא או לבטל את הדיבידנד שלה בכל עת. ועדיין, העבר טומן בחובו רמזים לעתיד, ורקורד מוכח של הגדלת דיבידנדים על פני תקופה ארוכה מרמז לכך שמצבה הפיננסי של החברה היה ועודנו איתן מספיק כדי שתוכל להמשיך להגדיל את התשלומים לאורך זמן.

איך אפשר לאתר מניות שעונות לקריטריונים הללו מבין אלפי המניות השונות הנסחרות בבורסה?

הפתרון הוא לעמוד על כתפי נפילים.

האתר Dripinvesting מרכז באופן נוח מאות חברות בעלות מסורת של חלוקה והגדלה של תשלומי הדיבידנד.

באתר מנוהלות שלוש רשימות רלוונטיות:

- Dividend Challengers – חברות שהגדילו את תשלום הדיבידנד על פני תקופה של 5 עד 9 שנים ברציפות;

- Dividend Contenders – חברות שהגדילו את הדיבידנד על פני תקופה של 10 עד 24 שנים ברציפות;

- Dividend Champions, חברות שהגדילו את תשלום הדיבידנד על פני יותר מ-25 שנים ברציפות.

(קישור לרשימות בקובץ אקסל ובקובץ )

קבוצה נוספת היא ה-Dividend Kings – מועדון אקסקלוסיבי של חברות שהגדילו את הדיבידנד שהן מחלקות למעלה מ-50 שנים ברציפות (לדוגמה: קוקה קולה, ג’ונסון אנד ג’ונסון וקולגייט-פלמוליב).

ככלל, אעדיף שלא להשקיע בחברות שאינן מנויות ברשימות הללו.

קצב צמיחת הדיבידנד

בנוסף לעצם ההגדלה, יש חשיבות גם לקצב צמיחת הדיבידנד (Dividend Growth Rate).

קצב צמיחתהדיבידנד צריך להיות סביר בהתחשב בתשואת הדיבידנד של החברה. עבור מניות שמניבות תשואת דיבידנד גבוהה, קצב צמיחה של 3% או 4% בשנה יהיה סביר. אם תשואת הדיבידנד נמוכה (נניח, 2% ומטה), אצפה לקבל פיצוי בדמות קצב צמיחה של 9% ומעלה.

כלל אצבע מועיל בהקשר הזה מכונה Chowder Number: מצרפים את תשואת הדיבידנד הנוכחית לקצב צמיחת הדיבידנד הממוצע ב-5 השנים האחרונות. ככלל, אעדיף להשקיע בחברות ש”מספר הצ’אודר” שלהן הוא לפחות 11.

דוגמה להמחשה: תשואת הדיבידנד של חברת פפסיקו עומדת על כ-3%. ב-5 השנים האחרונות היא הגדילה את הדיבידנד שלה בשיעור של 8% בשנה בממוצע. 3+8 =11, ומכאן שהחברה עשויה להיות ראויה להשקעה.

להבדיל, תשואת הדיבידנד של חברת נסטלה היא 2.04%. ב-5 השנים האחרונות קצב צמיחת הדיבידנד עמד על 4% בלבד. 2+4 = 6, ומכאן שנסטלה פחות אטרקטיבית בעיני להשקעה.

(*) בחברות מענפים כלכליים מסוימים המתאפיינים בתשואה גבוה וצמיחה נמוכה, כמו ענף התשתיות (ספקי חשמל, גז ומים) או קרנות ריט (נדל”ן), אני מוכנה להסתפק ביחס צ’אודר של 8 בלבד.

משקיעים צעירים יוכלו להסתפק בתשואה נמוכה יותר, כל זמן שקצב צמיחת הדיבידנד גבוה יותר. משקיעים שכבר פרשו יעדיפו תשואה גבוהה יותר על פני קצב צמיחה. היופי הוא שכל משקיע יכול, מראש, לתפור את התיק למידותיו ולצרכיו המסוימים.

לסיכום נקודה זו, אני מחפשת חברות:

- שמחלקות דיבידנד;

- שתשואת הדיבידנד שלהן עולה על 2%;

- שהגדילו את תשלומי הדיבידנד לפחות 5 שנים ברציפות;

- שחיבור תשואת הדיבידנד + קצב צמיחתהדיבידנד ב-5 השנים האחרונות > 11%.

2. איתנות פיננסית

עם כל הכבוד לתרבות ולמסורת, לחברה צריכה להיות עוצמה פיננסית מספקת שתאפשר לה מלכתחילה לחלק דיבידנד ולהגדיל אותו מדי שנה.

עוצמה פיננסית היא פועל יוצא של שני מרכיבים:

- חוסן פיננסי – שמקרין על יציבות הדיבידנד

- רווחיות – שמקרינה על היכולת להגדיל את הדיבידנד

יש דרכים רבות להעריך כל אחת מהתכונות הללו. גם כאן, אני מעדיפה להסתייע בעבודה של אחרים, ולהתבסס על מספר מצומצם של פרמטרים בבואי להחליט אם להשקיע בחברה.

יחס חלוקה קטן מ-60% (למעט חריגים):

יחס החלוקה (Payout Ratio) מבטא איזה שיעור מרווחי החברה מחולק לבעלי המניות כדיבידנד. כדי לחשב אותו, נחלק את הדיבידנד למניה (DPS) ברווח למניה (EPS).

מיקרוסופט מחלקת דיבידנד למניה בסך 2.24$. הרווח למניה ב-12 החודשים האחרונים עומד על 6.20$. מכאן שיחס החלוקה של מיקרוסופט עומד על 2.24/6.20 = 36.1%. זהו יחס בריא מאד שמעיד על כך שלחברה יש מרחב תמרון רב המאפשר לה להגדיל את הדיבידנד בקלות בעתיד.

ככלל, נרצה להבטיח שהחברה תוכל להגדיל את הדיבידנד לאורך זמן. חלוקה של 100% מהרווחים כדיבידנד היא לא בת-קיימא. במצב כזה, די ב”שיהוק” קטן ברווחים בשנה נתונה כדי להביא לכך שהחברה לא תוכל לחלק דיבידנד.

עבור רוב החברות יחס חלוקה נמוך מ-60% נחשב לחיובי – אבל זה לא “חקוק באבן”. ישנם ענפים כלכליים שונים שבהם יחס החלוקה נוטה להיות גבוה יותר, מבלי שהוא מאיים על יציבות הדיבידנד. זה המצב למשל עם קרנות ריט, שמחויבות על פי חוק ליחס חלוקה של 90%.

לכן, משקיעים רבים בוחנים, בנוסף ליחס החלוקה מהרווחים, גם מהו יחס החלוקה מתזרים המזומנים החופשי של החברה. שלא כמו רווח למניה, תזרים מזומנים חופשי הוא פרמטר המודד את התזרים שהחברה מייצרת בניכוי הוצאות והשקעות חיוניות להמשך פעילותה. החברות הבטוחות ביותר הן אלה שמצליחות “לכסות” את תשלומי הדיבידנד באמצעות תזרים המזומנים החופשי.

יציבות הדיבידנד – דירוג של מעל 60 באתר Simply Safe Dividends:

הכלי המרכזי שאני נעזרת בו לצורך הערכת יציבות הדיבידנד הוא פורטל SimplySafeDividends.

האתר הזה משקלל פרמטרים שונים (לרבות יחסי חלוקה, רמות חוב, ביצועי המניה במשבר 2008, רצף חלוקת דיבידנד, צמיחה ברווחים ובמכירות) כדי להעריך את יציבות הדיבידנד של מאות מניות שונות.

האתר מקצה לכל חברה מדורגת ניקוד הנע בין 1 ל-99. ככל שהניקוד גבוה יותר, כך להערכת SSD יש סיכוי נמוך יותר שהדיבידנד יקוצץ. ככלל, אני מעדיפה להימנע מהשקעה בחברות שציונן ב-SSD נופל מ-60.

דירוג אשראי BBB- ומעלה:

דירוג החוב של החברה הוא “פרוקסי” טוב להערכת איתנותה הפיננסית.

חברות דירוג האשראי (מודיז, פיץ’, סטנדרט אנד פור) מעריכות מהו הסיכון שהחברות מושא הדירוג לא תוכלנה לעמוד בהחזרי החוב שלהם. דירוג האשראי מבטא את מידת הסיכון הכרוך ברכישת אגרות חוב של החברה, אבל גם אלה מאיתנו שרוכשים מניות של החברה יכולים להסתייע בו. ככל שהדירוג של החברה גבוה יותר, כך חוסנה הפיננסי של החברה חזק יותר, והסיכוי שלה להיקלע לחדלות פירעון – נמוך יותר.

| מודי’ז | סטנדרט אנד פור | פיץ’ | משמעות |

| Aaa | AAA | AAA | לחברה יכולת גבוהה במיוחד לעמוד בהתחייבויותיה. |

| Aa1 | AA+ | AA+ | לחברה יכולה גבוהה מאוד לעמוד בהתחייבויותיה. |

| Aa2 | AA | AA | |

| Aa3 | AA- | AA- | |

| A1 | A+ | A+ | לחברה יכולת גבוהה לעמוד בהתחייבויותיה, אולם היא רגישה יותר לשינויים בתנאים הכלכליים לעומת חברות בדירוג גבוה יותר. |

| A2 | A | A | |

| A3 | A- | A- | |

| Baa1 | BBB+ | BBB+ | לחברה יכולת סבירה לעמוד בהתחייבויותיה, אולם שינויים בנסיבות הכלכליות עשויים לפגוע ביכולתה זו. |

| Baa2 | BBB | BBB | |

| Baa3 | BBB- | BBB- | |

| Ba1 | BB+ | BB+ | בעוד שהחברה פחות פגיעה ביחס לחברות מדירוג נמוך יותר, היא חשופה לאי-ודאות משמעותית שעלול לפגוע ביכולתה לעמוד בהתחייבויותיה בעתיד. |

| Ba2 | BB | BB | |

| Ba3 | BB- | BB- | |

| B1 | B+ | B+ | החברה פגיעה יותר בהשוואה לחברות מדירוג גבוה יותר. שינוי בתנאים הכלכליים צפוי לפגוע ביכולתה לעמוד בהתחייבויותיה. |

| B2 | B | B | |

| B3 | B- | B- | |

| Caa | CCC | CCC | החברה פגיעה כעת, וזקוקה לתנאים כלכליים חיוביים על מנת שתוכל לעמוד בהתחייבויותיה. |

| Ca | CC | CC | החברה פגיעה מאד כעת, וזקוקה לתנאים כלכליים חיוביים על מנת שתוכל לעמוד בהתחייבויותיה. |

| C | C | החברה פגיעה מאד עד כדי חוסר יכולת לעמוד בהתחייבויותיה. דירוג זה ניתן לחברות הנקלעות לחדלות פירעון. | |

| C | D | D | החברה לא עמדה בהתחייבויותיה הפיננסיות במועדן. |

אני משקיעה אך ורק בחברות בדירוג השקעה (BBB- ומעלה). חברות בדירוג נמוך יותר, המקביל לדירוג “זבל”, הן חברות ספקולטיביות המצויות בסיכון גבוה לחדלות פירעון, וזה סיכון שאני לא מעוניינת לקחת.

יחס מינוף קטן מ-0.5:

חברות מממנות את פעילותן דרך גיוס חוב (נטילת הלוואות והנפקת אגרות חוב), גיוס הון (הנפקת מניות) ושימוש בתזרים המזומנים שלהן.

יחס המינוף מלמד על מבנה ההון של החברה: מהו היחס בין הונה העצמי של החברה לחוב שהיא נוטלת? היחס הזה מתקבל דרך חלוקת החוב של החברה בהונה העצמי. בפשטות — הוא בוחן עד כמה החברה תלויה בכסף של אחרים למימון פעילותה השוטפת.

מינוף יכול כמובן להאיץ את צמיחתה של החברה ולהגדיל את התשואה על ההון, אבל חובות כבדים עלולים להכביד על משאבי החברה ולהחליש אותה מבחינה פיננסית. ככל שיחס המינוף של החברה גבוה יותר, כך אפשר לומר שהסיכון בהשקעה בחברה גבוה יותר. החברה עצמה עלולה להיות תנודתית יותר, במיוחד בתרחישים של מחנק אשראי ועליית ריבית. חשבו על כך: אם רוב תזרים המזומנים של החברה משועבד לטובת החזר חובות ותשלומי ריבית, היא תתקשה להחזיר ערך לבעלי המניות בדמות תשלומי דיבידנד.

ככלל, הייתי מעדיפה לראות יחס מינוף נמוך מ-0.5 בחברות שאני משקיעה בהן, לצד כמובן דירוג אשראי גבוה ותזרים מזומנים חזק. יחס מינוף של 0.8 ומעלה ייחשב לגרוע.

חשוב לזכור שבענפים כלכליים נהוג יחס מינוף שונה. בענפים עתירי הון, כמו תשתיות ותקשורת, חוב משמש למימון פרויקטים גדולים בטווח הארוך. בענפים אחרים – כמו ביטוח או מוצרי צריכה – יחס המינוף לרוב יהיה נמוך יותר. לכן, חשוב תמיד להשוות “תפוחים לתפוחים”.

צמיחה עקבית ברווח למניה:

דיבידנד מחולק מתוך רווחי החברה. אם החברה חווה דעיכה ממושכת ברווחיה עד כדי הפסדים, היא עלולה להיאלץ להקפיא, להקטין ואף לבטל את הדיבידנד כליל.

לכן, הגדלה עקבית ורציפה של ההכנסות ושל שורת הרווח היא פרמטר חשוב עבורי. ספציפית, אני רוצה לראות צמיחה ברווח למניה (EPS – נתון המתקבל מחלוקת רווחי החברה בהון המניות שלה) על פני תקופה של 5 עד 10 שנים. אני מוכנה “לספוג” שנה אחת של ירידה ברווחיות ככל שבשנה שלאחר מכן החברה חוזרת להגדיל את רווחיה.

צמיחה עקבית בתזרים המזומנים החופשי של החברה:

הכנסות ורווחים הם מושגים חשבונאיים שניתנים למניפולציה. לכן, חשוב לא פחות לבחון את תזרים המזומנים של החברה – התזרים שנותר בידי החברה בניכוי כל ההוצאות וההשקעות שהוציאה כדי להמשיך לפעול.

את התזרים הזה מחלקים בהון המניות של החברה כדי לקבל את תזרים המזומנים החופשי למניה (FCF per share).

חברות איכותיות נוטות להגדיל את התזרים החופשי לאורך זמן. ככלל, אני מעדיפה להשקיע בחברות שתזרים המזומנים החופשי שלה היה חיובי בכל אחת מעשר השנים האחרונות.

יתרון תחרותי:

בימי הביניים, חפיר היה מכשול הנדסי שנועד להגן על המבצר מפני פולשים. חפיר כלכלי, להבדיל, מתייחס ליתרון תחרותי ממושך שהחברה נהנית ממנו, ומקשה על כניסת מתחרים חדשים לשוק. אני רוצה להשקיע בחברות שנהנות מיתרון כזה.

הדוגמאות ליתרונות תחרותיים רבות ומגונות, וכוללות בין היתר חסמי כניסה פיננסיים או רגולטוריים (לדוגמה: נסו להקים חברת רכבות חדשה); מיתוג הצרוב היטב בתודעה הצרכנית (לדוגמה: קוקה קולה); כלכלת גודל המאפשרת לדרוס מתחרים קטנים (לדוגמה: וולמרט); עלויות החלפה גבוהות (בנקים, חברות טכנולוגיה) והגנות ממושכת על קניין רוחני (לדוגמה: חברות תרופות).

Morningstar מדרג חברות שונות בהתאם ליתרון התחרותי שלהן. הפורטל מקנה דירוג “חפיר רחב” לחברות עם יתרון תחרותי שלהערכת האנליסטים יישמר 20 שנה ומעלה, ו”חפיר צר” לחברות עם יתרון תחרותי שלהערכתם יישמר 10 שנים. ככלל, קיומו של יתרון תחרותי הוא אינדיקציה משמעותית לחוסנה של החברה בטווח הארוך ולכן אעדיף להשקיע בחברות עם “חפיר צר” לכל הפחות.

מגמת קיטון בהון המניות:

חברות רבות נוהגות לבצע רכישה חוזרת (buybacks) של מניותיהן הנסחרות בשוק החופשי ו”להרדים” אותן, באופן שמקטין את הון המניות המונפק של החברה. כבעלת מניות, מהלך כזה משרת אותי היטב, מכיוון שפירוש הדבר שכעת רווחי החברה “מתפזרים” על מספר קטן יותר של מניות, מה שמגדיל הן את הרווח למניה והן את הדיבידנד למניה. מגמה של קיטון הדרגתי בהון המניות היא לפיכך פרמטר שמלמד על מחויבותה של ההנהלה להחזיר ערך לבעלי המניות.

תשואה על ההון מעל 15%:

תשואה על ההון (Return on Equity או ROE) היא אבן בוחן נוספת להערכת הרווחיות של החברה. התשואה על ההון מתקבלת על ידי חלוקת הרווח הנקי של החברה בהון העצמי של החברה. ככל שהתשואה על ההון גבוהה יותר, כך ניתן לומר שהחברה מקצה את הונם של בעלי המניות בצורה יעילה יותר כדי לייצר עבורם תשואה. תשואה על ההון של 15% ומעלה נחשבת בעיני לחיובית.

שווי שוק מעל 2 מיליארד דולר:

היסטורית, חברות בעלות שווי שוק קטן נוטות להיות תנודתיות יותר מחברות בעלות שווי שוק גדול. ככל שהחברה גדולה יותר, כך יש יותר משקיעים שקונים ומוכרים את מניותיה, מה שתורם לסחירות המניה.

לכן, ככלל, אני משקיעה בחברות בעלות שווי שוק של 2 מיליארד דולר (Mid-Caps) ומעלה.

בטא נמוכה מ-1:

בטא היא פרמטר שבוחר את תנודתיות מחיר המניה ביחס לשוק. בהגדרה, לשוק יש בטא של 1.0. מניה שמחירה תנודתי מאד (למשל, בשל יחס מינוף גבוה) תהיה בעלת בטא גבוהה מ-1.0. מניה שתנודתיותה נמוכה למדי תהיה בעלת בטא נמוכה מ-1.0. אף על פי שאני ממוקדת בעיקר בהכנסה מהתיק, אני רוצה להבטיח שהתיק בכללותו לא יהיה תנודתי יותר מתיק השוק, ובוחרת מניות בהתאם.

מבחן ילד בן 10:

לבסוף, אני מנסה לכתוב לעצמי בכמה מילים את “הסיפור” של החברה – מה היא עושה, איך היא מרוויחה, והאם ומדוע היא צפויה להמשיך להרוויח בעתיד. המטרה היא לנסח את זה בפשטות, ברמה שילד בכיתה ה’ יוכל להבין מבלי להשתעמם. אם אני לא מצליחה לעשות את זה, אני לא משקיעה בחברה.

3. תמחור אטרקטיבי

חברה עשויה להנות מעוצמה פיננסית וממסורת ארוכת שנים של חלוקת דיבידנד והגדלתו. אבל כמשקיעים, עלינו להידרש גם לתג המחיר שהשוק מייחס למניותיה.

נקודת המוצא היא שמחיר השוק של החברה בבורסה לא משקף בהכרח את השווי ההוגן שלה.

אנלוגיה פשוטה מעולם הנדל”ן תסייע להבהיר זאת.

ביד 2 מוצעת עכשיו דירת שלושה חדרים במרכז פתח תקווה תמורת 1.5 מיליון ₪. זהו מחיר השוק שלה. האם מחיר השוק הזה באמת משקף את השווי ההוגן של הנכס?

אם הערך האינטרינזי של אותה דירת 3 חדרים בפתח תקווה נמוך מ-1.5 מיליון ₪, אזי נוכל לומר שמחיר השוק יקר/בועתי, והעסקה לא משתלמת. לעומת זאת, אם מחיר השוק שווה או נמוך מהערך האינטרינזי של הנכס, אז זו עסקה משתלמת. שמאי מקרקעין אמורים לסייע לנו, בין היתר, להבין אם מחיר השוק זול או יקר ביחס לשווי ההוגן של הנכס.

אותו עיקרון קיים בשוק ההון. לכל חברה, על מכלול עסקיה, מוצריה, נכסיה ולקוחותיה, יש ערך אינטרינזי, מובחן מהמחיר שבה היא נסחרת בשוק. זה לא ערך שאפשר למדוד באופן מדויק, שכן לא מדובר בתכונה פיזית, אלא בהערכה מבוססת עובדות.

מחיר השוק של החברה, להבדיל, ידוע באופן מדויק. הוא משתנה מרגע לרגע במהלך המסחר בבורסה, מהר הרבה יותר מעולם הנדל”ן. אבל העובדה שמחיר השוק משתנה אין פירושה שהשווי ההוגן משתנה באותו קצב. מכאן שיתכנו פערים בין מחיר השוק לשווי ההוגן.

הדרך היחידה לדעת אם החברה יקרה או זולה היא להשוות את מחיר השוק שלה לשווי ההוגן שלה. מחיר השוק לבדו לא אומר לנו יותר מדי. העובדה שמניה A נסחרת סביב 20$ ומניה B נסחרת סביב 50$ לא אומרת שמניה A זולה ממניה B. בדומה, מניה שצנחה משיא של כל הזמנים איננה בהכרח זולה. מניה שזינקה לשיאים חדשים איננה בהכרח יקרה.

אני משתדלת להשקיע במניות שנסחרות בסמוך או מתחת לשווי ההוגן שלהן. זה חשוב, מפני שאם נשלם מחיר גבוה מדי עבור המניה, לא רק שתזרים הדיבידנד שלנו יהיה נמוך יותר (שהרי סכום הכסף שברשותנו יוכל לרכוש כמות קטנה יותר של מניות) אלא גם פוטנציאל עליית הערך של המנייה בעתיד יהיה מוגבל.

במילים אחרות, כשאנחנו רוכשים את המניה במחיר נמוך, אנחנו “נועלים” תשואת דיבידנד גבוהה יותר, ובמקביל מייצרים לעצמנו מרווח ביטחון מפני ירידות חדות במחיר. זו סיבה נוספת לא להיבהל ממפולות בשווקים, ולראות בהן הזדמנויות קנייה.

איך מעריכים שווי חברות? דרך אחת היא להירשם לתואר ראשון במימון, לקחת קורס יסוד אינטנסיבי בהיקף 16 נקודות זכות ולקרוא 4-3 ספרים עבי כרס שנכתבו בנושא.

דרך אחרת היא – שוב – לעמוד על כתפי נפילים.

במקרה שלי, אני מסתייעת בראש ובראשונה בשירות Fastgraph, שמאפשר המשגה חזותית מהירה של מחיר המניה לעומת נתונים היסטוריים שונים המשקפים את השווי ההוגן השל המניה.

לצורך הדוגמה, נשלוף את הגרף העדכני של מניית פייזר.

הקו השחור מייצג את מחיר המניה. הקו הכתום מייצג את נוסחת השווי ההוגן שהמערכת בוחרת (במקרה זה – מכפיל הרווח ההיסטורי של השוק כולו, שעומד על 15). האזור המוצלל בירוק כהה מייצג את רווחי החברה, ואילו האזור המוצלל בירוק בהיר מייצג את הדיבידנדים שחולקו מאותם רווחים.

נחלק את מחיר המניה ($36.70) ביחס שבין מכפיל הרווח של פייזר למכפיל הרווח ההיסטורי של השוק (13.25/15) ונקבל 41.52$.

כלומר, לפי גישה זו, מחיר השוק של פייזר ($36.7) נמוך מהשווי ההוגן ($41.52) ולכן מניית פייזר עשויה להיות זולה. ניתן לראות זאת גם ויזואלית – הגרף השחור (מחיר השוק) נמצא מתחת לגרף הכתום (נוסחת השווי ההוגן).

Fastgraph מאפשר, בנוסף, להשוות את מחיר השוק הנוכחי של החברה למכפיל הרווח ההיסטורי שלה (הקו הכחול). מהגרף לעיל אנחנו לומדים שבעשר השנים האחרונות, משקיעים תמחרו את מניית פייזר פי 13.71 מרווחיה. המחיר הנוכחי משקף מכפיל רווח נמוך יותר (13.25), ולכן הגרף השחור נמצא מתחת לגרף הכחול.

נחלק את מחיר המניה (36.70) ביחס שבין מכפיל הרווח הנוכחי למכפיל הרווח ההיסטורי (13.25/13.71) ונקבל שווי הוגן של $37.99.

בנוסף ל-Fastgraph, אני נוהגת להשוות את תשואת הדיבידנד הנוכחית של החברה לתשואת הדיבידנד ההיסטורית שלה בחמש השנים האחרונות. ההנחה היא שבטווח הארוך, השוק יתמחר את החברה באופן שישמור את תשואת הדיבידנד שלה בטווח מסוים. ככל שתשואת הדיבידנד גבוהה יותר ביחס לתשואה הממוצעת, כך ניתן לומר שהחברה זולה יותר.

במקרה של פייזר, תשואת הדיבידנד הנוכחית היא 4.14%. תשואת הדיבידנד הממוצעת ב-5 השנים האחרונות היא 3.75%. נכפול את מחיר המניה ($36.70) ביחס שבין התשואה הנוכחית לתשואה ההיסטורית (3.75/4.14) ונקבל שווי הוגן של $40.52.

בנג’מין גרהם כתב ב”משקיע הנבון” שנכון לחשוב על השווי ההוגן כעל טווח, ולא כעל מחיר נקודתי. לכן, אל תיבהלו מכך שיש הערכות שונות לשווי הוגן. כשם ששמאי מקרקעין שונים, מקצועיים באותה מידה, עשויים להגיע לתוצאות שונות באשר לשווי ההוגן של הנכס, כך אנליסטים שונים יגיעו להערכות שונות לגבי השווי ההוגן של המניה.

זכרו שתמחור המניה הוא לא חזות הכלל, ויש לשקול אותו כנגד שאר המאפיינים שלה. ההשקעה האולטימטיבית מבחינת משקיע הדיבידנד היא שילוב של תשואת דיבידנד גבוהה וגם צמיחת דיבידנד מהירה וגם מחיר אטרקטיבי (נמוך מהשווי ההוגן של החברה):

לדאבוננו הזדמנויות כאלה, שמכילות את כל צלעות המשולש, נדירות יחסית. לכן, לעתים אין מנוס מלהתפשר על אחת מהצלעות, כל זמן ששתי הצלעות האחרות נוכחות במובהק.

כך, למשל, אם החברה מציעה תשואת דיבידנד גבוהה ונסחרת במחיר אטרקטיבי, אוכל להתפשר על קצב צמיחת דיבידנד איטי מהרצוי.

אם החברה מציעה תשואת דיבידנד גבוהה וקצב צמיחת דיבידנד גבוה – אוכל להתפשר גם על מחיר הגבוה במקצת מהשווי ההוגן שלה.

ואם החברה מציעה קצב צמיחת דיבידנד גבוה ומחיר אטרקטיבי, אוכל להתפשר על תשואת הדיבידנד נמוכה יחסית (אך לא נמוכה מ-2%).

4. פיזור הולם

הנחת היסוד שלי היא שתהליך בחירת המניות שלי אינו מושלם. אני מניחה, כאקסיומה, שבמעלה הדרך לפחות חלק מהחברות שאשקיע בהן יקצצו, יקפיאו ואולי אף יבטלו כליל את הדיבידנד שהן מחלקות.

כדי להגן על התזרים השוטף מפני הסיכון הזה, אני צריכה לוודא שתיק ההשקעות יכלול מספיק חברות כך שאם חברה אחת תבטל את הדיבידנד הפגיעה הכוללת בהכנסה הפסיבית תהיה שולית.

בפשטות, הרעיון הוא לא להחזיק את כל הביצים בסל אחד.

אם 100% מהתיק מושקע במניה אחת, איכותית ככל שתהיה, והחברה הזו חשופה לאירוע קיצון שפוגע אנושות ברווחיותה, תיק ההשקעות כולו יתרסק יחד עם התזרים ממנו.

זה סיכון שאני לא רוצה לקחת, ולכן אני בוחרת לפזר את ההשקעה על פני מספר חברות.

פיזור מאפשר להקטין את הסיכון הלא-סיסטמי בתיק, כלומר, סיכונים ייחודיים לחברות ספציפיות. פיזור הולם יביא לכך, שביצועיו של תיק ההשקעות תמיד יהיו טובים יותר בהשוואה לביצועי מניה הגרועה ביותר בתיק, ותמיד יהיו חלשים יותר בהשוואה לביצועי המניה הטובה ביותר בתיק.

במילים אחרות, פיזור מצמצם את מנעד התוצאות האפשריות.

כדי לפזר את התיק, אם כן, יש להשקיע ביותר ממניה אחת. שאלת המפתח היא כמה מניות להחזיק בתיק. התשובה לא טריוויאלית, מכיוון שיש כאן היבט של תועלת שולית פוחתת.

תזרים דיבידנד מתיק שמחזיק מניה אחת בלבד חשוף לסיכון של 100% (כלומר, אם אותה חברה מבטלת את הדיבידנד – 100% מהתזרים מתפוגג). תזרים מתיק שמחזיק שתי חברות חשוף לסיכון של 50%. שלוש חברות – 33%. ארבע חברות – 25%. חמש חברות – 10%. עשרים חברות – 5%. שלושים חברות – 3%.

עיניכם הרואות: צירוף חברה נוספת לתיק שמחזיק חברה אחת בלבד יפחית את הסיכון ב-50%. צירוף של עשר חברות לתיק שמחזיק עשרים חברות יפחית את הסיכון ב-2% בלבד. זוהי תועלת שולית פוחתת: מנקודה מסוימת, הוספה של חברות נוספות לתיק לא מוסיפה יתרון משמעותי לתיק.

באופן אישי, אני מעדיפה להחזיק כמות גדולה יחסית של מניות בתיק – לפחות 60 – במשקל שווה פחות או יותר, וכל זה מבלי להתפשר על המסננים שהצבתי לעיל. אני מגבילה את משקלה המרבי של כל חברה ל-4% מהתיק ול-5% מתזרים המזומנים.

יש כמובן משקיעי דיבידנד שמסתפקים בתיקים ריכוזיים בהרבה, אבל זה מה שמתאים לי ולסיבולת הסיכון שלי.

אני מכירה בכך שפיזור על פני מספר כה גדול של חברות מצריך סכום השקעה לא מבוטל (אחרת עמלות המסחר ינגסו בחלק משמעותי של התיק). משקיעים עם תיק קטן יותר יוכלו לשקול להסתייע בקרן סל מחלקת המחזיקה במניות דיבידנד (על כך בפוסט נפרד) כדי לחסוך את עמלות המסחר ולהשיג פיזור מיידי.

חשוב לא פחות לפזר על פני ענפים כלכליים שונים. רוב החברות מסווגות בהתאם לסטנדרט סיווג ענפי הקרוי GICS, המונה 11 ענפים מרכזיים: רפואה, תשתיות, נדל”ן, תקשורת, חומרי גלם, צריכה קבועה, צריכה מחזורית, טכנולוגיה, פיננסים, תעשייה ואנרגיה. פיזור ענפי מבטיח שאירוע שמשפיע לרעה על מגזר מסוים יבודד רק לחלק מינורי מהתיק. למשל: קריסה של מחיר הנפט עלולה לפגוע מאוד בחברות אנרגיה, ולכן תיק שמכיל 30 חברות אנרגיה לא יהיה מבוזר די הצורך. באופן אישי, אני מעדיפה להגביל את החשיפה לענף מסוים בתיק ל-20% לכל היותר.

המהדרין יפזרו גם על צירים נוספים: מניות עם תשואה גבוהה וצמיחה נמוכה, מניות עם תשואה נמוכה וצמיחה גבוהה, מניות בעלות שווי שוק קטן, בינוני וגדול ועוד.

ניהול תזרים הדיבידנדים

זמן קצר אחרי שנרכוש את המניות, נתחיל לקבל מהן תזרים הכנסה פסיבית בדמות כסף מזומן שיופיע בחשבון המסחר.

אפשר כמובן למשוך את הכסף הזה ולהשתמש בו לצורך מימון המחייה השוטפת.

אבל אם הזמן לצידנו, נוכל להשקיע מחדש את הדיבידנד שהתקבל ולרכוש באמצעותו מניות דיבידנד נוספות, שתשלמנה דיבידנדים נוספים, באופן שיסייע לגלגל את “כדור השלג” שמאפיין צמיחה אקספוננציאלית. זו ריבית דריבית: הכסף עושה כסף, והכסף שעושה הכסף עושה עוד כסף.

הצמיחה האקספוננציאלית של תזרים הדיבידנד מבוססת על שלושה רבדים:

- צמיחה אורגנית (כתוצאה מהחלטותיהן של החברות שרכשנו להגדיל את הדיבידנד המחולק מדי שנה)

- השקעה חוזרת של הדיבידנד (בניכוי מס) ורכישת מניות דיבידנד נוספות

- הזרמה של כספים חיצוניים לתיק מהחיסכון השוטף

אין חובה להשקיע את הדיבידנד דווקא במניות החברה שחילקה אותו. אעדיף תמיד להזרים כספים באופן סלקטיבי למניה שהתמחור שלה הוא האטרקטיבי ביותר. זה נכון בין אם מדובר בדיבידנד שהתקבל או בכספים ממקור חיצוני.

פרקטית — אני נותנת לדיבידנדים להצטבר בחשבון. בסוף כל רבעון התכנית היא להשקיע אותם, יחד עם כסף חדש שיתווסף לחשבון, בעשר החברות שנראות לי הזולות ביותר באותה עת.

מתי למכור מניות?

“תקופת ההחזקה המועדפת עלינו היא לנצח” – ו. באפט

השקעה במניות דיבידנד היא אסטרטגיית “קנה והחזק”. כשמה כן היא – אנחנו רוכשים מניות כדי להפיק מהן הכנסה פסיבית לשארית ימינו עלי אדמות. אין כאן כוונה לסחור למטרת רווח (לקנות במחיר נמוך ולמכור במחיר גבוה).

המטרה היא להשקיע במניות, ללקט מהן תשלומי דיבידנד, לרכוש באמצעותם מניות נוספות, ולקבל גם מהן תשלומי דיבידנד נוספים.

למרות זאת, לעתים אין מנוס מלסלק מניות סוררות מהתיק כדי להגן על יציבות התזרים. לכן, כשם שהגדרנו קריטריונים ברורים לקנייה, חשוב להגדיר קריטריונים שיקבעו אימתי נמכור מניות.

עבורי, המבחן ברור. כל זמן שהחברה ממשיכה להגדיל את הדיבידנד בשיעור מתקבל על הדעת, החברה תישאר בתיק. מניה שמשהה, מפחיתה או מבטלת את הדיבידנד – עפה מהתיק.

הסיבה פשוטה: חברה שלא מחלקת דיבידנד, או לא מגדילה דיבידנד, לא מתאימה לאסטרטגיית ההשקעה הזו.

בנוסף, אם יציבות הדיבידנד מתערערת, כך שדירוג המניה באתר Simply Safe Dividend נופל מתחת ל-40, אני צפויה להיפרד מהמניה לשלום.

מה לגבי התמחור? ובכן, אם מחיר המניה נעשה יקר מאד ביחס לשווי ההוגן (כפי שמשתקף ב-Fastgraph), ובנוסף משקל המניה בתיק חורג מ-4%, אחזיר אותה למשקלה המקורי בתיק על ידי מימוש חלק מהפוזיציה והשקעתו מחדש במניות דיבידנד זולות יותר.

מהלך כזה מאפשר לי להשיג כמה מטרות במקביל: להקטין את הסיכון בתיק (על ידי הקטנת הפוזיציה היקרה), להגדיל את הפיזור (על ידי הוספת פוזיציה חדשה), ולהגדיל את תזרים המזומנים מהתיק.

שימו לב: אני לא מוכרת מניות רק מפני שהן יקרות ביחס לשווי ההוגן שלהן, או רק מפני שמשקלן בתיק חורג מ-4%. שני התנאים צריכים להתקיים.

ניתוח מניה לדוגמה

בואו ננסה ליישם את הקריטריונים השונים על “דוגמה מהחיים”.

ניקח את Mondelez International, חברה אמריקנית שמניותיה נסחרות בבורסת ניו יורק תחת הסימול MDLZ.

סביר להניח שלא שמעתם על החברה הזו מעולם, אבל את המוצרים שלה אתם כנראה מכירים. מדובר בחברת מזון גדולה שעומדת, בין השאר, מאחורי המותגים אוראו, טובלרון, מילקה ושאר חטיפים ודברי מתיקה.

ננסה לבחון, בשלבים, האם החברה הזו עשויה להתאים לתיק ההשקעות שלי.

מבחן כיתה ה’ – איך החברה עושה כסף?

מונדלז מייצרת, משווקת ומוכרת חטיפים, ביסקוויטים, עוגיות, שוקולדים, מסטיקים, סוכריות ומשקאות בכל העולם. החברה מוכרת את החטיפים שלה לרשתות מזון, תחנות דלק, מפיצים גדולים וכו’. את המוצרים היא משווקת בעצמה, או באמצעות סוכנים עצמאיים. זו חברה מובילת שוק עם מותגים מוכרים ברחבי העולם.

מסורת של חלוקת דיבידנדים

האם החברה מחלקת דיבידנד? כן, מונדלז מחלקת דיבידנד רבעוני בסך $0.32 (תשלום שנתי של $1.26 למניה)

האם תשואת הדיבידנד גדולה מ-2%? כן, בקושי. מחיר השוק של מניית מונדלז עומד על $57.35. מכאן שתשואת הדיבידנד היא 1.26/57.35 = 2.20%.

האם החברה נוהגת להגדיל את הדיבידנד מדי שנה במשך יותר מ-5 שנים? כן. החברה אמנם הקפיאה את הדיבידנד בעקבות משבר 2008, ובשנת 2011 הפחיתה אותו. אולם ב-7 השנים האחרונות החברה מגדילה את הדיבידנד ברציפות. יש שיראו בכך תקופה קצרה מדי.

האם קצב הגדלת הדיבידנד הולם את תשואת הדיבידנד? קצב הגדלת הדיבידנד ב-5 השנים האחרונות עומד בממוצע על 13.45%. זהו שיעור צמיחה מהיר מאוד, שמפצה בעד התשואה הנמוכה יחסית. חיבור תשואת הדיבידנד הנוכחית (2.20%) יחד עם קצב צמיחת הדיבידנד (13.45%) נותן יחס צ’אודר בריא של 15.65% (מעל רף המינימום של 11%).

האם הדיבידנד בטוח?

האם יחס החלוקה בר קיימא? בהינתן תחזית המעמידה את רווחי החברה על $2.59 למניה (Forward EPS), ודיבידנד של $1.26 למניה, הרי שיחס החלוקה עומד על (1.26/2.59)= 48% — יחס בריא.

האם הדיבידנד מכוסה על ידי תזרים המזומנים החופשי? תזרים המזומנים החופשי למניה עומד על $2.48. כלומר, תזרים המזומנים החופשי מספיק כדי לכסות את תשלומי הדיבידנד ($1.26) של החברה לבעלי המניות שלה.

האם יחס המינוף נמוך מ-0.5? כן, יחס המינוף של החברה עומד על 0.41 בלבד – נמוך מאד בהשוואה לחברות מזון אחרות — מה שאומר שהחברה לא תלויה מאד בחוב כדי לממן את פעילותה.

האם החברה מציגה צמיחה עקבית ברווחים בשנים האחרונות? כן – כפי שיעיד הגרף הבא מאתר Simply Safe Dividends:

האם דירוג האשראי של החברה הוא ב”דירוג השקעה”? כן, פיץ’ וסטנדרט אנד פור מקצים לחברה דירוג BBB. מודי’ז דירגו אותה מעט גבוה יותר עם Baa1. המשמעות היא שהחברה יכולה לפרוע את חובותיה ויש סיכון נמוך לחדלות פירעון.

האם הדיבידנד בטוח לפי SimplySafeDividends? כן, האתר מקנה לחברה דירוג של 66 (Safe), שפירושו שהסיכוי שהחברה תקצץ בדיבידנד אינו סביר.

האם החברה נהנית מ”חפיר” כלכלי לפי מורנינגסטאר? כן, האנליסטים במורנינגסטאר סבורים שלחברה יש “חפיר רחב”, שפירושו שלחברה יש יתרונות תחרותיים שצפויים להישמר 20 שנה ויותר.

האם ישנה מגמת קיטון בהון המניות? כן, נראה שהחברה מבצעת רכישה חוזרת של מניותיה בשנים האחרונות.

האם שווי השוק של החברה עולה על 2 מיליארד דולר? כן, שווי השוק של החברה (הון המניות המונפק * מחיר המניה) עומד על 82 מיליארד דולר, מה שהופך אותה לחברת Large Cap – החברה ה-79 בגודלה במדד S&P 500.

האם הבטא נמוכה מ-1: כן, הבטא של החברה היא 0.85, שפירושה שככלל מחיר תנודתי פחות בהשוואה לתיק השוק.

האם החברה נסחרת במחיר אטרקטיבי?

מחיר השוק של מניית מונדלז עומד היום על 57.35 דולר.

ניתוח מהיר ב-Fastgraph מראה, שהחברה נסחרת במחיר גבוה מהשווי ההוגן שלה (הקו הכתום), וגבוה אף ממכפיל הרווח ההיסטורי שלה ב-10 השנים האחרונות (הקו הכחול).

תשואת הדיבידנד הנוכחית (2.20%) גבוהה רק במעט מתשואת הדיבידנד הממוצעת ב-5 השנים האחרונות (2.07%).

התשובה, לדאבון הלב, היא לא. המחיר כאן לא אטרקטיבי.

מסקנה

אם נחזור ל-“שילוש הקדוש” של תשואה, צמיחה ומחיר, נגלה שאף על פי שמונדלז היא חברה איכותית מאד, רק אחת משלוש הצלעות (צמיחה) מתקיימת כאן. החברה עשויה להיות מעניינת להשקעה במחיר נמוך יותר (מה שיוביל גם לעליית תשואת הדיבידנד), אבל בשלב זה היא יקרה מדי להשקעה.

סיכום

מטרת הפוסט הזה הייתה להדגים איך אני בוחרת מניות דיבידנד עבור תיק ההשקעות שלי לשם יצירת תזרים יציב של הכנסה פסיבית הצומחת לאורך זמן, במנותק ממצב רוחו ההפכפך של אדון שוק.

ניסיתי להראות שהסתמכות על מספר מצומצם של קריטריונים בסיסיים, לצד כלים שפיתחו אחרים, מאפשרת לי להפוך את תהליך הסינון לשיטתי ופשוט.

אם הגעתם עד כאן, אתם אמורים להיות מסוגלים להעריך, ולו באופן כללי, אם אסטרטגיית השקעה כזו מתאימה לכם.

שימו לב: אף על פי שמדובר באסטרטגיית השקעה פסיבית לטווח ארוך – כזו שמעודדת ומתגמלת סבלנות וחיסכון עקבי — היא בכל זאת מחייבת מעורבות גבוהה יותר מצד המשקיע. בנוסף, החשיפה למניות ספציפיות, להבדיל ממדדי שוק רחבים, מוסיפה ממד נוסף של סיכון לאסטרטגיה, שככלל פחות מתאים למשקיעים מתחילים נטולי ניסיון בשוק ההון.

לקריאה נוספת

הפוסט הזה הוא כמובן סקירה מבואית בלבד. להלן משאבים שיסייעו לכם להרחיב את ידיעותיכם בנושא:

ספרים:

משאבים נוספים

Seeking Alpha – פורטל פיננסי גדוש בכל טוב, עם קהילה גדולה של משקיעי דיבידנד וניתוחי עומק על חברות שונות. ראו במיוחד את הבלוג של חן אלעזר, ישראלי שמנהל תיק מניות דיבידנד מגיל צעיר.

Dripinvesting – ריכוז רשימות של מניות בעלות היסטוריה של הגדלת דיבידנד

Finviz.com – מסנן מניות חינמי עם הרבה מאוד נתונים פיננסיים רלוונטיים

Moning.co – מסנן ייעודי וחינמי למניות דיבידנד

דיבידעת – האתר הוותיק של דעת99, המנהל תיק דיבידנדים בשפת הקודש

Yahoo Finance – פורטל לניהול תיק השקעות וירטואלי עם מידע פיננסי מהימן

Simply Safe Dividends – פורטל המסייע להעריך את יציבותן של מניות דיבידנד (בתשלום, אך יש 14 ימי ניסיון בחינם).

Fastgraph – פורטל המסייע להעריך את שווי המניה (בתשלום).

ערוץ היוטוב של איאן לופוץ – בחור חביב ותזזיתי שמקדיש ערוץ יוטוב שלם לתיק הדיבידנדים שלו.

הודעה לפי סעיף 3(ב) לחוק הסדרת העיסוק בייעוץ השקעות, בשיווק השקעות ובניהול תיקי השקעות, תשנ”ה-1995: אני מחזיקה במניות פפסיקו (PEP), לוקהיד מרטין (LMT) ופייזר (PFE) ולכן אני בעלת עניין אישי בנושא כהגדרתו בחוק. אין לראות באמור לעיל המלצה לרכישת המניות הללו, או לביצוע פעולות כלשהן בניירות ערך כלשהם. המידע לעיל מוצג למטרות אינפורמטיביות וחינוכיות בלבד, ועל כן אין לראות בו ייעוץ או שיווק השקעות המתחשב בצרכיו ובנסיבותיו המיוחדים של כל אדם, או תחליף לייעוץ או שיווק כאמור. הונכם בסיכון.

הסולידית ממליצה

המידע במאמר זה מבוסס בין היתר על דעותיה האישיות של הכותבת כמשקיעה חובבת. מטרתו לספק מידע בסיסי וראשוני בלבד, ואין בו כדי להוות ייעוץ מקצועי מכל סוג, לרבות ייעוץ מס, ייעוץ פנסיוני, שיווק פנסיוני, ייעוץ משפטי, שיווק השקעות ו/או ייעוץ השקעות המתחשב בצרכיו המיוחדים של כל אדם, ו/או תחליף לייעוץ כאמור מטעם בעל הרישיון המתאים על פי דין. התייחסויות במאמר זה לניירות ערך ו/או נכסים דיגיטליים ו/או לביצועיהם, ככל שישנן, נועדו לצורך המחשה בלבד ואין בהן כדי להוות המלצת השקעה, הצעה לרכישה, ייעוץ לקנייה או מכירה, הבטחת תשואה או רווח ו/או הנעה לפעולה כלשהי בקשר עם אותם נכסים. הכותבת אינה אחראית לתוצאות השימוש ו/או היישום של האמור במידע ואין באמור בו משום התחייבות לנכונותו, דיוקו, עדכניותו, ו/או מידת התאמתו לנסיבותיו וצרכיו המסוימים של כל אדם. הקישורים המופיעים בעמודה "הסולידית ממליצה" הינם קישורי שותפים והכותבת מקבלת עמלה בגין לקוחות הנרשמים דרכם.

פוסט מרשים ומקיף. תודה!

ומה את חושבת לגבי תעודות סל המתמחות במניות דיוידנדים? האם כדאי לעומת השקעה ישירות במניות? יש המלצות?

זה עשוי להיות פתרון הולם עבור מי שלא מעוניין לבצע את התהליך המסוים של ליקוט מניות שתואר לעיל.

האם קיים פוסט מרכז בנושא? אלו תעודת סל שמתחמחות במניות דיבידנד קיימות? מה עקרונותיהן? פוסט בהחלט מקיף ומרשים!

אין עדיין. אני רואה שיש ביקוש רב לפוסט כזה אז אני אכתוב אותו.

מצטרף לבקשה

מצטרפת לבקשה.

יש הרבה קרנות סל שמאגדות מניות אריסטוקרטיות והמיקוד שלהן הוא כאמור בתשואת הדיבידנד.

אם תוכלי להשוות את הקרנות סל האלו לעומת בחירה ספציפית של מניות – אני אשמח… הרבה שואלים על זה

האם משקיע בקרן נאמנות או תעודת סל “תל דיב” כלשהיא, גם יהנה מתזרים פאסיבי של מזומנים לחשבונו (שקלול של כלל הדיבידנדים במדד) אחת לתקופה?

אשמח לדעת איזה קרנות סל ניתן לקנות ולשכוח … במודל ״שגר ושכח״ עם פיזור ותשואה לא פחות ממעולים

האם נכתב? אשמח לקישור

היי תודה על המידע:)

נכתב כבר פוסט בנושא?

https://www.hasolidit.com/%d7%93%d7%99%d7%91%d7%99%d7%93%d7%a0%d7%93-%d7%a7%d7%a8%d7%a0%d7%95%d7%aa-%d7%a1%d7%9c

היי,

קיים כבר פוסט כזה?

https://www.hasolidit.com/%d7%93%d7%99%d7%91%d7%99%d7%93%d7%a0%d7%93-%d7%a7%d7%a8%d7%a0%d7%95%d7%aa-%d7%a1%d7%9c

תעודות וקרנות שעוקבות אחרי מניות דיבידנד לא מבטיחות הגדלה או אחידות בתשלומים.

אתה יכול להסתכל על VYM, SPHD, VYMI יהיו חודשים שבהם ישלמו יותר ויהיו פחות. זה כי כי את הסלקציה לגבי המניות הן עושות , וזה לא תמיד מניות שאתה היית בוחר, וכמובן יש עמלות של הקרן עצמה ששוחקות מעט את התשואה

פוסט מצוין ומפורט, תודה!

לא הבנתי האם ההחלטה להשקיע בחברות דיבידנד כשהתיק גדול מספיק היא הטיה פסיכולוגית אישית (לא לשחוט תרנגולות) או שיש מאחריה הגיון פיננסי.

אני אישית מרגיש טוב יותר כשרוב התיק שלי מורכב מקרנות מחקות מדדים בשל פיזור הסיכון.

אף אחד לא מבטיח שמה שהיה הוא שיהיה, ולראיה מה שקרה לאחרונה לחברות ולסקטורים “חסונים” כמו נדל”ן מסחרי, חברות תעופה וקרוזים. לא ברור מתי ואם בכלל הם יחזרו לערכם הקודם

לעומת זאת מדדים כמו S&P500, NDX100 הראו חסינות יחסית והתאוששו מהר

שאלה 1) האם יש טעם בהשקעה בקרנות מחקות של מדדי דיבידנד (כמו תל-דיב בישראל)?

שאלה 2) אם יש לי תיק השקעות בבית השקעות ישראלי, מה יהיה המיסוי הכולל על דיבידנד של חברה כמו קוקה קולה? 25%? ז”א אם החברה תחלק 4% ייכנסו לי לחשבון 3% נטו?

תודה

עסקתי בזה בפוסט הקודם.

ההיגיון הפיננסי, לעניין אדם שמעוניין להתקיים מתיק ההשקעות שלו, הוא שחלק התשואה שנובע מדיבידנדים תנודתי פחות מחלק התשואה שנובע מרווחי הון. התנודתיות הנמוכה הזו מקרינה על ההיבט הפסיכולוגי. השקעה בשוק ההון, כפעולה אנושית, היא 80% פסיכולוגיה ורק 20% פיננסים.

1. לגבי מדד תל-דיב, הוא כולל את “המניות הגדולות במאגר אשר תשואת הדיבידנד השנתית המינימלית שלהן הינה 2% בשתיים מתוך שלוש השנים האחרונות”. כלומר, אין כאן התייחסות לצמיחת הדיבידנד, כך שהוא לא בר-השוואה לנאמר כאן. בנוסף, קרנות מחלקות בישראל נוטות להיות יקרות מאד.

2. על פי אמנת המס בין ישראל לארה”ב, מחברות אמריקניות מנוכה מס במקור בשיעור של 25%. כך שאם קוקה קולה תשלם לך דיבידנד ע”ס 1,000 דולר, ממשלת ארה”ב תנגוס 250 דולר כך שאתה תקבל 750 דולר בנטו.

שאלה בעניין המס:

האם מלבד המס של 25 אחוז שממשלת ארהב מנקה,

האם על ההפרש שנותר (750דולר בדוגמא) מס ההכנסה הישראלי ינקה עוד 25 אחוז מס ?

לא. לשם כך נועדה אמנת כפל המס בין ישראל וארה”ב. תושב ישראל המקבל דיבידנד מחברה תושבת ארה”ב ישלם 25% מס לממשלת ארה”ב. המס ינוכה במקור (כלומר, תקבלי את הדיבידנד נטו). לפי אמנת המס, לישראל יש “זכות מס שיורית”, אבל מס הדיבידנדים בישראל הוא 25%, ומכיוון ש 25 פחות 25 = 0, ישראל לא תגבה מס בנוסף. לכן חשוב לא להחזיק מניות אמריקניות בחשבונות ישראלים פטורים ממס!

להבדיל, ממניה של חברה תושבת קנדה המוחזקת בידי תושב ישראל, ינוכה במקור מס בשיעור 15% לממשלת קנדה, ומדינת ישראל תגבה את ההפרש (10%) כדי להשלים ל-25%.

בנושא הדיווח למס הכנסה… אם מדינת ישראל לא זאת שמנכה מהרווחי דיבידנד, אין צורך אז לדווח גם?יש צורך לדווח למס הכנסה רק בעת מכירת ני”ע?

תודה על הפוסט המפורט והמקיף.

אפשר הסבר על המשפט ״חשוב לא להחזיק מניות אמריקאיות בחשבון ישראלי פטור ממס ״ מה האלטרנטיבה? אם אדם רוצה מניה אמריקאית מסויימת?

להחזיק בחשבון שאינו פטור ממס

אז במידה ואני עוקב אחרי מדד סנופי בקרן השתלמות ופנסיה המס כבר מנוכה במקור?

תלוי איך מתבצעת העקיבה אחרי המדד בכלי שבחרת.

אם העקיבה מתבצעת באמצעות חוזים עתידיים אז מחירי החוזים מגלמים בתוכם “צפי דיבידנדים לאחר קיזוז מס של 30%” וכמובן ש-“צפי” זה לא “מציאות” ולכן צפויה להיות טעות עקיבה לאורך זמן (לפעמים לטובה ולפעמים לרעה).

אם הכלי הוא אמריקאי והעקיבה מתבצעת באמצעות אחזקה פיזית אז אתה תקבל את הדיבידנד וינוכה מחשבונך המיסוי הנדרש ל-IRS למרות היותו חשבון פטור בארץ.

אם הכלי אינו אמריקאי והעקיבה מתבצעת באמצעות אחזקה פיזית אז ה-IRS קיבלו את המס שלהם מהכלי עצמו לפי אמנת המס של ארה”ב עם המדינה שבה הכלי הוקם וזה יוסתר ממך.

מצטרף לשאלה עם עוד שאלה.

במידה וחברה ישראלית היא המחזיקה בתיק, האם ישולם 25% מס דיבידנד בארהב ואז כאשר אמשוך כסף מהחברה לבעלי המניות בה שוב ישולם מס דיבידנד בארץ ? מס דיבידנד על רווחים מדיבידנדים בחול ? תודה רבה

חברה ישראלית שמשקיעה במניות באופן פיזי (לא בצורה סינטטית דרך חוזים וכו’) תשלם מס ל-IRS לפי האמנה שזה כרגע 25%.

במשיכת כספים מהחברה חלים חוקי המס של ישראל ואין הבחנה בין מקור הכספים בהקשר זה כך שאם ישנה חובת תשלום מס על משיכת כספים באופן כללי אז היא תחול גם על משיכת הכספים הנ”ל.

dripinvesting.org

הקריטריונים המספריים והאופי המכני למדי של הבדיקה מרמזים שתהליך הברירה ניתן בקלות לאוטומציה, ומכאן שאהיה מופתע אם אין אתר שאפשר להזין לו את הקריטריונים הרצויים והוא יפלוט מניות שעומדות או קרובות ללעמוד בהן. מישהו מכיר אתר כזה?:)

אין אתר כזה

אני יכול לבנות אתר כזה

בניתי כזה עם פרמטרים של מורנינג סטאר פרמיום

אם אבנה אתר כזה, תשתמשו בו?

כמי שהיה מעורב בתהליך פרסום רשימת אלופות חדשה לאחר פטירתו בטרם עת של דויד פיש (המפרסם המקורי של רשימת האלופות שהסולידית קישרה אליה במאמר) אני יכול להעיד שבניית אתר כזה בעייתית בהרבה ממה שנראה לך במבט ראשון.

התחקות אחרי הגדלות דיבידנדים, פיצולים והתפצלויות היא משימה לא פשוטה בכלל עבור בן אנוש עם לוגיקה וללמד מחשב לעשות זאת מצריך יכולות על בכתיבת בינה מלאכותית.

הי. הרשימה של גסטין לאו מעודכנת על 3.9.21. זה לא היה בעבר…אתה יכול בבקשה לשים פה קישור לרשימת האלופות כפי שהיתה קיימת בעבר? מעודכנת? תודה רבה

אני לא יכול לפרסם כאן קישורים ללא אישור מפורש של בעלת הבית.

ניתן למצוא קישורים עדכניים אצלי בבלוג (קישור אליו קיים במאמר שפרסמה בעלת הבית).

מאד ממליץ על דיווידנד קינגס בתוך seeking alpha

נראה לי יהיה שווה הרבה

בשמחה זה יהיה מעולה בשתי דקות לקבל מניות דבידנד מדהימות זה קלאסה חבל על הזמן אני בטוח אשתמש מתי הוא עולה לאויר או שהוא כבר עלה אז אשמח אם תצרף לינק תודה

אם תמצא כזה אתר תשתף את כולם

1

מעניין מאוד. כתבת בפוסט שהשינוי נעשה בעקבות התנודתיות הרבה שהגיעה בשנה האחרונה. בעבר כתבת לא מעט שבזמן התנודתיות, מי שלא זקוק לכסף מיידי, עדיף שיחזיק חזק וייתן לסערה לחלוף. האם זה אומר שמבחינתך הגעת למנוחה ולנחלה מבחינה פיננסית ולכן האסטרטגיה הפאסיבית כבר לא מתאימה לך?

פשוט זוכר שבעבר התבטאת נגד השקעת דיבידנד.

2

איך היית מנתחת את קרנות הריט הישראליות במובן חלוקת הדיבידנד. אני מחזיק בריט1 שלפחות שנתיים אחרונות הגדילה או לפחות לא הקטינה את התשלומי דיבדנד.

יכול רק להגיב שמהבנתי את הפוסט, מרץ לא היה הסיבה לשינוי אלא הטריגר – היות ואז אפשר היה לעשות שינויים בתיק בדמי ניהול אבסולוטים נמוכים יותר ועם אירוע מס קטן יותר (או מגן מס).

לגבי שינוי אסטרטגיית ההשקעה – מאז שהתבטאה די בנחרצות נגד תיק דיבידנדים כבר היה עוד פוסט מתון יותר בעניין, כך שנראה שהייתה התחממות מסויימת לרעיון:) ככל הנראה כעת אימצה את הגישה של קודם להגדיל את התיק עם מדדים ואז לעבור לדיבידנדים.

אכן, התבטאתי בעבר נגד השקעה במניות דיבידנד. אז? בשונה מאחרים (*שיעול* ביטקוין *שיעול*) , אני לא מתייחסת לאופן שבו אני משקיעה את הכסף שלי כמעין “דת” שמחשקת אותי לעולמי עד. אם מישהו רואה בפוסט הזה כפירה בעיקר, אציע לו בידידות שלא להתייחס לתכנית ההשקעה שלו כאל מיטת סדום, ויותר כמסמך “נושם” שאמור להשתנות בהתאם לנסיבותיו האישיות של המשקיע. ספציפית, אני לא רואה שום פסול בשילוב בין השקעה בקרנות סל מוטות צמיחה להשקעה במניות מוטות הכנסה.

כאן אפשר למצוא את היסטוריית הדיבידנדים של ריט 1. זכור שמכיוון שמדובר בקרן ריט, שיעור המס על הדיבידנד יכול להגיע ל-48% ולכן לא הייתי מחזיקה את זה בחשבון פטור ממס.

אם נשמע שזה נאמר כביקורת, אז זו לא היתה הכוונה, אלא יותר תהייה.

האם ההשקעה בדיבידנד מבחינתך היא רק על חשבון הפלח המנייתי או שגם הפלח המנייתי כולו גדל על חשבון ההשקעות האג”ח הדפנסיביות? בלי להתייחס למספרים, רק לעקרון.

לגבי דיבידנד מריט1, האם יש לך טעות כתיב והכוונה בחשבון לא פטור ממס? כי אני מחזיק אותן בחשבון קרן השתלמות ולא שילמתי דיבידנד.

בעיני זה שאת גם משנה קצת את דעתך מראה על אמינות, כנות ויושר איטלקטואלי

יש גילוי נאות לגבי הביטוקיין?

איזה גילוי נאות אתה רוצה? לא מחזיקה, ואין לי כוונה להחזיק.

היי סולידית. יכולה לחדד בבקשה את המשפט האחרון כי הוא לא מובן לי. למה לא היית מחזיקה את ריט1 בקרן השתלמות למשל? זה לא יתרון להחזיק מניה עם מס דיבידנד גבוה בקופה פטורה ממס?

תודה לך

הניקוי מס הוא במקור אם אני לא טועה. ואז לא עוזר לך פטור המס

המיסוי במקור הוא רק על מניות של חברות זרות שבהן ישנו ניכוי מס במדינת המקור.

מצחיק שהיום את גם משקיעה בביטקוין ומצרה על כך שלא השקעת בזמן כתיבת התגובה הזאת.

פוסט מושקע מאוד. תודה רבה!

תודה רבה! פוסט מושקע מאוד (מתייחס אליו כאל מתנה ליום הולדתי שחל היום).

מרענן לשמוע ממך דעות כאלה, הן מרגישות טיפה סותרות לכל מה שלמדנו ממך עד היום בנוגע להשקעה פסיבית.

מוזר לשמוע אותך קוראת למחיר של מנייה כלשהי ״יקר״ או ״זול״ ביחס לשווי ההוגן – הייתי בטוח שכל הרעיון של השקעה פסיבית הוא שאין לנו יכולת לדעת מה המחיר הנכון של מנייה (או של השוק כולו, אם הוא ״גבוה״ או ״נמוך״) ושההערכה הכי טובה שאנחנו יכולים לקבל היא מחיר השוק הנוכחי של המנייה.

אשמח לשמוע אותך מתייחסת לקונפליקטים הללו 🙂

תיקון קטנטן: הכתובת של dripinvesting היא dripinvesting.org ולא dripinvesting.com

אני לא חושבת שיש סתירה מובהקת בין השקעה פסיבית בקרנות סל להשקעה פסיבית במניות דיבידנד. העקרונות הבסיסיים דומים, אפילו זהים.

1. פיזור רחב

2. השקעה לטווח ארוך מבוססת “קנה, החזק, המתן ואזן”

3. מיצוע שקלי (הזרמה קבועה של החיסכון לשוק המניות)

4. מינימום פעולות מסחר ועמלות

5. הימנעות מנסיון לקצור רווחי הון קצרי טווח

אכן, הטקטיקה שונה, וכך גם הקשב שנדרש מהמשקיע. הנקודה שלי היא שיש הרבה דרכים לרומא, ואין פסול בשילוב בין אסטרטגיית צמיחה עם אסטרטגיית הכנסה.

אסטרטגיות השקעה אינן דת.

אולי הדרך לרומא היא גם דרך ניתוח טכני?

יש עוד ספר מאוד מומלץ בנושא בשם:

The Single Best Investment

יישר כוח

נשמע רעיון טוב אבל יש לי שאלה. יש באמת חברה שיכולה להגדיל את הדוידנד שלה כל הזמן? הרי ככה הוא יגיע עד אין-סןף. קשה לי להאמין בזה. לדעתי הגדלת הדוידנד חייבת להעצר באיזה שלב ולדעתי גם לרדת.

האם אתה חושב שיש גבול עליון לכמות הכסף שחברה כלשהי יכולה להרוויח?

אם כן אז אני מאתגר אותך לבדוק את היסטוריית חברת MO מהקמתה ועד היום כולל כל החברות שיצאו ממנו בדרך.

אתה צודק חלקית, התחרות בשוק דוחפת את השחקים לממוצע הרווחים בסקטור, ולכן רק חברות עם יתרון תחרותי מובהק, מה שבאפט מכנה “moat”, מסוגלים להגדיל לאורך זמן את הרווחים שלהם (ולכן גם את הדיבידנד).

סביר שחברות “בשלות” ללא יתרון מובהק, יכנסו בסופו של דבר לשלב בחייהן שבו הן מחלקות את רוב הרווחים שלהן ותשואת הדיבידנד שלהן תצמח בערך בשיעור האינפלציה.

אבל אותו אורך זמן יגמר לבסוף.

עד כמה שאני הבנתי תשואת הדוידנד שווה לדוידנד למניה חלקי מחיר המניה (בבקשה תקנו אותי אם טעיתי) . נניח שמספר זה הוא כיום 5% וכל שנה הוא גדל אז תוך כמה עשרות שנים הוא יכול להגיע ל30% – 40%. קשה מאוד לחברה לדעתי לעמוד בהתחייבות כזו במיוחד אם היא מחלקת רק חלק מרווחיה (לפי הבנתי מחלקת עד 60% מרווחיה) ובעלת מינוף לא גבוה.

מה רע במניה שנניח נותנת תשואת דוידנד ממוצעת של 5%-6% כאשר התשואה לפעמים עולה ולפעמים יורדת (ואותה חברה מחלקת עד 60% מרווחיה כדוידנד ובעלת מינוף לא גבוה)?

תשואת הדיבידנד מחושבת תוך התחשבות במחיר המניה אבל היא אינה רלוונטית.

מה שגדל זה הדיבידנד עצמו והוא מחולק מהרווחים של החבר.

הטענה “הדיבידנד לא יכול לגדול לנצח” שקולה לטענה” החברה לא יכולה להגדיל את הרווחים לנצח”.

אם אתה חושב שיש חסם עליון לרווחים של חברה כלשהי אז הטענה שיש חסם עליון תהיה נכונה עבורך.

אני באופן אישי חושב שאין חסם עליון לרווחים של חברה כלשהי ולכן עבורי אין חסם עליון לדיבידנד שאותה החברה יכולה לחלק.

החישוב של תשואת הדיבידנד תלוי גם במחיר שהשוק נותן למניה ולכן תשואת הדיבידנד משתנה בהתאם למה שהשוק חושב ומרגיש גם ללא שינוי בדיבידנדים.

אם חברה יכולה להגדיל את הרווחים שלה ב-100% אז היא יכולה להגדיל את הדיבידנד שלה ב-100%.

אם השוק ימשיך לחשוב שהחברה טובה אז השוק ידאג לתמחר אותה בהתאם ובכך להגדיל את מחיר המניה ב-100% (לערך) ולשמר את תשואת הדיבידנד סביב אותו האזור שבו היא הייתה קודם לכן.

אמל”ק:

מה שגדל כל שנה זה הדיבידנד עצמו ועל הגדילה הזו שולטת החברה עצמה בניתוק ממחיר המניות בשוק.

תשואת הדיבידנד מחושבת גם לפי מחיר המניה שתלוי בגחמות השוק ואם מחיר המניה גדל באותו הקצב כמו הדיבידנד אז תשואת הדיבידנד לא תשתנה.

אפשר להגיע ל30%-40% yield on cost.

למשל, מי שקנה KO לפני 30 שנה יש לו בסביבות 50% תשואת דיבידנד על עלות. ולא עושה רושם שהחברה הולכת להעלם מחיינו בקרוב.

פוסט מושקע ונהיר, אני שקלתי רבות את האופציה הזו ומעניין אותי לדעת מה היה הטריגר שגרם לך לממש את הכיוון הזה כי ממה שאני זוכר את לא בשלב הצבירה אלא בשלב המשיכה ואת יכולה למשוך 3% מהתיק ולפי כל המחקרים האחרונים התיק ישאר לנצח גם במשברים גדולים לפי נתוני העבר. (כמובן שזה לא מדע מדוייק)

מרתק

תודה!

מה ההבדל בין קבלת דיבידנד ומכירת מניה באופן יזום כדי ליצור דיבידנד בצורה מלאכותית?

ב2 המקרים התוצאה היא שיש לך בכיס כסף רק ש:

1. בדיבידנד מישהו אחר כופה עלייך את הסכום שתקבלי, בלי קשר לצרכייך

2. המיסוי גבוה יותר שכן דיבידנד הוא מס מכל הסכום, בעוד שמכירה היא מס רק על הרווח אם יש כזה

כלומר דיבידנד זה למעשה כאילו הכריחו אותך למכור, ועוד במיסוי רע יותר ממכירה.

רוצה לומר, שאם את רוצה דיבידנדים, לא עדיף לך לייצר לעצמך?

זה כמו לומר שריקון מכונת ממתקים ממטבעות שווה ערך למכירת המכונה עצמה. זה לא אותו דבר. במקרה א’ אתה מקבל אחוז קטן מרווחי החברה מתוקף היותך בעל מניות. במקרה ב’ אתה מקטין את עצם בעלותך בחברה.

אשר ליעילות המס – זה נכון. האסטרטגיה במובהק אינה יעילה מבחינת מס. אבל יש לה יתרונות אחרים, שמפצים על החולשות שבהשקעה פסיבית בקרנות סל.

לכן אני מיישמת את שתיהן.

מבחינתך כמשקיעה, למה זה לא אותו הדבר?

ב2 המקרים יש לך בכיס בסוף כסף שבא על חשבון השווי של המניות שלך.

לכמות הנומינלית של המניות הרי אין משמעות, רק לשווי הכולל שלהן.

לגבי חלוקת רווחים, חברה יכולה לבחור לעשות זאת עם buy back.. לא שזה בשליטתנו

זה לא נכון! אם נתחשב רק בתזרים דיבידנד מבלי עלייה בשווי המדד::

האנלוגיה נכונה שיש לך מכונות ממתקים שכל הזמן גדלות (כי הממתקים נמצברים בפנים) ומדי פעם את מפרקת אחת. זאת לעומת מכונות ממתקים הפולטות ממתקים כל כמה זמן אבל לא גדלות.

ואז יש משגיח כשרות (מסכ הכנסה) העוקץ אותך הן על פירוק המכונה (אבל אז הוא מתחשב באינפלציה ויש הסכמים שההשגחה שונה במדינות שונות) ולבין שעוקצים אותך 25% לא משנה מקרה על כל מה שיוצא מהמכונה.

זה לא שיש לי משהו כנגד DGI (חוץ מזה שזה לא פאסיבי ברמות) אלה בואי נדייק בבקשה

האם משלמים מס בארץ או בחו”ל על מניות אמריקאיות כמו פפסיקו וכו? האם מס הירושה האמריקאי חל על אחזקת מניות אמריקאיות שנקנו בארץ ע”י ישראלי?

כל מי שמשקיע בחברות אמריקאיות, דהיינו כל מי שמשקיע במדדים המובילים, משלם מס דיבידנדים במקור.

אם אתה מחזיק בקרן צוברת ומוכר מניות כדי לייצר לעצמך “דיבידנד” אתה משלם מס גבוה יותר.

דניאל לחטוף דיבידנד כי אין ברירה זה דבר אחד.. אבל להיות מרוצה מזה ולנסות לקבל *כמה שיותר* דיבדנדים זה דבר אחר לגמרי.

לגבי קרן צוברת- למה שתקנה קרן צוברת? יש מספיק קרנות מחלקות

פוסט מרתק. מידע מעמיק המוגש באופן מסודר ושיטתי.

תודה רבה!

פוסט מושקע מאוד, תודה. רק לאחרונה גיליתי שישנן מניות שמחלקות כל חודש, דבר אשר מקל את מהירות ההשקעה מחדש כך שכבר חודש הבא נוכל לראות עלייה בכמות הדיבידנד 12 פעמים בשנה.

מניות דיבידנד שאני הכי אוהב(בהעדר מילה לממליץ: xom עם דיבידנד מטורף. כנראה ש T היא הפרס של כל מי שהשקיע בתקופת הקורונה. חברה וותיקה מבוססת שכעת הyield שלה קורץ עין.

אהבתי את ההגדרה של ״לנעול מנייה״ נכון יש את yield on cost אבל לא מצאתי לזה תחלופה עברית, והמילה שלך בהחלט מספקת.

תוכנה טובה (בתשלום, עם 14 יום ניסיון) לניהול תיק דיבידנדים (ובכלל)

https://www.stockdiv.com

פוסט מעולה – מהטובים שלך !

מקיף ממצה בהיר

תודה רבה

האמת ממך למדתי את זה וזה נכון אגב.. השקעה במניות דיוידנד לא מצליחה להכות את תשואת המדד לאורך זמן. אז מה הטעם?

המטרה באסטרטגיה הזו היא לא להכות את המדד. אני לא משקיעה כדי להכות את המדד, ולכן רוב התיק שלי מושקע בקרנות מחקות.

המטרה כאן היא לייצר תזרים מזומנים צומח ריאלית.

על סמך מה הקביעה שהשקעה במניות דיבידנד לא מצליחה להכות את תשואות המדד לאורך זמן?

קנת’ פרנץ’ זוכה פרס נובל בכלכלה אסף נתונים שמראים שבכל השקעה של 30 שנה השקעה במניות שמחלקות דיבידנד הניבה תשואת יתר משמעותית מול השקעה במדד (לעתים בפער דו-ספרתי).

נד דייויס הרבה במחקרים רבים שהשקעה במניות שמגדילות דיבידנד הניבה תשואת יתר לאורך זמן ובצורה משמעותי לעומת השקעה במדד.

תשים לב שהמחקרים על “אי אפשר להכות את המדד” מתייחסים להשקעות מבוססות “קנה ומכור” ולא להשקעות “קנה והחזק”.

גישת ההשקעה התזרימית ביסודה היא יותר “קנה והחזק” מאשר השקעה במדד בסגנון ה-SP500 (שבו יש וועדה שמבצעת מכירות וקניות באופן תדיר ולכן הוא לא “קנה והחזק” בפני עצמו).

ג’רמי סיגל הראה במחקר שלו שהשקעה בחברות שהוצאו ממדד ה-SP500 הניבה תשואת יתר לעומת השקעה בחברות שהחליפו אותן.

בנוסף היה מחקר (לא זוכר את שמו/חוקרו) שבו הוראה שהשקעה במדד ה-SP500 המקורי הניבה תשואת יתר לעומת השקעה במדד ה-SP500 “המתעדכן”.

יש גם מחקרים שמראים שהשקעה במדד “שווי שווה” הניבה תשואת יתר מול השקעה במדד “שווי שוק” ועדיין רוב הקרנות המחקות מבוססות על השקעת “שווי שוק” (ובסבירות מאוד גבוהה גם הקרן שאתה בחרת להשקיע בה בניסיון להתחקות אחרי המדד).

באופן כללי נמצאו במחקרים לא מעט דרכים להניב תשואת יתר לעומת המדד *לאורך זמן* שהמשיכו לעבוד גם אחרי פרסומם בשביל לטעון טענה כמו שהצגת בלי לעוות את המציאות.

פוסט מעולה. אני אוהב גם תעודות סל של מניות דיבידנדים, במיוחד את SPYD שלטעמי זולה יחסית במונחי P/E וP/B.

מה הרכב SPYD.? מצעתי רק ש זה 80 מנייות .אתה יודע?

תודה

תודה על פוסט, בדיוק בדקתי נושא הזה בשביל תיק שלי.

שאלה. למה לא אגרת חוב? זה אותה אפשרות להכנסות פסיביות, במקרה של אגרת חוב אפשר למחוק חלק מדדים כאן ולהסתמך יותר על דירוג של חברה + איתנות פיננסית + יחס חוב/רווח.

נכון זה לא מגדיל קופון עם שנים אבל מבטיח קופון כל זמן ואולי גם באחוזים גדולים יותר.

בנוסף מחיר של אגרת חוב יחסית יציב ויש אפשרות תמיד להחליף נכס כמעט ללא הפסדים.

בנוסף אם את צוברת כסף עד סוף רבעון, אולי שווה לקנות לזמן הזה אגרות חוב, כי חלקות קופונים אינו תלויה ביום X, אלה רק כמות ימים שאת מחזיקה בהם. אז להרויח כמה דולר על 2-3 חודשים.

אגרת חוב היא מכשיר פיננסי בעל תכונות שונות. החברה *מחויבת* לחלק קופון (אך לא מחויבת לחלק דיבידנד), ואם היא מתפרקת, למחזיקי אגרות החוב יש קדימות על פני בעלי המניות לגבי נכסיה. התכונות הללו הופכות את אגרות החוב למכשיר בטוח יותר, ותנודתי פחות, ממניות.

הבעיה, כפי שציינת בעצמך, היא שהקופון נותר קבוע לאורך חיי האגרת. אני מתמקדת בהיבט של צמיחת התזרים.

מדיניות האיזון מחדש נשמעת מאד לא יעילה מבחינת מיסוי. מכירה של ה״מנצחים״ בתיק רק בגלל שהם מעל 4% משווי התיק מייצרת אירוע מס מיותר. לא עדיף להתמקד רק בהחלטת הקנייה על בסיס ההכנסות מדיבידנדים? תני למנצחים שלך לרוץ. אם תמכרי את המניה ברווח את משלמת לפחות 25% על הרווח, כלומר המניה החדשה שתבחרי צריכה להיות בעלת תשואה גבוהה ב 25% מזו שהיא החליפה כדי לא לסגת בהכנסה הכוללת.

דרך אגב הפוסט כתוב מעולה אבל לרוב המשקיעים אין את הזמן והסבלנות להשקיע בבדיקת כל הפרמטרים שציינת. יש תעודות סל עם קריטריונים דומים, למשל VIG, SCHD. זו אופציה פשוטה בהרבה וכדאי לציין אותה בהקשר זה.

בנוסף – טיפ מנסיוני – כל פעם שאני מבצע רכישה גדולה או משתמש במוצר שמרשים אותי באיזשהו אופן (כלומר החברה עושה עבודה טובה) – אני בודק מי החברה המייצרת והאם היא עומדת בקריטריונים של תיק ההשקעות שלי. כפי שבאפט (או גראהם?) אמר, בטווח הארוך עדיפה השקעה במחיר הוגן על חברה טובה מאשר השקעה במחיר מציאה בחברה בינונית.

מופלאה שכמותך!

תודה רבה, יישרי כוח!

תודה על הפוסט המפורט!

אז כמו שאני מבין את זה (תקני אותי אם אני טועה) את בעצם משלמת “פרימייה” בדמות יעילות מס נמוכה יותר לצורך תזרים קבוע?

כלומר, את מתעדפת כסף “עכשיו” במחיר תשואת TR נמוכה יותר לעומת כסף “בעתיד” עם תשואת TR גבוהה יותר?

כן. בדיוק. כתבתי כאן המון על יעילות מס בבלוג הזה. אם השאיפה היא להקטין את נטל המס למינימום, קרן סל צוברת המוחזקת בתוך קרן השתלמות IRA היא הפתרון האולטימטיבי.

מעבר לזה, אני לא נותנת לזנב המס לכשכש בכלב. ראה פירמידת הצרכים של המשקיע.

פוסט נפלא. מאוד מעריך את זה שלאחר כל נקודה, את מציגה דוגמא שמראה, הלכה למעשה, כיצד הנקודה הזאת מתקיימת. תודה.

מה האפשרויות הפתוחות בפני החושש ממס ירושה של הדוד סם?

הביצה המקומית? חברות ארופאיות?

אלה עשויים להיות פתרונות הולמים. בישראל יש לא מעט חברות שמחלקות דיבידנד. ראה למשל מחקר של הבורסה לניירות ערך כאן. הבעיה היא שרק מעטות מהן נוטות להגדיל את הדיבידנד באופן עקבי. כדי לבדוק היסטוריית דיבידנדים של חברה ישראלית אפשר לשלוף את שם החברה בביזפורטל ולהסתכל תחת הלשונית “דיבידנדים”.

שים לב שגם קרנות סל אמריקניות חשופות למס ירושה אמריקני

אבל למה את מסתכלת על שווי המניה ושווי התיק? הרי המטרה המרכזית היא דיבידנדים יציבים וגדלים. לטובת ‘ביטוח’ למקרה בו תצטרכי למכור את המניה?

ראה חלק 3 – תמחור.

מחיר מניה נמוך פירושו תשואת דיבידנד גבוהה יותר.

תודה, פוסט ארוך ומעמיק, בימים אלה הלא יציבים הן בגין מגפת הקורונה והן בגלל חוסר יציבות בממשל המדיני והכלכלי – צריך ורצוי להשקיע בזהירות . למדתי הרבה מהפוסט, שוב תודה

כתבה מצויינת ומושקעת. אני אישית חושב שעל מנת לקבל הכנסה פסיבית, עדיף להשקיע באג”ח קונצרני בארץ. במשבר הקורונה היו הרבה אגח”ים מדורגים A- ומעלה עם תשואה דו ספרתית. גם המס על הריבית של אג”ח שיקליות הוא 15% בלבד. ה”חיסרון” היחיד הוא שההקעה באג”ח היא לזמן מוגבל, עד הפדיון ואז יש צורך להשקיע את הקרן מחדש.

וגם – הקופון לא צומח משנה לשנה.

אם מגדילים את המח”מ הקופון אמור לצמוח עם השנים בזכות הגדלת המח”מ

אתה יכול לפרט בבקשה איך זה צומח עם השנים?

דוגמה מעולם הדיבידנדים:

רכשת מניה ב-100 שח שמחלקת 3% דיבידנד.

קיבלת 3 שח בשנה הראשונה והשתמשת בהם לצורכי מחיה.

החברה הכריזה שבשנה הבאה היא מחלקת 3.1 שח דיבידנד במקום בלי שעשית כלום ולכן בשנה הבאה יש לך 3.1 שח דיבידנד בלי להזרים כסף חדש לתיק.

אתה יכול לתת דוגמה מקבילה מעולם האג”חים בבקשה?

איך הריבית מה-100 שח הראשונים שאתה משקיע עולה מ-3 שח ל-3.1 שח בלי שאתה תזרים כסף חדש לאג”חים (בהנחה והריבית במשק לא השתנתה – אנחנו לא מתזמנים שינויי ריביות)?

אין תזמון של שינוי ריבית. ככ שהמח”מ של אג”ח יותר ארוך כך התשואה יותר גבוהה באותה סביבת ריבית (גובה הריבית במשק לא משנה). לצורך המחשה ואני מקצין בכוונה. קניתי אג”ח לשלושים שנה עם ריבית של 5% לשנה. כעבור עשור המח”מ שלה התקצר כלומר הריבית שהיא תיתן ביחס לשוויה יהיה יותר גבוהה מאג”ח חדש שהונפק לשלושים שנה (לא משנה אם השווי של שניהם ירד או עלה בגלל שינויי ריבית). אני ימכור את הזאותי עם מח”מ לעשרים שנה ויקנה את זאת עם מח”מ לשלושים שנה הקופון שלי יגדל בהתאם לפר הריביות בין המח”מ הקצר לארוך כשלא מעניין אותי השווי של כל אחד מהם אני לא מנסה לתזמן אלה רק פר הריביות בין שניהם בנקודת זמן נתונה כלומר מעניין אותי רק התזרים.

אני לא מבין.

רכשת יחידה אחת של אג”ח שמשלם 5% בשווי 100 שח עם מח”מ 30 שנה.

כלומר אתה מקבל 5 שח בשנה למשך 30 השנים הבאות.

כעבור 10 שנים נניח והריבית של אג”חים חדשים עם מח”מ 30 שנה נשארה זהה והיא 5%.

כעת אתה יכול לרכוש אג”חים חדשים עם מח”מ של 30 שנה ו-5% ריבית שזה אומר שבשביל לקבל 5 שח בריבית אתה צריך לרכוש אג”ח ב-100 שח (תזכור שהמטרה שלנו היא לקבל יותר מ-5 שח).

אתה עדיין מחזיק את האג”ח המקורי עם מח”מ של 20 שנה בלבד שמשלם לך 5 שח בשנה.

איך אתה מצליח למכור את האג”ח עם המח”מ של 20 שנה שנותן לך 5 שח וקונה אג”ח חדש של 30 שנה שנותן לך יותר מ-5 שח?

*תזכור שאנחנו מדברים בתזרים שקלי ולא באחוזים לפי שווי האג”ח בכל נקודת זמן

מה שאתה לא מבין זה שאין אפשרות כזו זה לא הגיוני שאחוז הריבית על אג”ח לעשרים שנה יהיה זהה לאחוז הריבית ל אג”ח לשלושים שנה תסתקל על עקום התשואות באג”ח. אם הקופון המקורי של האג”ח לשלושים שנה נשאר 5% כלומר חמש שקל האג”ח עשרים שנה צריך לעלות כך שלצורך הדוגמא האג”ח לעשרים שנה יתן פחות תשואה באחוזים. נגיד עם האג”ח לעשרים שנה עלה בחמישים אחוז והוא שווה מאה וחמישים שקל אתה עדיין מקבל חמש שקל קופון אבל הוא מהווה 3.33%. אם אני מוכר וקונה את האג”ח הארוך יותר אני קונה חמישים אחוז יותר יחידות ועל כן יש לי עלייה אפקטיבית ל-7.5% מסכום ההשקעה הראשוני. עכשיו אני לא טוען ששווי האג”ח יעלה הוא עשוי לרדת מה שישמר הוא העיקרון שאם יש אג”ח עם מח”מ יותר ארוך של אותו גוף באותה נקודת זמן הוא יתן אחוז יותר גבוהה לכל שקל. יכול להיות שהקופון של האג”ח החדש יעלה ואז האג”ח הישן ישאר באותו מחיר או ירד בהתאם. יכול להיות כמו בדוגמא שלך שהקופון ישאר אותו דבר ואז המחיר של האג”ח החדש יעלה. יכול להיות שהקופון של האג”ח החדש ירד ואז מחיר האג”ח הישן יעלה בהתאמה על מנת לתת תשואה יותר נמוכה באחוזים. העקרון שאג”ח עם מח”מ יותר ארוך בטח במח”מ גבוהה נשמר ונובע מהסיכון שיש למחזיק אג”ח ככל שהמח”מ יותר ארוך אם זה סיכון אינפלציה או שינוי הריבית במשק. ככל שהזמן לפידיון יותר קצר הסיכון ירד ויתמחר פר באחוזי תשואה על השווי ביחס לאג”ח עם מח”מ יותר ארוך

יש לך אי הבנה בסיסית באיך האג”חים עובדים.

אם בשנת X הריבית היא 5% ומנפיקים אג”ח ל-30 שנה ואתה רוכש אותו אז יש לך אג”ח שמשלם לך 5 שח ריבית.

אם כעבור 10 שנים הריבית נשארת 5% ולכן מנפיקים אג”ח חדש ל-30 שנה עם 5% אז האג”ח החדש ישלם 5 שח ריבית.

האג”ח שאתה רכשת 10 שנים קודם לכן לא יתחיל לחלק לך 6 שח ריבית רק כי המח”מ שלו התקצר אלא הוא ימשיך לחלק לך 5 שח בריבית בכל שנה.

מסיבה זו מחיר האג”ח שרכשת לפני 10 שנים ירד ובמקום להיות מסוגל למכור אותו ב-100 שח (כמו המחיר של אג”ח חדש) אתה תקבל רק 90 שח (לדוגמה).

הדוגמה לא הגיונית בעיניך כי אי אפשר להשיג תזרים גדל עם אג”חים במציאות.

בו נתחיל בחלק שאנחנו מסכימים שנינו מסכימים שהאג”ח שרכשתה ליפני עשר שנים יתן אותו ריבית של 5 שקל בשנה. אתה טוען שהאג”ח שרכשתה ליפני עשר שנים ירד כלומר התשואה השולית שלו תעלה ותהייה גבוהה מהתשואה השולית של האג”ח החדש לשלושים שנה. אתה מוזמן להביא דוגמא לשני אג”חים עם אותם מאפיינים (כולל אותו מנפיק) שהתשואה השולית של האג”ח החדש תהיה נמוכה משל האג”ח החדש עם מח”מ יותר גבוהה.

אני יתן דוגמא עכשיו ניקח שלושה אג”חים ממשק0347, ממשק0142, ממשק0537 אם יש לי ממשק 0537 שנותן תשואה של כ-1.476 שקל לכל מאה שקל כל שנה. אני מוכר אותו וקונה את ממשק0347 שנותן כ-2.646 שקל לכל מאה שקל הגדלתי את התזרים שלי (נתעלם ממיסוי נניח אני עושה הכל באמצעות קרן השתלמות) בכ-80%. אם נלך לאג”ח הביניים ממשק0142 שנותן תזרים שנתי יותר גבוהה שם יש מקרה שהתשואה באחוזים השנתית יותר גבוהה ויהיה הפסד הון רציני בפידיון כך שהתשואה ברוטו לפידיון יותר נמוכה מהאג”ח ממשק0347 אבל התשואה השולית יותר גבוהה. זה קורה עקב ירידת ריבית ויקח יותר זמן עד שיהיה ניתן לבצע הגדלת מח”מ ולהגדיל את התזרים. מה שעוד קרה עקב ירידת הריבית זה שהתשואה ההונית שלו עלתה משמעותית ויש מעבר לרווח של הריבית רווח הון של מעל 75% כלומר מי שקנה אותה כשהונפקה שילם כמאה שקל בלבד אם הוא ימכור ויקנה את האג”ח ממשק1026 עם 4.644 אחוז שבשלב הפסד הון וחלוקת ריבית כחלק מהקרן הריבית תיגדל וכשהמח”מ ירד עוד כולל הפסד מסויים של רווח הון יהיה ניתן למכור אותו ולקנות אג”ח עם מח”מ גבוהה יותר והריבית עדיין תעלה על הריבית הראשונית אבל זה מקרה חריג של ירידת ריבית הגורמת לתופעות מוזרות שהתשואה לפידיון ככל שהמח”מ גבוהה יותר גבוהה יותר נשמרת אבל הריבית השנתית קטנה יותר.

זה כמובן יצר תופעה מוזרה שהריבית לא גדלה מהגדלת מח”מ אלה מהקטנת מח”מ. מה שעוד נוצר זה הנפקת אג”ח של ישראל למאה שנה עם ריבית עדכנית של כ-3.4 דולר לכל מאה דולר 3.4% כך שניתן למכור את ממשק0142 עם ריבית של 3.14% ולרכוש את האג”ח למאה שנה ולהגדיל את הריבית בכ-10% ע”י הגדלה משמעותית של המח”מ כשהתשואה עלתה מ-5.5% מההון הראשוני לכ-6.05% דולרי.

אופציה נוספת זה להסתקל על הגידול בתשואה לפידיון ולמשוך בהתאם לתשואה ברוטו לפידיון ולא לפי הקופון של הריבית. כך גם בהגדלה של ממשק0142 לממשק0347 העלתה את התשואה בכ-18% (תידרוש לממש הון) אבל יהיה לך בלי פגיע אפקטיבית בקרן תשואה שעלתה מ5.5% ל-6.481% מההון הראשוני בהערכת מח”מ של חמש שנים ללא פגיע בקרן עצמה שהיא לא משנה כי כל עוד אתה מושך 6.481% מההון הראשוני לא יהיה פגיע בקרן עד להגדלת המח”מ הבא שיעלה לך שוב את התשואה לפידיון ואיתו את קצב המשיכה.

תומר איש יקר אתה לא יכול לקחת אג”חים שמחירם מושפע משינויי ריבית ולהגיד “קרה להם משהו ולכן גם אם אין שינוי ריבית זה יקרה בעתיד”.

תרשה לי לסכם את הטענה שלך ואנא תקן אותי אם הבנתי את הטענה לא נכון:

** בהינתן סביבה תאורטית שבה אין שינויי ריבית והריבית במשק לאג”ח 30 שנה חדש היא תמיד 5%

אתה טוען שאם תרכוש אג”ח 30 שנה ב-100 שח ותחכה X שנים אז אתה תוכל למכור את האג”ח הישן במחיר יותר גבוה מהמחיר של אג”ח חדש.

תרשה לי לשאול אותך שאלה ספציפית:

בכמה תוכל למכור את האג”ח המקורי יום לפני הפקיעה שלו?

אם ההנחה שלך שמחיר האג”ח המקורי עולה ככל שחולף הזמן נכונה אז אתה אמור להיות מסוגל למכור את האג”ח המקורי יום לפני הפקיעה במחיר שהוא גבוה באופן משמעותי מהקרן שתקבל ביום הפקיעה.

קודם כל התמודדתי עם עיניין שינויי הריבית ע”י הסתקלות על התשואה השנתית ברוטו לפידיון ומשיכת התשואה השנתית ברוטו לפידיון הרלוונטי בעיקר בירידת ריבית. שני האג”חים שהונפקו לא בסביבת ירידת ריבית קיימו את זה. החלק השני הוא חוסר ההבנה. יש לאג”ח שלב בו השווי שלו גדל ושלב בו השווי שלו קטן. עד מח”מ מסויים השווי שלו יעלה ביחס לאג”ח עם מח”מ יותר גבוהה על מנת לשקף תשואה ברוטו לפידיון יותר נמוכה. ככל שהוא עולה הריבית באחוזים קטנה ובפידיון תקבל רק חלק מהקרן שיגרור הפסד כשמה שנשמר זה שסך הריביות פחות ירידת הקרן יהיה חיובי. בנקודה מסויימת בה הקופון המצטבר קטן יחל שלב של ירידה בשווי האג”ח כך שהתשואה לפידיון תמשיך להצטמצם בהתאם למח”מ המתקצר שלו תוך המשכת הקטנת התשואה לפידיון. בסופו של דבר יש נוסחא של תשואה שנתית לפידיון המכילה את הריביות והפר בין הקרן לשווי האג”ח. מה שקטן עם התקרבות למועד הפקיעה היא התשואה השנתית לפידיון ביחס לאג”ח עם מח”מ יותר ארוך.

עם הריביות יעלו השווי של האג”ח יקטן אבל פחות מהאג”ח יותר ארוך טווח. עם הריביות ירדו שווי האג”ח יעלה אבל פחות מאג”ח יותר ארוך טווח. אם הריביות לא ישתנו שווי האג”ח יגדל עד לנקודת זמן מסויימת ומאותה נקודה יתחיל להצטצם כך שהריבית + הפאר של הקרן יתנו תשואה לפידיון נמוכה יותר מאג”ח ארוך טווח וגבוה יותר ממק”מ.

יום ליפני הפקיעה שלו תוכל למכור אותו פחות או יותר בשווי הקרן + הריבית + שווי קיזוז המס.

למה לדעתך שווי האג”ח עולה ואז יורד (ללא שינויים בריבית)?

מה הוא אותו “תאריך קסם”?

מה שאתה מתאר זה שאם אני רוכש אג”ח ב-100 שח עם ריבית של 5% אז בגלל עליית הערך שלו (ללא שינויי ריבית) יש לי רווח מובטח של יותר מ-5% במהלך התקופה וכל מי שירכוש את האג”ח ממני באותו תאריך יהיה לו הפסד מובטח.

נניח למשל ש-“תאריך הקסם” נמצא בחצי מח”מ.

באותו “תאריך קסם” יש למשקיע שני אג”חים שונים שהוא יכול לרכוש:

1) אג”ח חדש מהנפקה בעלות של 100 שח שמשלם ריבית של 5 שח ל-30 שנה הבאות

2) את האג”ח שלך שמשלם ריבית של 5 שח ל-15 השנים הבאות בלבד

למה שאותו המשקיע ירצה לשלם לך יותר מ-100 שח אם הוא יכול לקבל אג”ח חדש-דנדש עם אותה הריבית במחיר מוזל?

נתחיל עם הלמה? כי התאריך בו הוא נפגש עם הכסף (הקרן) יותר קצר מה שמקטין את הסיכון של עליית ריבית במשק ואינפלציה. מה שנקרא עקומת התשואות https://shulit.com/yield-curve-inversion/ ככל שהמח”מ יותר ארוך יש יותר סיכוני אינפלציה ועליית ריבית ועל הסיכון הזה דורשים יותר ריבית.

ה”תאריך קסם” יש לו חישוב בהתאם לריבית הוא הנקודה בה מתחיל להיות למי שרוכש את האג”ח הפסד הון מצד אחד מצד שני תשלומי ריבית גבוהים מההפסד הון אותם הוא יכול לנצל על מנת להתקזז עם רווחים (כך שלמרות שהוא הרוויח באותה שנה הוא יכול להתקזז עם הפסדי הון של האג”ח).

מי שירכוש את האג”ח א יהיה לו הפסד מובטח אלה רווח יותר נמוך והפסד הון שהוא יוכל לנצל ולקזז עם הרווחים ולהקטין את חוות המס שלו.

ועוד חסרון שאתה לא בעל מניות – מה יותר עדיף – לקבל דיבידנד כבעל מניות או קופון כבעל אג”ח?

בעל אג”ח זה יתרון על בעל מניות. אג”ח חייב לשלם את הקופון. בעל מניות לא חייב לקבל דיוידנד. אם לחברה אין כסף לשלם לבעל האג”ח היא תפסיק ליפני כן חלוקת דיוידנדים. לאחר מכן תמכור את כל נכסיה או תעביר את הבעלות לבעלי האג”ח. בעלי האג”ח יקבלו את המקסימום שניתן בעלי המניות יוכלו בתאוריה להשאר עם אפס. זה מה שקורה בהסדר חוב בכללי אלה אם כן בעל מניות מכניס כסף משלו ובעלי החוב מוכנים בתמורה לעשות שינוי בתנאי האג”ח.

בדיוק הפוך – בעל אג”ח יקבל את הקופון רק אם החברה ממשיכה לתפקד אבל אם החברה ממשיכה לתפקד אז בעל המניות ימשיך לקבל את הדיבידנד.

כשהחברה בשלבי קריסה שניהם נפגעים במידה שווה.

מהצד השני כשהחברה צומחת בעל האג”ח ימשיך לקבל את התשואה הפחותה ללא עליית ערך אבל בעל המניות יקבל דיבידנד צומח ושווי המניות יעלה באופן משמעותי.

לצורך המחשה להלן 4 פעולותאפשריות לשאלות הכוונה:

עבור כל אחת מהמצבים הבאים תבחר את הפעולה הכי מתאימה:

א. אתה מאמין שהחברה בדרך לפשיטת רגל

ב. אתה מאמין שהחברה בדרך לצמיחה

ג. אתה מאמין שהחברה תתנדנד במקום (מבחינת רווחיות)

האם בחרת בפעולה #1 עבור אחד מהמצבים הנ”ל?

פוסט מדהים, תודה רבה 🙂

לא הבנתי את נושא “פיזור על פני מספר כה גדול של חברות מצריך סכום השקעה לא מבוטל (אחרת עמלות המסחר ינגסו בחלק משמעותי של התיק)” – הרי אם אנחנו משלמים 0.1% קנייה – מזה משנה באיזה סכום נשקיע?

שאלה נוספת שלא קשורה לפוסט אבל אשמח מאד לתגובה ממך – אם היית צריכה להמליץ למישהו על 5 ספרים לקרוא בנוגע לשוק ההון, על איזה ספרים היית ממליצה?

לא כולם משלמים עמלות באחוזים.

יש אנשים שמשלמים עמלות נמוכות בהרבה בלי אחוזים.

לגבי ספרים שאני הייתי ממליץ:

The Single Best Investment

The Intelligent Investor

The Little Book of Common Sense Investing גרסת 2017!!!! ספציפית הגרסה האחרונה שג’ון בוגל הוציא בחייו כי הוא מתייחס בה לכמה דברים שלדעתו קהילת “הבוגל הדס” (הקהילה האמריקאית המקורית שעליה התבססה הסולידית) הבינה לא נכון.

לא קשור לשוק ההון:

Rich Dad Poor Dad

The Richest Man in Babylon

תודה רבה

האם חברה ישראלית שמחזיקה במניות שמחלקות דיבידנד (בבורסה בארץ) – פטורה ממס דיבידנד?

מצטרף לשאלה, גם לגבי ארצות הברית ואירלנד. תודה

כן, מבדיקה שערכתי, חברה ישראלית שמקבלת דיבידנד מחברה ישראלית, פטורה ממס דיבידנד

עבור דיבידנד שמתקבל מחברה אמריקאית ישנו ניכוי מס דיבידנדים במקור כך שהחזקה בתוך חברה לא עוזרת לך.

בנוסף חשוב לזכור שכשאתה תמשוך את אותו הסכום כדיבידנד בארץ לחשבון הבנק שלך את מס הכנסה בארץ לא יעניין שהוא הגיע מדיבידנד אמריקאי והאמנה למניעת כפל מס לא תחול עליך כך שתאלץ לשלם מס נוסף על הדיבידנד שאתה מושך.

נכון, אבל המס דיבידנד ששילמת הוא במקום מס רווחי הון – בכל מקרה המיסוי בחברה הוא דו-שלבי

מס דיבידנדים זה מס אחר ממס רווחי הון.

על תשלומי דיבידנד משלמים מס דיבידנדים ולא משלמים מס רווחי הון.

אסביר את עצמי בצורה אחרת:

כאשר אתה מוכר נייר ערך בחברה ויש רווח על הנייר – אתה משלם מס של 23% על הרווח. (מס רווחי הון בחברה הוא כמס החברות – 23%) – אם תרצה לקחת את הכסף הבייתה, תשלם עוד 25-30% דיבידנד (תלוי אם אתה בעל מניות מהותי או לא) + 3% מס ייסף (אם אתה מעל הכנסה של 650 אלף בשנה.)

אם לחברה יש הכנסה מדיבידנד מנייר ערך בארה”ב – מנוכה לך מס של 25% ע”י האמריקנים – ובגלל האמנת מס אתה לא משלם מס דיבידנד בארץ. אם תרצה לקחת את הכסף הבייתה – תשלם מס דיבידנד – לפי אותה נוסחה שרשמתי מעלה.

זוהי אשליה מסוכנת.